Обзор состояния делового климата в строительной отрасли России в III квартале 2017 года

Центр конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» представляет информационно-аналитический материал о состоянии делового климата в строительстве в III квартале 2017 г. и ожиданиях предпринимателей на IV квартал 2017 г.

В докладе использованы результаты ежеквартальных опросов, проводимых Федеральной службой государственной статистики среди руководителей более 6 тыс. строительных организаций, различных по численности занятых, в 82 субъектах Российской Федерации.

Исходя из обобщенных мнений руководителей строительных организаций, можно констатировать, что отрасль в целом продолжила в III квартале 2017 г. свой стагнационный экономический «дрейф». Однако в оценках респондентов все чаще выявляются отчетливые сигналы о выходе из этой ситуации и переходе строительства в зону компенсационного роста. В первую очередь, хотя и незначительные, но позитивные изменения коснулись спросовой ситуации. А ведь именно ограничение спроса на строительные услуги со стороны государства, корпоративного сектора и домашних хозяйств является наиболее негативным фактором, из-за которого строительство практически три года развивается по рецессионно–стагнационному сценарию.

Следует обратить внимание, что достаточно слабые респондентские оценки, характеризующие состояние делового климата у большинства строительных организаций в III квартале 2017 г., никак не коррелирует с последними количественными помесячными данными Росстата об объеме выполненных подрядных работ. Так, темпы роста объемов выполненных работ по виду деятельности «строительство» в первые два месяца III квартала показали просто выдающиеся результаты (июль — 107,1%, август — 106,1%). Причем суммарный за январь–август показатель составил 100,4%, т.е. фактически наблюдается стагнация. Подобное соотношение темпов вызывает некоторую настороженность. Скорее всего, высокие темпы роста объемов строительных работ, в первую очередь, определяются VIP стройками, имеющими гарантированное государственное финансирование и соответствующий контроль за ходом строительства. К данным объектам можно с уверенностью отнести строительство Керченского моста, газопровода «Сила Сибири», объектов ЧМ–2018 г. по футболу, оборонных объектов и выполнение программ реконструкции общественных пространств и инфраструктуры.

К позитивным моментам, выявленным в предпринимательском опросе за III квартал можно отнести рост оценок состояния портфеля заказов на 3 п. п. Одновременно возросла на 4 п. п. оценка изменения по сравнению с предыдущим кварталом числа заключенных договоров. При этом в отрасли наблюдалось снижение негативного влияния такого фактора, как «недостаток заказов на работы». Средний уровень обеспеченности заказами на момент опроса увеличился на 1 месяц и составил 7 месяцев; 28% организаций были обеспечены заказами на срок от 1 до 3 месяцев, 10% – более года. Большинство (85%) предпринимателей, прогнозируя изменение спроса (числа заключенных договоров) в следующем квартале, уверены, что он не уменьшится. Похожая ситуация сложилась с выполненным физическим объемом работ. Оценка предпринимателями изменения показателя, оставаясь отрицательной, поднялась на 4 п. п. При этом средняя загрузка производственных мощностей в отрасли увеличилась по сравнению с предыдущим кварталом на 1 п. п. до 64%. Девять из десяти руководителей строительных организаций (91%) посчитали, что имеющихся мощностей достаточно для обеспечения деятельности своих организаций в ближайшие 12 месяцев.

Относительное улучшение производственных показателей в строительной отрасли не сказалось на состоянии рынка труда. Как и во II квартале, доля организаций, в которых сокращались штаты, преобладала над долей тех, где наблюдался рост численности занятых, на 11 п.п. Более половины (57%) предпринимателей сохранили численность занятых в своих организациях на уровне предыдущего квартала. По результатам опроса, участников строительного бизнеса беспокоит нехватка квалифицированных кадров. Так, в отчетном периоде об этом сообщили 12% респондентов. Прогнозируя изменение численности занятых на следующий квартал, большинство (88%) предпринимателей не планируют сокращения штата своих организаций.

Несмотря на некоторые позитивные изменения в производственной деятельности отрасли, сохранилась отрицательная динамика обеспеченности собственными финансовыми ресурсами, при этом финансовое состояние строительных организаций ухудшилось. Оценка участниками опроса изменения показателя снизилась по сравнению с предыдущим кварталом на 6 п. п. Кроме того, оценка руководителями изменения прибыли своих организаций характеризовалась отрицательным значением. Доля организаций, в которых было отмечено сокращение объема прибыли, преобладала над долей тех, где наблюдался ее рост, на 3%. В отчетном квартале организации отрасли были обеспечены финансированием на 5 месяцев, что на 1 месяц меньше, чем в предшествующем квартале, при этом 30% строительных фирм – на срок от 1 до 3 месяцев, а 8% – более года. Наиболее значимым дестабилизирующим фактором, ограничивающим производственную деятельность, более трети (35%) опрошенных руководителей строительных организаций назвали, как и прежде, высокий уровень налогов. Доля участников опроса, обеспокоенных неплатежеспособностью заказчиков, составила 28%. В IV квартале 2017 года девять из десяти респондентов не ожидают ухудшения финансового состояния организаций.

В III квартале 2017 г. в отрасли продолжилась тенденция к замедлению темпов роста цен как на строительные материалы, так и на строительно-монтажные работы. Тем не менее, 71% руководителей подрядных организаций зафиксировали рост цен на используемые строительные материалы. В то же время 44% предпринимателей сообщили об увеличении тарифов на строительно-монтажные работы своих организаций. Анализ оценок изменения цен на следующий квартал показал, что тенденция к сокращению роста цен сохранится.

Оценивая общее экономическое состояние своих структур в III квартале 2017 г., 8% руководителей строительных организаций посчитали его «благоприятным», 75% — «удовлетворительным» и 17% — «неблагоприятным».

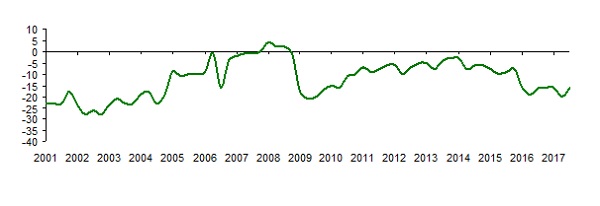

В итоге главный результирующий композитный индикатор исследования, сезонно скорректированный Индекс предпринимательской уверенности (ИПУ) в строительстве вырос относительно значения предшествующего квартала на 4 п. п., составив (–16%).

Рис. 1. Динамика индекса предпринимательской уверенности в строительстве (ИПУ) в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Итоги опроса, проведенного в III квартале 2017 г., показали, что наименее благоприятные условия для строительного бизнеса сложились в Дальневосточном, Сибирском и Приволжском федеральных округах (значение ИПУ составило (–32%), (–26%) и (–20%) соответственно). В остальных федеральных округах значение индикатора было относительно выше, чем по выборке в целом. Сравнительными лидерами в отчетном квартале были Уральский и Южный федеральные округа (значение ИПУ (–6%) и (–8%), соответственно).

В группах строительных компаний, различных по численности занятых, наблюдалось улучшение по сравнению с предшествующим кварталом предпринимательского климата. В крупных компаниях с численностью занятых свыше 250 человек значение главного индикатора было лучше, чем в целом по строительному сектору.

Итоги проведенного опроса в III квартале 2017 г. показали, что большинство показателей производственно–финансовой деятельности строительных организаций не только сохранили, но и продолжили накапливать негативную динамику.

Относительно акцентированное ослабление неблагоприятных тенденций по сравнению с предыдущим периодом прослеживалось лишь в оценках таких ключевых индикаторов, как спрос на строительные услуги и выполненный физический объем работ.

В III квартале 2017 г. позитивным моментом в отраслевом развитии можно считать некоторую активизацию спроса (портфеля заказов) на строительные услуги.

Распределение предпринимательских оценок относительно фактического состояния уровня спроса свидетельствуют, что в анализируемом периоде 38% представителей строительного бизнеса против 40% в предшествующем квартале охарактеризовали его «ниже нормального», при этом большинство респондентов (60%), сочли его «нормальным». Баланс оценки уровня показателя компенсировал 3 п. п. и составил (–36%).

Одновременно, слабая позитивная корректировка прослеживалась и в динамике показателя «число заключенных договоров». Относительно II квартала, доля компаний, в которых наблюдалось увеличение количества новых договоров, возросла на 2 п. п. и составила 18%. Баланс оценки изменения показателя улучшил свое значение 4 п. п. и составил (–8%).

Практически во всех группах строительных организаций с различной численностью занятых динамика изменения числа новых договоров характеризовалась преимущественно негативными предпринимательскими оценками, за исключением группы крупных компаний с численностью занятых свыше 250 человек, в которой была выявлена тенденция роста данного показателя.

Зафиксированное ослабление негативных тенденций в оценках спросовой ситуации положительно повлияло на динамику физического объема работ выполненных по виду деятельности «Строительство». По сравнению с предыдущим кварталом доля компаний, в которых наблюдался рост объемов строительства, увеличилась с 22% до 27%. В результате баланс оценки изменения показателя поднялся относительно значения предыдущего квартала на 4 п. п. и составил (–5%), достигнув лучшего значения за последние два года.

На момент опроса строительные организации были обеспечены заказами в среднем на 7 месяцев, что продолжительнее показателя предшествующего квартала на 1 месяц. На срок от 1 до 3 месяцев имели в своем портфеле договоров 28% предприятий, 10% – более года.

В III квартале 2017 г. средний уровень загрузки производственных мощностей в строительной отрасли составил 64%, что выше значения показателя предшествующего квартала на 1 п. п. При этом 12% организаций использовали мощности не более чем на 30%, а 16% – свыше 90%.

В крупных строительных компаниях этот производственный показатель был выше, чем в среднем по отрасли, и составил 71%, а в малых организациях с численностью занятых до 50 человек — существенно ниже: 50%.

Оценивая имеющиеся производственные мощности относительно спроса на ближайший год, подавляющее большинство руководителей предприятий (91%) посчитали, что их будет достаточно или более чем достаточно.

В целом, прогнозные оценки, данные предпринимателями относительно изменения производственных показателей на конец года, были оптимистичнее, чем кварталом ранее. Большинство участников опроса (85%) не ожидают уменьшения спроса на строительно-монтажные работы.

В III квартале 2017 г. в отрасли сохранилась тенденция к сокращению численности занятых, причем интенсивность их высвобождения относительно предшествующего периода не изменилась. Доля подрядных организаций, руководители которых увольняли персонал, как и кварталом ранее, насчитывала 27%. Баланс оценки изменения показателя продублировал предшествующее значение, составив (-11%).

Наиболее масштабное выбытие кадров в анализируемом периоде зафиксировано в средних с численностью занятых от 101 до 250 человек и малых строительных организациях.

Участники проведенного опроса более оптимистично, чем кварталом ранее, оценивали ближайшие изменения на рынке труда, что позволяет предположить о замедлении темпов сокращения занятости в конце года: баланс ожиданий показателя увеличился на 5 п.п. и составил +5%.

Итоги мониторинга показали, что на фоне вышеуказанных изменений инфляционная составляющая оставалась одной из наиболее консервативных параметров отраслевого развития.

В частности, в анализируемом периоде в строительных организациях сохранилась вялотекущая тенденция замедления темпов роста цен как на строительные материалы, так и тарифов на строительно-монтажные работы, длящаяся шестой квартал подряд. В результате, в III квартале балансы оценок изменения данных показателей продемонстрировали очередное снижение на 1 п.п. и составили +70 и +40%, соответственно (для сравнения: в III квартале 2016 г. их значения достигали +76 и +47%).

Темпы роста стоимости строительных материалов продолжили опережать темпы роста расценок на строительно-монтажные работы.

Учитывая прогнозные оценки инфляционных ожиданий, данных руководителями строительных организаций на конец т.г., критичных отклонений от заявленной траектории ожидать не следует. По прогнозам участников опроса, IV квартал ознаменуется дальнейшим замедлением роста цен как на стройматериалы, так и тарифов на работы подрядных организаций.

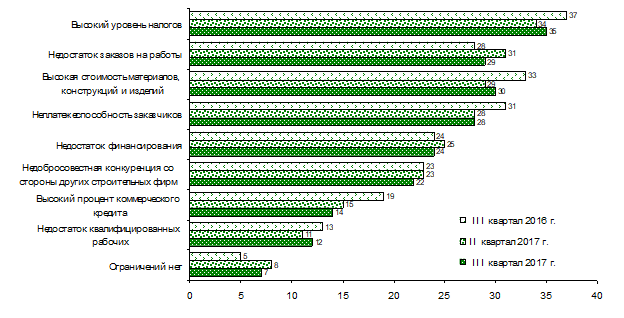

Рис. 2. Оценки факторов, ограничивающих производственную деятельность строительных организаций

Доля организаций от их общего числа, %

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

В III квартале 2017 г. относительное улучшение производственной деятельности строительных компаний не оказало позитивного влияния на их финансовое положение. Большинство из оценок показателей финансового состояния организаций характеризовались отрицательными значениями, существенно ухудшив свои прошлогодние результаты.

В частности, усилилась тенденция сокращения обеспеченности строительных организаций собственными финансовыми средствами. Доля стройорганизаций, в которых произошло ослабление финансового потенциала, увеличилась по сравнению со II кварталом с 19% до 23%. Баланс оценки изменения показателя снизился на 6 п.п. и составил (–16%).

В то же время, в отчетном квартале было зафиксировано возобновление тенденции к сокращению обеспеченности строительных организаций кредитными и заемными финансовыми средствами. После некоторой стабилизации данного показателя в течение двух предшествующих периодов, доля респондентов, сообщивших об уменьшении заимствованных средств превзошла тех, кто констатировал обратное. В результате, балансовое значение индикатора, снизившись относительно предшествующего квартала на 3 п.п., вновь вернулось в отрицательную плоскость, составив (–2%).

На момент опроса средняя обеспеченность организаций отрасли финансированием составила 5 месяцев, что меньше показателя предыдущего квартала на 1 месяц. Наибольшая доля (30%) предприятий была профинансирована на срок от 1 до 3 месяцев, 8% – более года.

Сохраняющаяся высокая концентрация низких предпринимательских оценок оказала решающее негативное влияние на динамику ключевого финансового индикатора обследования — прибыли. По итогам III квартала в отрасли произошел перелом тенденции от ее роста к снижению. Доля участников опроса, заявивших об уменьшении показателя по сравнению с предыдущим кварталом, возросла на 2 п. п. до 22%, что снизило баланс оценки изменения показателя относительно предыдущего квартала с +2% до (–3%).

Исходя из результатов опроса, в отрасли сохранилась отрицательная динамика такого финансового показателя как инвестиции. Практически в каждой четвертой (24%) подрядной организации инвестирование, как явление, отсутствовало. Баланс оценки изменения показателя составил (–7%).

Анализ результатов опроса руководителей строительных организаций в III квартале 2017 г. показал, что в отрасли сохранилась отрицательная динамика в обобщенной оценке экономической ситуации, при этом было отмечено некоторое замедление негативной тенденции. Так, 75% представителей строительного бизнеса назвали сложившуюся ситуацию удовлетворительной, 8% – благоприятной, а 17% – неудовлетворительной. Баланс оценки изменения данного показателя поднялся относительно значения предшествующего квартала на 1 п. п. и составил (–9%).

Участники опроса более оптимистично прогнозировали ожидаемые в следующем квартале изменения общего экономического состояния своих организаций (баланс оценки изменения данного показателя составил +10% против +4% кварталом ранее).

Исходя из мнений опрошенных предпринимателей, в III квартале 2017 г. респонденты чаще всего жаловались на высокий уровень налоговой нагрузки (35%). В отчетном периоде по–прежнему сохраняло актуальность такое явление, как «неплатежеспособность заказчиков». Зафиксирован некоторый рост негативного воздействия факторов «высокая стоимость материалов конструкций и изделий» и «недостаток квалифицированных рабочих».

Вместе с тем, улучшение ситуации со спросом на строительно-монтажные работы в текущем квартале способствовало сокращению по сравнению с предыдущим кварталом доли респондентов, указавших лимитирующий фактор «недостаток заказов на работы» (с 31% до 29%). Одновременно наблюдалось снижение влияния таких проблем, как недостаточное финансирование, высокий процент коммерческого кредита и недобросовестная конкуренция со стороны других строительных фирм.

В III квартале 2017 г. только 7% руководителей заявили об отсутствии перечисленных ограничительных факторов в деятельности своих организаций.

МНЕНИЕ ЭКСПЕРТА

Директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий ОСТАПКОВИЧ:

Фото: www.realty.interfax.ru

Исходя из обобщенных мнений руководителей строительных организаций, можно сделать вывод, что отрасль находится в зоне неблагоприятного делового климата. Основная проблема отрасли — это слабый совокупный спрос на строительные услуги со стороны трех основных заказчиков – государства, корпоративного сектора и населения.

Вместе с тем, в настоящее время просматривается реальная возможность перехода отрасли уже в конце текущего года к экономическому росту. Все более заметен процесс макроэкономической стабилизации, связанной, в первую очередь, с восстановлением экономики, снижением инфляционных и курсовых рисков, возможным уменьшением лимитирующего влияния фактора экономической неопределенности, ростом прибыльности у части экономических агентов, стабилизацией реальных доходов и заработных плат населения и рядом других параметров. Все эти позитивные изменения в случае их дальнейшего распространения могут побудить государство, корпоративный сектор и домашние хозяйства к увеличению своей инвестиционной активности в приобретении строительных объектов с целью расширения производства и реализации отложенного спроса на жилье.

По итогам опроса за III квартал можно констатировать, что в настоящее время в отрасли функционируют примерно 18% строительных организаций, находящихся в предбанкротном состоянии.