Реестр проблемных объектов превратят в площадку для поиска инвесторов

Цель нового проекта Минстроя и ДОМ.РФ, создающих единую базу проблемных жилых объектов, — презентовать потенциальным инвесторам экономическую привлекательность недостроев и за счет привлечения средств способствовать решению проблем с их сдачей.

Фото: www.vsedlyastroiki.ru

Как рассказал «Известиям» руководитель блока реализации социальных программ «ДОМ.РФ» Алексей Акулов, госкорпорация совместно с Минстроем создают полноценный реестр проблемных жилых объектов, которая даст представление новым инвесторам об экономическом потенциале проектов. Реестр создается на базе Единой информационной системы жилищного строительства (ЕИСЖС), введенной в действие с 2018 года.

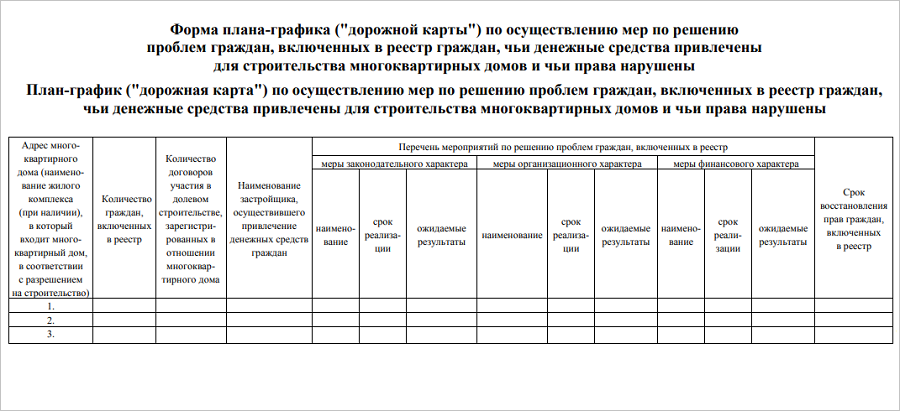

Сейчас часть информации о жилых долгостроях публикуется на сайте Минстроя: например, дорожные карты регионов по достройке объектов, часть — в ЕИСЖС. Все сведения объединят на единой карте, чтобы инвестор мог кликнуть на объект — и без особых проблем ознакомиться с ним.

Цель проекта — презентовать потенциальным инвесторам экономическую привлекательность недостроенных домов и за счет привлечения средств от них способствовать разрешению проблем со сдачей этих объектов.

Сведения о проблемных проектах планируется дополнять паспортами объектов, которые, по сути, представляют собой инвестиционные предложения для нового застройщика, пояснил Алексей Акулов. Однако, инициатива должна исходить от субъектов, которые формируют дорожные карты по решению, подчеркнул он Алексей Акулов.

Паспорт объекта содержит основную характеристику проекта (этажность, площадь, количество квартир и другое), фотоматериалы, информацию о застройщике, сведения о наличии разрешительной документации, количестве дольщиков и текущем состоянии строительства.

Фото: www. liftrental.ru

Кроме того, подсчитана ориентировочная стоимость достройки дома, описываются возможные варианты передачи объекта инвестору. Помимо этого документ указывает, есть ли возможность предоставления субсидий на возмещение затрат на подключение к инженерным сетям. Предусмотрен раздел о возможности предоставления компенсационного участка, на котором новый застройщик смог бы реализовать инвестиционный проект, чтобы заработать.

Фото www.mosnovostroy.ru

Ранее с предложением выпускать такие паспорта выступила администрация Ростовской области, которая уже разработала их по всем 63 проблемным объектам региона. 18 мая в ЕИСЖС 18 мая был зарегистрирован первый такой документ — для долгостроя в Батайске.

«Это может быть актуально для застройщиков, которым интересны субсидии региона или получение прав на использование земельных участков на особых условиях», — пояснил Алексей Акулов

По данным ДОМ.РФ в настоящий момент ЕИСЖС уже зарегистрировались 3 144 компании из 81 региона России: это около 70% от общего количества игроков на рынке жилищного строительства — огромная целевая аудитория, которой могут быть интересны содержащиеся в паспортах предложения, пояснили в «ДОМ.РФ».

В целом по данным Минстроя по состоянию на I квартал 2018 года к проблемным относятся 842 объекта, по которым оформлено 80,3 тыс. договоров долевого участия. Среди регионов с самым большим количеством проблемных объектов лидируют Ростовская область (63 объекта), Краснодарский край (55), Самарская область (42), Москва (35), Башкортостан (31), Московская область (31) и Республика Татарстан (24).

Фото: ДОМ.РФ

Другие публикации по теме:

Подписан приказ о порядке размещения застройщиками информации в ЕИСЖС

Росфинмониторинг поможет ДОМ.РФ отслеживать финансовую деятельность застройщиков

Регионы смогут напрямую заносить данные в ЕИСЖС

С начала года в ЕИСЖС зарегистрировались более 2 тыс. застройщиков

В Подмосковье в реестр обманутых дольщиков теперь можно попасть в онлайн-режиме

Росреестр и АИЖК заключили соглашение об информационном взаимодействии по работе с ЕИСЖС

Основной объем информации в ЕИСЖС появится до 1 марта

АИЖК проведет обучение девелоперов работе с личным кабинетом застройщика в ЕИСЖС

Застройщиков будут штрафовать за невнесение информации в ЕИСЖС