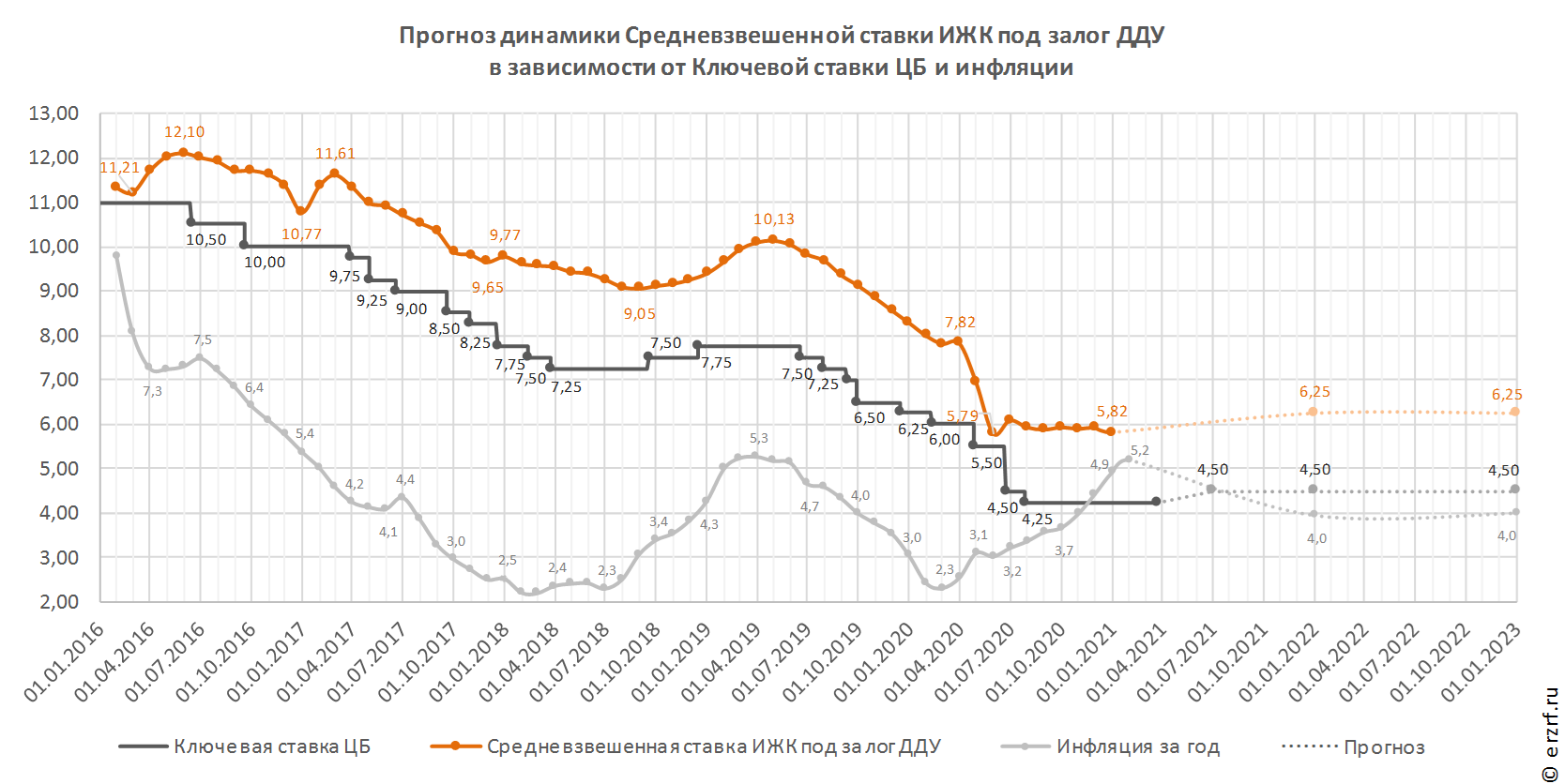

ЦБ в четвертый раз сохранил ключевую ставку на уровне 4,25% годовых (график)

Совет директоров Банка России вновь сохранил ключевую ставку на текущем уровне.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора, инфляция складывается выше прогноза. В январе годовая инфляция увеличилась до 5,2% (после 4,9% в декабре). Восстановление спроса происходит быстрее и носит более устойчивый характер, чем ожидалось ранее. При этом сохраняются ограничения со стороны предложения. Активная вакцинация и ожидание дополнительных мер бюджетной поддержки в отдельных странах ведут к росту цен на финансовых и товарных рынках. В этих условиях дезинфляционные риски перестали преобладать на годовом горизонте. Инфляционные ожидания населения и бизнеса пока остаются на повышенном уровне.

По прогнозу регулятора годовая инфляция в 2021 году с учетом проводимой денежно-кредитной политики составит 3,7–4,2% и останется вблизи 4% в дальнейшем.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия остаются мягкими и с момента предыдущего заседания они существенно не изменились. Однако, учитывая повышенные темпы роста цен и инфляционных ожиданий, в реальном выражении ценовые условия кредитования несколько смягчились. На этом фоне продолжилось расширение кредитования. Наряду с мягкими денежно-кредитными условиями на динамику кредитования оказывают влияние льготные программы Правительства, а также регуляторные послабления.

В дальнейшем Банк России будет определять сроки и темпы возврата к нейтральной денежно-кредитной политике, принимая во внимание по-прежнему высокую неоднородность текущих тенденций в экономике и динамике цен с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

По последней опубликованной статистике ставка ипотеки под залог ДДУ в декабре составила 5,82% годовых, а количество выданных за год кредитов на новостройки на 42% превысило прошлогодние показатели.

На этом фоне в последнее время эксперты и представители власти все чаще дискутируют о дальнейшей судьбе программы льготной ипотеки. Так, глава Минэкономразвития Максим Решетников заявил, что «В ряде субъектов РФ она (льготная ипотека с госсубсидированием ставок до 6,5% — Ред.) вызвала локальные перегревы рынка». По мнению замдиректора по маркетингу Национального бюро кредитных историй (НБКИ) Владимира Шикина, госпрограмма привела на рынок ИЖК всех качественных заемщиков. Генеральный директор входящей в Группу ВТБ компании «Метр квадратный» Вячеслав Дусалеев уверен, что льготная ипотека в случае ее продления после 1 июля потеряет экономический смысл в 10—15 регионах, а в остальных субъектах РФ (а их около 70) польза льготного кредитования сохранится.

В случае завершения программы льготной ипотеки можно ожидать некоторого роста ставок ИЖК на новостройки до 6,0—6,5%. Возможное повышение ключевой ставки дополнительно «толкнет» ипотечные ставки вверх.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 19 марта 2021 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ в третий раз сохранил ключевую ставку на уровне 4,25% годовых (график)

ЦБ вновь сохранил ключевую ставку на уровне 4,25% годовых (график)

ЦБ сохранил ключевую ставку на уровне 4,25% годовых (график)