ЦБ не нравится такой банковский инструмент, как покупка сниженной ставки по кредиту

По информации РБК, российские банки адаптируют условия ипотеки к высоким ставкам, запуская для клиентов различные опции снижения стоимости кредитов. ЦБ наблюдает за этими практиками и готовится ограничить некоторые из них с 1 июля 2025 года.

Фото: © Сергеев Валерий / Фотобанк Лори

«Ставка по рыночной ипотеке сейчас находится на заградительном уровне, поэтому многие заемщики предъявляют спрос на различные допуслуги по ее снижению», — подтвердила главный аналитик Совкомбанка Анна Землянова (на фото ниже).

Фото: cian.ru

Директор группы рейтингов финансовых институтов агентства НКР Егор Лопатин (на фото ниже) согласен, что на фоне жесткой денежно-кредитной политики ЦБ интерес к услуге по снижению ипотечных ставок будет расти.

Такая практика выгодна банкам, поскольку помогает выполнять планы по объему выдачи, уточнил эксперт.

Фото: bosfera.ru

«Если клиент хотел бы снизить свою ставку, то мы по продукту "Рефинансирование", можем уменьшить ее до уровня рыночной, когда ключевая была 12%», — привел пример руководитель департамента развития розничных кредитных продуктов Альфа Банка Артем Иванов.

Фото предоставлено пресс-службой компании Метриум

Опция от банков по снижению ставки за отдельную плату незаменима на вторичном рынке, где сейчас нет льготных госпрограмм, добавил управляющий директор компании Метриум Руслан Сырцов (на фото).

Он подчеркнул, что в отличие от субсидирования кредита застройщиком эта услуга подразумевает полную выплату комиссии самим клиентом, и покупателю не придется переплачивать за квартиру или лишаться дисконта.

Младший директор банковских рейтингов НРА Наталия Богомолова предположила, что сервис найдет отклик у заемщика, если снижение ставки по кредиту после уменьшения ключевой будет проходить в «автоматическом» режиме и не потребует от клиента дополнительных заявлений и документов.

Фото: Ассоциация банков России

Директор департамента розничных продуктов Абсолют Банка Виталий Костюкевич (на фото) полагает, что у многих покупателей есть свободные средства, которые они могут потратить на покупку ставки, чтобы не платить высокие аннуитетные платежи.

По его словам, кредиторы также не готовы выдавать ипотеку под 21% — 22% годовых из-за высокого риска дефолта или досрочного погашения, при котором банк не получит прибыль на покрытие операционных расходов.

Фото предоставлено пресс-службой Эксперт РА

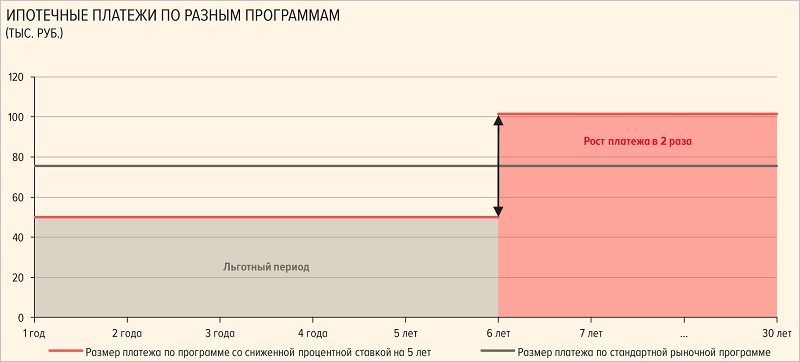

Управляющий директор по валидации агентства Эксперт РА Юрий Беликов (на фото) обратил внимание на то, что снижение ставки по кредиту за комиссию может оправдать себя только в том случае, если ссуда будет погашаться по графику.

«Но ипотеку при любых условиях целесообразно "выгашивать" досрочно — настолько быстро, насколько это позволяют доходы. Соответственно, снижение ставки за комиссию не очень себя оправдает» — пояснил специалист.

В ЦБ основным риском для заемщика как раз считают досрочный возврат кредита, например при дефолте. В этом случае «комиссия» ему не возвращается, а признается доходом банка. Регулятор такую практику называет ненадлежащей и может ее запретить в следующем году.

Фото: t.me/acraratingagency

Впрочем, по мнению старшего директора группы рейтингов финансовых институтов АКРА Ирины Носовой (на фото), банки все равно будут искать иные инструменты, позволяющие им поддерживать доходы в условиях высоких рыночных ставок.

При этом эксперт не исключила, что к моменту введения ограничений ситуация на рынке изменится, и такая опция, как продажа дисконтов к ставкам, перестанет быть востребованной.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

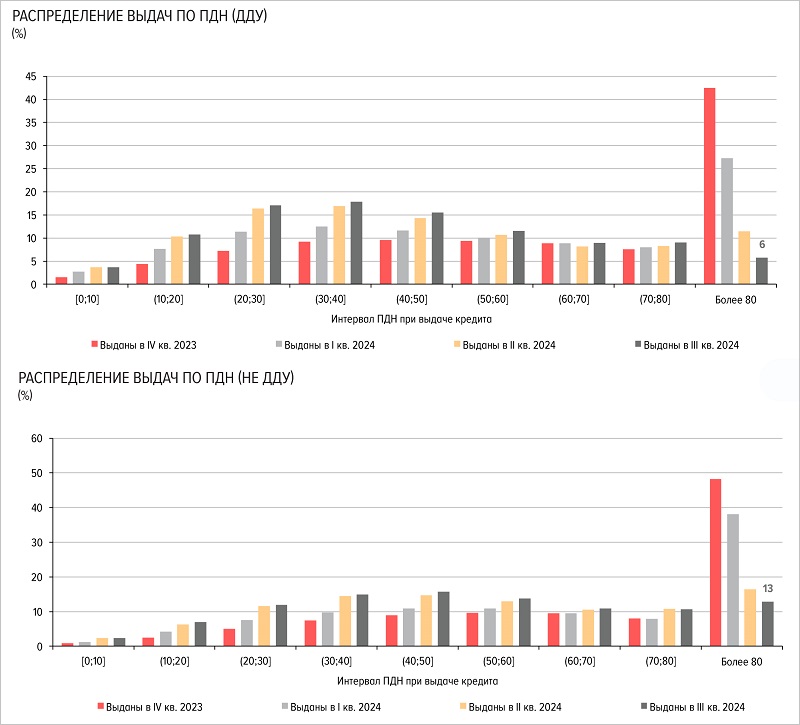

Эксперты: льготные программы ряда застройщиков могут привести к банкротству заемщиков

Эксперты: из-за высокой ключевой ставки ЦБ экономика замедлится, но инфляция стабилизируется

Объем ипотечного кредитования в Сбербанке в июле сократился вдвое

Крупные российские банки вновь повысили ставки по ипотеке

Эксперты: ставки по рыночной ипотеке уже являются заградительными

Эксперты: повышение ключевой ставки ЦБ снизит спрос на ипотеку в пределах от 30% до 50%

ЦБ повысил ключевую ставку до 18% годовых (график)

Эксперты объяснили причины нынешнего роста ипотечных ставок

Новые правила работы банков с ипотечными заемщиками могут вступить в силу 1 января 2025 года