ЦБ обяжет банки тщательнее контролировать законность финансовых схем в строительстве

С 1 января 2019 года регулятор будет пристальнее следить за тем, как банки проводят процедуры проверки на предмет соответствия деятельности их клиентов требованиям российского законодательства, сообщает газета «Ведомости».

Фото: www.krivoe-zerkalo.ru

По информации издания ЦБ направил в адрес коммерческих банков соответствующее письмо. В нем регулятор предписывает усилить контроль в отношении таких отраслей, как строительство, торговля и услуги.

Источник: Банк России

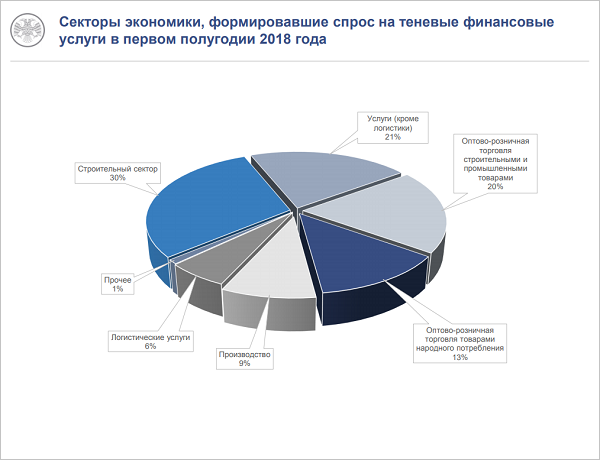

Как ранее информировал портал ЕРЗ, именно в этих сферах экономики сосредоточены основные потребители теневых финансовых услуг. Около 30% приходится на строительный сектор и оптово-розничную торговлю, 27% — на сектор услуг.

Под теневыми финансовыми услугами ЦБ подразумевает «операции, направленные на обналичивание денежных средств, либо их вывод за рубеж по фиктивным основаниям в целях ухода от уплаты налогов, легализации преступных доходов и в коррупционных целях».

Фото: www.hhg.com.au

Для строительной отрасли это означает, в частности, что отдельные компании уходят от уплаты налогов, переводя через банки деньги якобы контрагентам, а на самом деле — специально учрежденным фирмам-однодневкам.

Последние обналичивают данные средства или выводят их за рубеж в пользу выгодоприобретателей, часто из числа владельцев или топ-менеджеров исходной компании.

Выведенные средства подаются как естественные расходы, а налоги уплачиваются в авансовом порядке в символическом размере.

Фото: www.ver24.com

Согласно предписаниям ЦБ, начиная с нового года банки в РФ должны не только запрашивать информацию у клиентов, но и проверять их по всем открытым источникам, даже в прессе.

Также банки с этой целью должны будут внести коррективы в собственные процедуры комплаенса (проверки на соответствие отечественному законодательству).

www.cdn.vdmsti.ru

А сам регулятор при оценке качества работы службы внутреннего контроля финансового учреждения будет также учитывать, насколько эффективно банк пресекает подобные сомнительные операции.

В Банке России не считают эти требования ужесточением. «Мы не думаем, что банки могут понести дополнительные затраты, особенно если процедура автоматизирована, банки и сегодня должны разбираться в бизнесе и операциях своих клиентов», — прокомментировал «Ведомостями» нововведение представитель ЦБ.

Фото: www.900igr.net

Другие публикации по теме:

Строительство лидирует на теневом рынке обналички

ЦБ введет для ДОМ.РФ показатели финансовой устойчивости

ЦБ изменит требования по резервированию кредитов на строительство и оценке проектного финансирования

Регулятор просит не беспокоиться

Повышение ставок по ипотеке сократит финансирование жилищного строительства

ОНФ предложил убрать с рынка ипотеки организации, неподконтрольные Банку России и ДОМ.РФ

ЦБ опубликовал перечень банков, допущенных к банковскому сопровождению застройщиков