ЦБ оставил ключевую ставку на уровне 7,5% годовых (графики)

Совет директоров Банка России взял паузу в снижении ключевой ставки.

Фото: www.sakhalife.ru

До этого регулятор снижал ставку шесть раз подряд. По сообщению пресс-службы Банка России, темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции.

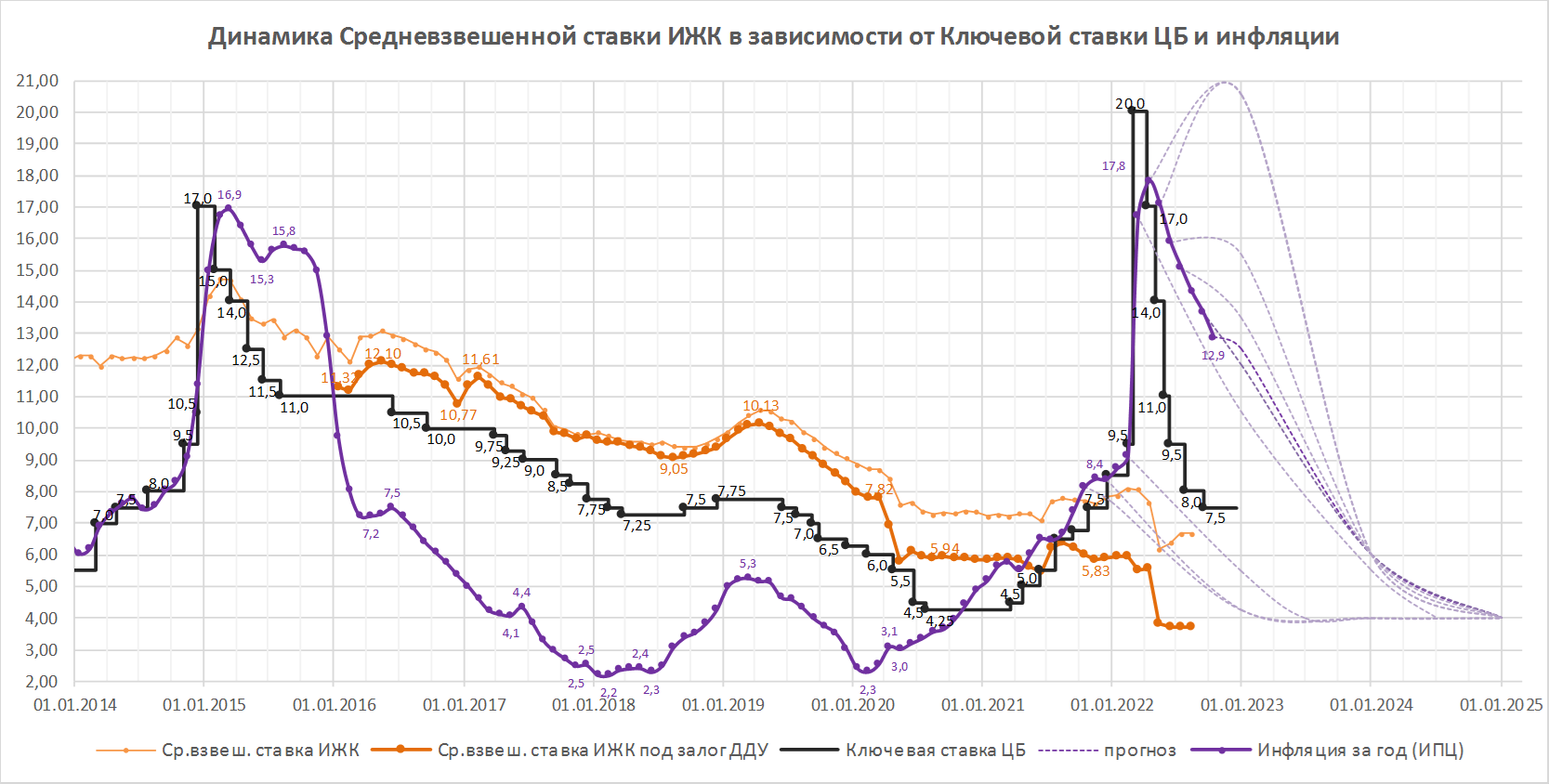

Инфляция в сентябре снизилась до 13,7% (после 14,3% в августе) и, по оценкам на 21 октября, уменьшилась до 12,9%. Инфляционные ожидания населения и бизнеса находятся на повышенном уровне, и несколько выросли по сравнению с летними месяцами. При этом частичная мобилизация будет сдерживающим фактором для динамики потребительского спроса и инфляции на горизонте ближайших месяцев, однако в последующем ее эффекты будут проинфляционными за счет усиления ограничений на стороне предложения. По прогнозу регулятора годовая инфляция составит 12,0–13,0% в 2022 году (в сентябре ЦБ прогнозировал на конец года 11,0–13,0%), снизится до 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

В дальнейшем, как и прежде, Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Согласно последней опубликованной статистике ЦБ, в августе количество выданных ипотечных кредитов на новостройки по сравнению с августом 2021 года снизилось лишь на 3,7%, а средняя ставка по ипотеке под залог ДДУ обновила минимум и составила 3,71% годовых. Это даже меньше, чем в США, где ипотечные ставки превысили 7%. Впрочем даже при таких экстремально низких ставках, накопленным итогом с начала года количество выданных кредитов отстает от прошлогоднего показателя на 16,2%, а по мнению экспертов, ипотека на новостройки вчетверо менее востребована среди россиян, чем ипотека на «вторичку».

Эксперты ожидали именно сохранения ключевой ставки на текущем уровне. В этом были уверены 16 из 20 аналитиков, принявших участие в опросе Bloomberg. С момента предыдущего заседания по ключевой ставке произошли важные изменения, последствия которых еще предстоит оценить.

«Из-за геополитического обострения и частичной мобилизации упал потребительский спрос, что может выступить дезинфляционным фактором в ближайшие недели», отмечает главный аналитик Совкомбанка Михаил Васильев.

Вместе с тем «перенесенная на декабрь индексация на 9% тарифов естественных монополий для населения служит проинфляционным фактором», — указывает старший экономист аналитического управления «Открытие Research» Максим Петроневич.

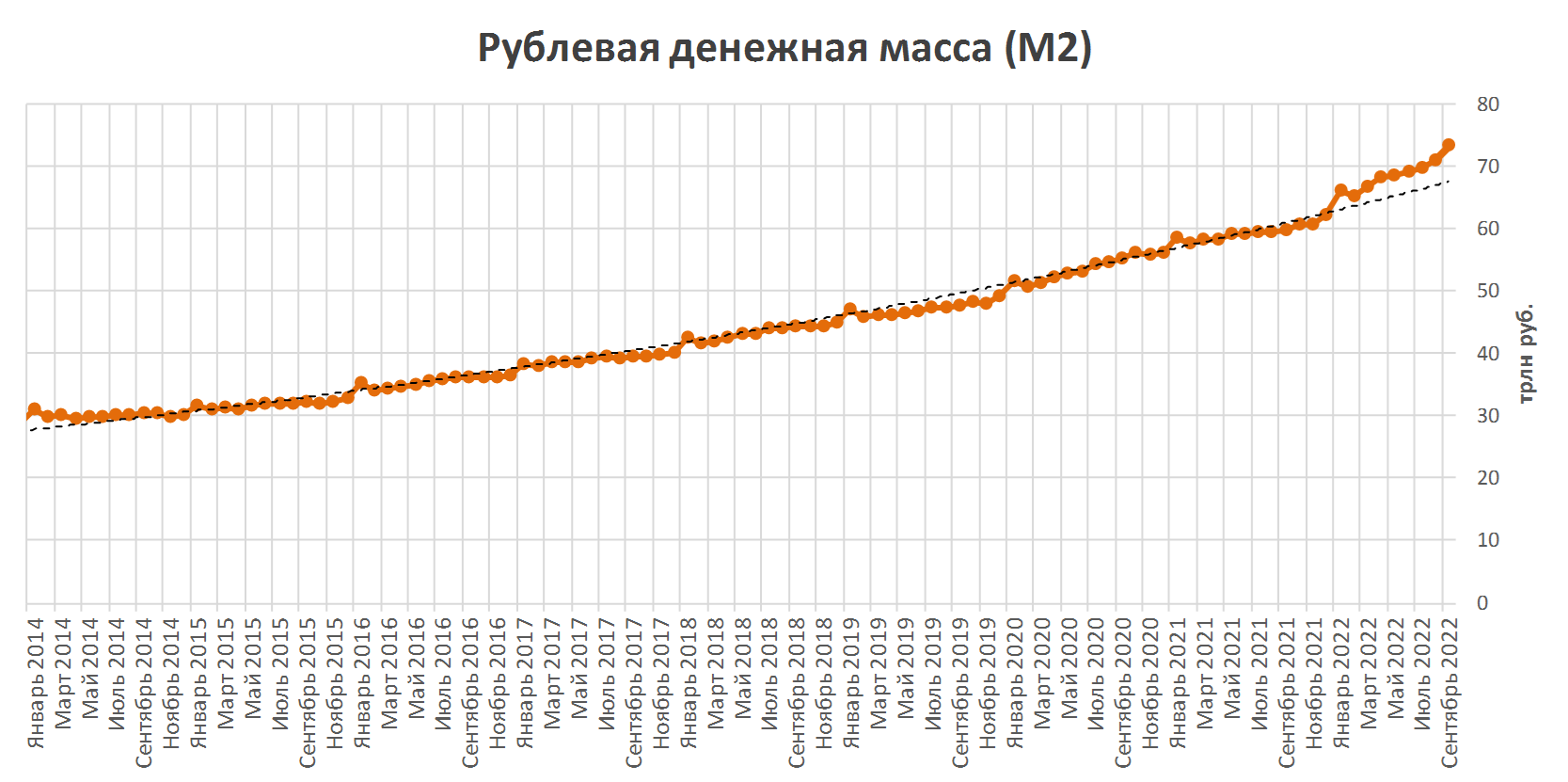

«К сожалению, в последние месяцы население выбирает стратегию накопления, а не потребления, — отметил, комментируя решение регулятора, руководитель портала ЕРЗ.РФ Кирилл Холопик (на фото). — Что приводит к существенному росту денежной массы. Это создает инфляционные риски. Ведь накопившаяся на руках граждан денежная масса в любой момент может обрушиться на товарный рынок, создав дополнительный спрос без встречного роста предложения».

Поэтому, по мнению эксперта, ЦБ не рискует снижать ключевую ставку, что вредит жилищному строительству, которое очень нуждается в повышении доступности кредитов — как проектного финансирования, так и ипотеки.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 16 декабря 2022 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ: в сентябре ипотека оставалась основным драйвером розничного кредитования в стране

По поручению Президента Правительство продлило льготную госпрограмму «Семейная ипотека»

Эксперты: доля покупателей призывного возраста на столичном рынке новостроек сократилась на 85%

ДОМ.РФ: объем выданной в августе ипотеки превысил майский в три раза

Количество ипотечных сделок с новостройками за месяц выросло на 9%