ЦБ: растет срок ипотечного контракта, а с ним — и финансовые риски

Эксперты IRN.RU побывали в гостях у директора Департамента банковского регулирования и аналитики Банка России Александра Данилова и спросили его, почему ЦБ запретил околонулевые ставки, какие еще ипотечные программы беспокоят регулятора, при каких условиях Банк России разрешит льготную ипотеку на вторичном рынке.

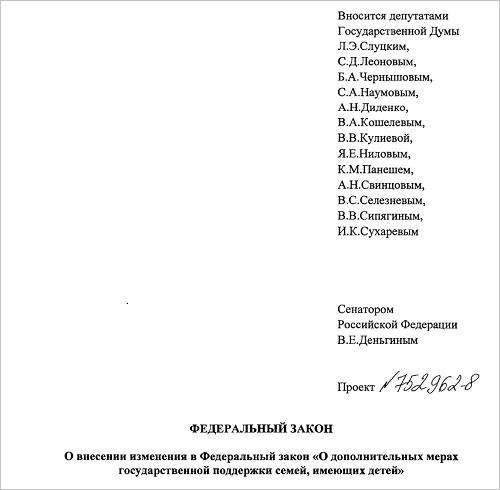

Фото: www.storage.myseldon.com

Околонулевая

Если говорить о субсидировании ипотеки застройщиками, то на обывательский взгляд, они делают то же самое, что и государство, которое запускает льготные программы со сниженными ставками.

Александр Данилов (на фото ниже) с этим тезисом категорически не согласился. Он уверен, что девелоперы ничего не субсидируют — по факту за все платит клиент.

Фото: Банк России

«По так называемой околонулевой ипотеке человек платил за квартиру до 30% больше ее реальной цены, и эти 30% застройщик перечислял банку в виде комиссии за выпадающие процентные доходы», — рассказал журналистам представитель ЦБ.

Ипотека с заниженными ставками и завышенными ценами на жилье несет риски для всех, подчеркнул аналитик. Для финансовой системы, строительной отрасли, государства и для покупателей.

Заемщики переплачивают за жилье и могут понести убытки в случае его продажи по реальной рыночной цене.

Фото: www.kmarket43.ru

Застройщики, видя рост цен, увеличивают запуск новых проектов, хотя на самом деле этот рост иллюзорный.

В перспективе подобные искажения привели бы к серьезному торможению строительной отрасли: она, как выразился Александр Данилов, могла просто-напросто «врезаться в стену».

«Вот прожили застройщики год на "стероидах" околонулевой ипотеки, но что делать дальше для подстегивания спроса? — задал риторический вопрос руководитель департамента ЦБ и присовокупил два других: — Вводить отрицательные ставки или продлевать ипотеку на 60 лет? Снижать площадь квартир еще дальше?..».

Фото: www.mds.yandex.net

Под 3%—4%

Околонулевая ипотека под давлением ЦБ практически ушла с рынка, ей на смену пришла ипотека под 3%—4%. Эксперты IRN.RU предположили, что ЦБ не уcтраивает и такая ставка.

Александр Данилов это подтвердил, ведь 3%—4% — это также ниже уровня, с которого начинает действовать новое регулирование ЦБ.

Напомним, что это регулирование ввели весной и работает оно следующим образом. Долгосрочная ставка ОФЗ до недавнего повышения ключевой ставки находилась в районе 11%.

В рамках льготной ипотеки при ключевой ставке 7,5% бюджет компенсировал банкам 2 п. п., «Семейной» — 4 п. п., таким образом «рыночный» уровень ставок по этим программам должен составлять около 9% и 7% соответственно.

Дополнительное резервирование включается при ставках ниже 6,8% — по льготной ипотеке и ниже 4,8% — по «Семейной».

Фото: www.dzeninfra.ru

Траншевая

Вызывает вопросы у ЦБ и траншевая ипотека, поскольку при ней заемщик может оказаться не готов к росту платежей по кредиту.

Минус для застройщика здесь в том, что платеж за квартиру не поступает сразу в полном объеме на счет эскроу, следовательно, ставка по проектному финансированию будет выше.

Фото: www.static.imfast.com

Без первого взноса

И совсем «плохая история», по мнению главного аналитика Банка России, это ипотечная схема без первого взноса с не очень высокой ставкой. Пока этот вид ипотечного продукта ускользает от нового регулирования ЦБ.

Как раз подобные схемы привели к ипотечному, а затем и к финансовому кризису в Северной Америке, напомнил Александр Данилов.

Фото: www.kvobzor.ru

Снижение цен вместо субсидий

Регулятор, в принципе, не против снижения ставок. «Но только реального и честного, без всей этой "схемотехники" и не за счет человека», — подчеркнул глава департамента.

Застройщики, считает он, вместо «субсидий» могли бы просто снизить цены. Однако, когда девелоперам такое предлагают, они начинают жаловаться на возросшую себестоимость.

Фото: www.incdn.profile.ru

На «вторичку»

Регулятор в лице Эльвиры Набиуллиной поддержал идею распространить ипотечную господдержку на вторичный рынок. При этом глава ЦБ предупредила, что данная программа должна быть адресной. Что имелось в виду?

«Если речь идет о масштабной поддержке рынка, то мы не сторонники такой идеи, потому что это приведет к перегреву», — ответил глава департамента ЦБ.

Он предложил определить группы населения, которые нуждаются в поддержке. Например, молодые семьи, IT-специалисты и т.д.

Также нужна помощь регионам, где новое жилье строится в недостаточных объемах.

Фото: ww.metrium.ru

Большие квартиры

А вот предложение субсидировать ставки на покупку больших квартир аналитик не поддерживает, поскольку они просто подорожают, и выгода от субсидии быстро испарится.

Фото: www.metr.by

Структура спроса

Журналисты спросили Данилова, как изменилась структура ипотечного спроса.

Раньше он был более высокого качества, ответил аналитик, теперь же, с учетом снижения ставок и льготных программ, в ипотеку вошли люди, которые прежде в силу своих финансовых возможностей с большой долговой нагрузкой такой кредит взять не могли.

Из-за этого растет срок ипотечного контракта, растягивается реальный период погашения кредита. А это, безусловно, увеличивает финансовые риски. «Но банки в силу бизнес-аппетитов все равно выдают ипотеку таким заемщикам», — констатировал представитель ЦБ.

В результате ипотека становится для банка не такой выгодной или вообще убыточной на определенном временном промежутке. Даже когда ипотека гасится за 7—8 лет — это рискованно, но когда срок увеличивается до 15—20 лет, риски уже гораздо выше.

Фото: www.yandex.ru

Прогноз

ЦБ ожидает, что по итогам года может быть предоставлено на 10%—15% больше ипотечных кредитов, чем в прошлом году.

Регулятор недавно повысил прогноз по ипотечному портфелю с 13%—17% до 17%—21% на фоне высоких темпов роста последних месяцев.

Все это также беспокоит Банк России. Поэтому, пояснил Александр Данилов, регулятор и принял решение повысить макропруденциальные надбавки по рискованным кредитам.

Другие публикации по теме:

После роста ключевой ставки банки начали пересматривать условия по ипотеке

Анатолий Печатников (ВТБ): объем ипотечных кредитов приближается к рекордным 6 трлн руб.

Количество ипотечных сделок с новостройками за месяц выросло на 16% (графики)

Эксперты: за год объем выдачи ипотеки в России вырос в полтора раза

ЦБ повышает макропруденциальные требования по ипотечным кредитам

ЦБ: у государства нет необходимости помогать банкам — это успешно делает население

ЦБ: выдача ипотеки продолжает расти, при этом доля проблемных кредитов остается низкой