ЦБ: рост цен на жилье может свести на нет выгоду от низких ставок ИЖК

На этой неделе замглавы Банка России Ольга Полякова сделала несколько важных заявлений, имеющих отношение к темам проектного финансирования и господдержки отрасли.

Фото: www.rus.kiziltan.ru

О нивелировании выгоды от льготной ипотеки за счет роста цен

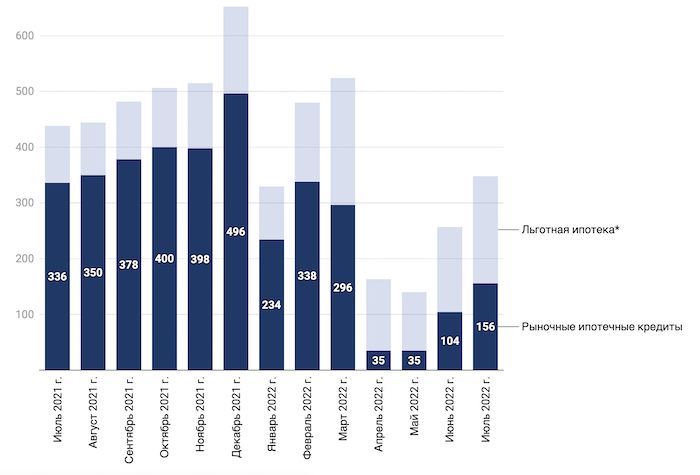

Рост цен на жилье в России, доходящий в ряде регионов до 16% с начала года, практически нивелирует эффект от госсубсидирования ставок по ипотеке, в том числе в рамках госпрограммы льготной ипотеки под 6,5%.

С таким утверждением Ольга Полякова (на фото) выступила в понедельник на парламентских слушаниях «Функционирование института проектного финансирования деятельности застройщиков в регионах: проблемы и пути их решения», проходивших в Совете Федерации.

Фото: www.nbj.ru

«Если ставка по десятилетнему кредиту была снижена с 7 до 5%, то это уменьшило ежемесячный платеж где-то на 9% для заемщика, — цитирует Полякову ТАСС. — Но мы видим, что рост цены на 10% в среднем по России практически полностью нивелирует этот эффект» — констатировала Полякова.

При этом зампред Банка России признала, что госпрограмма льготной ипотеки, запущенная по инициативе Владимира Путина в апреле этого года и недавно продленная Правительством до середины года следующего, стимулировала спрос на новостройки, чем оказала колоссальную поддержку отрасли.

Фото: www.restate.ru

Для минимизации же рисков ипотечного пузыря (дефолта заемщиков) на фоне привлекательных ставок ИЖК банки должны следовать рекомендациям ЦБ избегать выдачи кредитов в размере более 80% от стоимости приобретаемого в ипотеку жилья, заметила Полякова.

Фото: www.infokanal55.ru

О поэтапном раскрытии счетов эскроу

Банк России пока против предоставления застройщикам поэтапного доступа к счетам эскроу (на которых лежат средства дольщиков), как того желают практически все представители девелоперского сообщества, сообщила Полякова.

«Мы пока не готовы поддержать поэтапное раскрытие счетов эскроу, поскольку все-таки это создает достаточно существенные риски с точки зрения защиты прав наших граждан», — заявила зампред ЦБ.

Она также подчеркнула, что экономический эффект от поэтапного раскрытия счетов эскроу не вполне очевиден, поскольку ставка будет возрастать по мере перечисления этих денежных средств застройщику

Впрочем, Полякова не исключила, что к более предметному обсуждению данного вопроса можно будет вернуться через год-два.

Фото: www.floridagreenhomebroker.com

О ситуации с эскроу

Во вторник, выступая на онлайн-конференции для застройщиков «Время изменений: рынок недвижимости — взгляд в будущее», Ольга Полякова предоставила подробную информацию о ситуации с эскроу.

По ее словам объемы проектного финансирования застройщиков в течение этого года росли такими темпами, какими не может похвастать ни одна другая отрасль в России.

«Кризис, связанный с пандемией, нам показал небольшое снижение в апреле-мае, но оно очень быстро сменилось в июне дальнейшим ростом, и сейчас отмечаем уже существенные объемы кредитования и открытия лимитов», — уточнила Полякова и привела следующие цифры:

• в рамках проектного финансирования в период с 1 июля 2019 года по настоящее время уполномоченные банки выдали застройщикам кредитов на сумму в 2 трлн руб.;

• на счетах эскроу находятся средства дольщиков в объеме 850 млрд руб.;

Фото: www.bn.ru

• задолженность застройщиков по открытым кредитным линиям составляет 830 млрд руб.;

• в 55 субъектах РФ завершено строительство 299 жилых объектов, соответственно по ним раскрыты счета эскроу на сумму в 64 млрд руб., и эти деньги уже используются застройщиками;

• cредний срок рассмотрения заявок банками на проектное финансирование со стороны девелоперов составляет сегодня менее 45 дней;

• из 98 банков, уполномоченных на предоставление проектного финансирования, 23 кредитные организации принимают непосредственное участие в выдаче кредитов застройщикам;

• лидерами по выдаче проектного финансирования являются Сбербанк, ВТБ и Банк ДОМ.РФ;

• средняя ставка по всему портфелю проектного финансирования — менее 5% годовых.

Другие публикации по теме:

Застройщики: самой эффективной мерой господдержки отрасли стала льготная ипотека

Банкиры не согласны с опасениями Минфина относительно риска образования «пузыря» на рынке ипотеки

ЦБ: обязанность страховать ипотечные риски будет переложена с заемщика на банк-кредитор