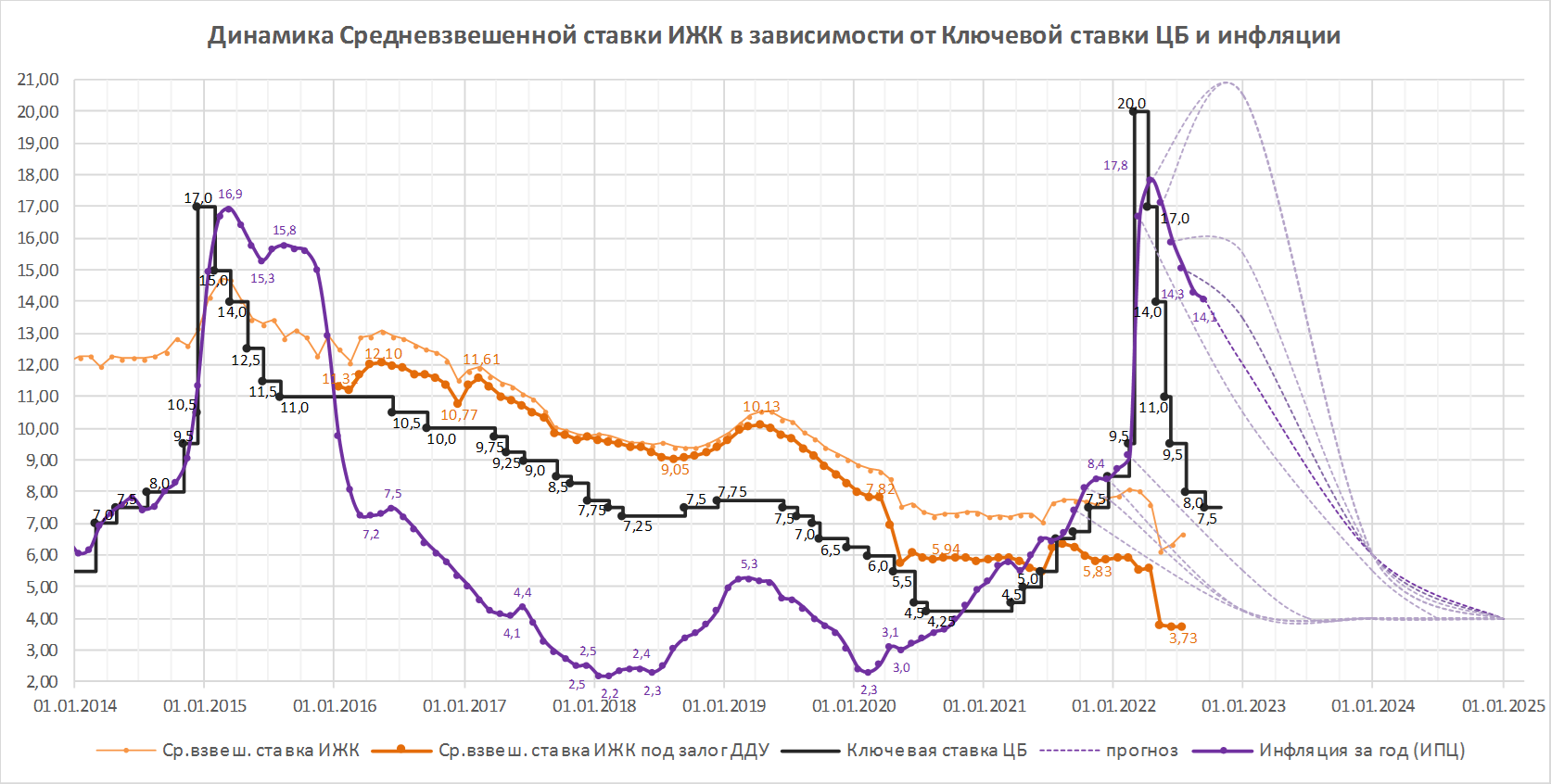

ЦБ снизил ключевую ставку до 7,5% годовых (график)

Совет директоров Банка России принял решение уменьшить ключевую ставку на 0,5 п.п.

Фото: www.sakhalife.ru

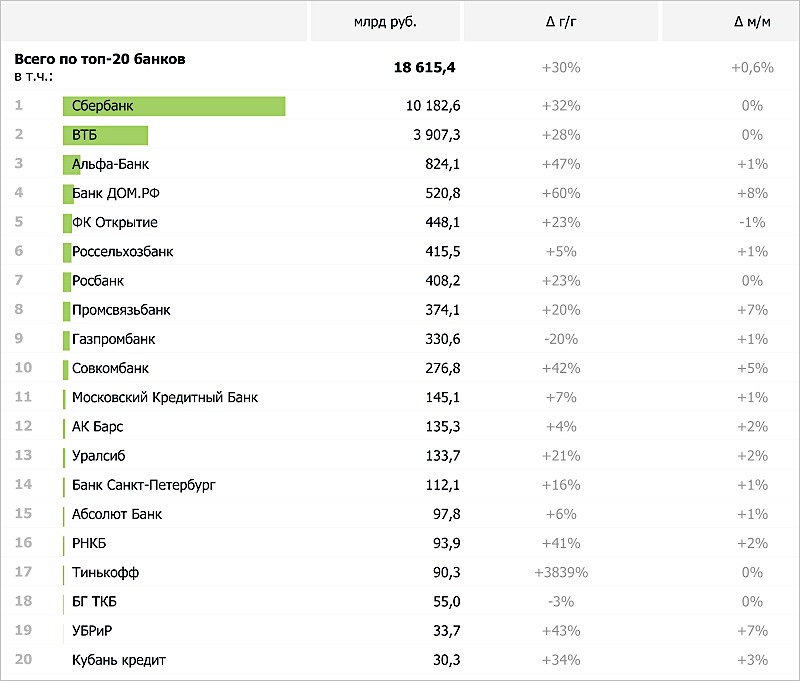

По сообщению пресс-службы регулятора темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Восстанавливалось необеспеченное потребительское кредитование, а в ипотечном сегменте наблюдался существенный рост.

Инфляция в августе снизилась до 14,3% (после 15,1% в июле) и, по оценкам на 9 сентября, уменьшилась до 14,1%. Инфляционные ожидания населения и ценовые ожидания предприятий остаются на повышенном уровне. Однако внешние условия для российской экономики продолжают быть сложными и по-прежнему значительно ограничивают экономическую деятельность. На краткосрочном горизонте проинфляционные и дезинфляционные риски сбалансированы. На среднесрочном горизонте по-прежнему преобладают проинфляционные риски. По прогнозу регулятора годовая инфляция составит до 11,0–13,0% в 2022 году (в июле регулятор прогнозировал на конец года 12,0–15,0%), снизится до 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

В дальнейшем Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

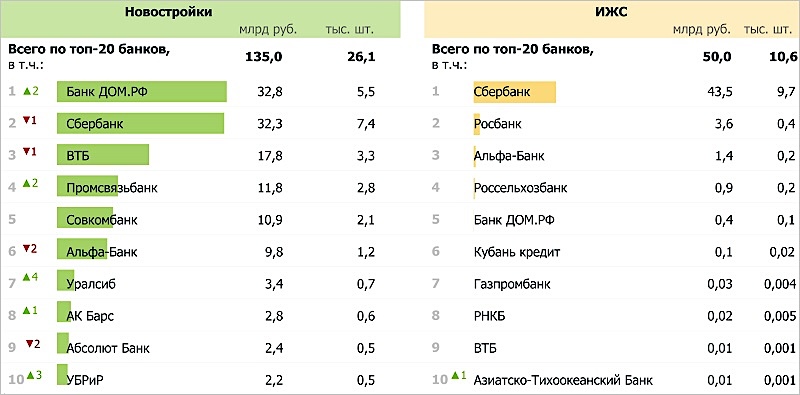

Согласно последней опубликованной статистике ЦБ, в июле количество выданных ипотечных кредитов на новостройки отставало от июля 2021 года всего на 5,8%, а средняя ставка по ипотеке под залог ДДУ остается на минимальном уровне — 3,73% годовых. Это выглядит как некоторое оживление ипотечного рынка после рекордного падения в апреле-мае.

Эксперты ожидали этого снижения ключевой ставки. Так Сбер прогнозировал снижение на 50 б.п., до 7,5% годовых. «При этом мы сохраняем наш прогноз о том, что ключевая ставка составит 6,5% на конец года», — комментирует старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин.

Главный аналитик Совкомбанка Михаил Васильев допускал снижение ключевой ставки до 7%. «Снижение ключевой ставки приведет к уменьшению стоимости основных банковских продуктов — вкладов, потребительских кредитов, ипотеки, а также снизит ставки на долговом рынке. Кредит в экономике станет дешевле, что поддержит потребительский и инвестиционный спрос», — напоминает специалист. В целом, согласно консенсус-прогнозу Bloomberg, за снижение на 50 базисных пунктов выступали девять из 12 опрошенных экономистов. Еще по одному участнику опроса полагали, что Банк России может оставить ставку на уровне 8%, снизить ее до 7,25% или 7,75%.

«Снижение ключевой ставки ЦБ является абсолютно прогнозируемым, поскольку в России несколько месяцев наблюдается дефляция, — считает руководитель портала ЕРЗ.РФ Кирилл Холопик (на фото). — Решение Банка России призвано оживить потребительский спрос, в том числе и в сфере жилищного строительства».

По его мнению, должны быть созданы условия для большей доступности кредитования населения, в том числе ипотечного. «Только в этом случае граждане будут совершать больше покупок, что, безусловно, положительно скажется на экономическом росте в стране», — резюмирует Кирилл Холопик.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 28 октября 2022 года.

Фото: www.900igr.net

Другие публикации по теме:

Количество ипотечных сделок с новостройками за месяц выросло на 37%