ЦБ сохранил ключевую ставку на уровне 4,25% годовых (график)

Совет директоров Банка России взял паузу в цикле понижения базовых ставок.

Фото: www.sakhalife.ru

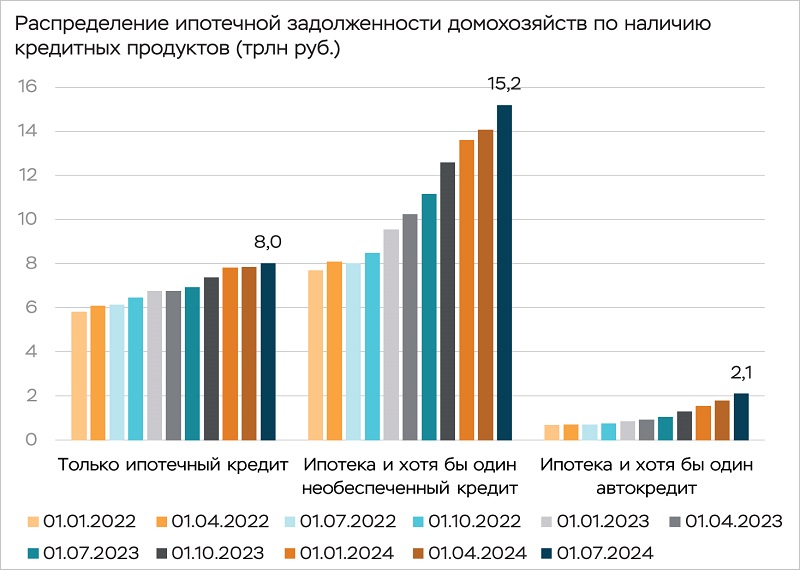

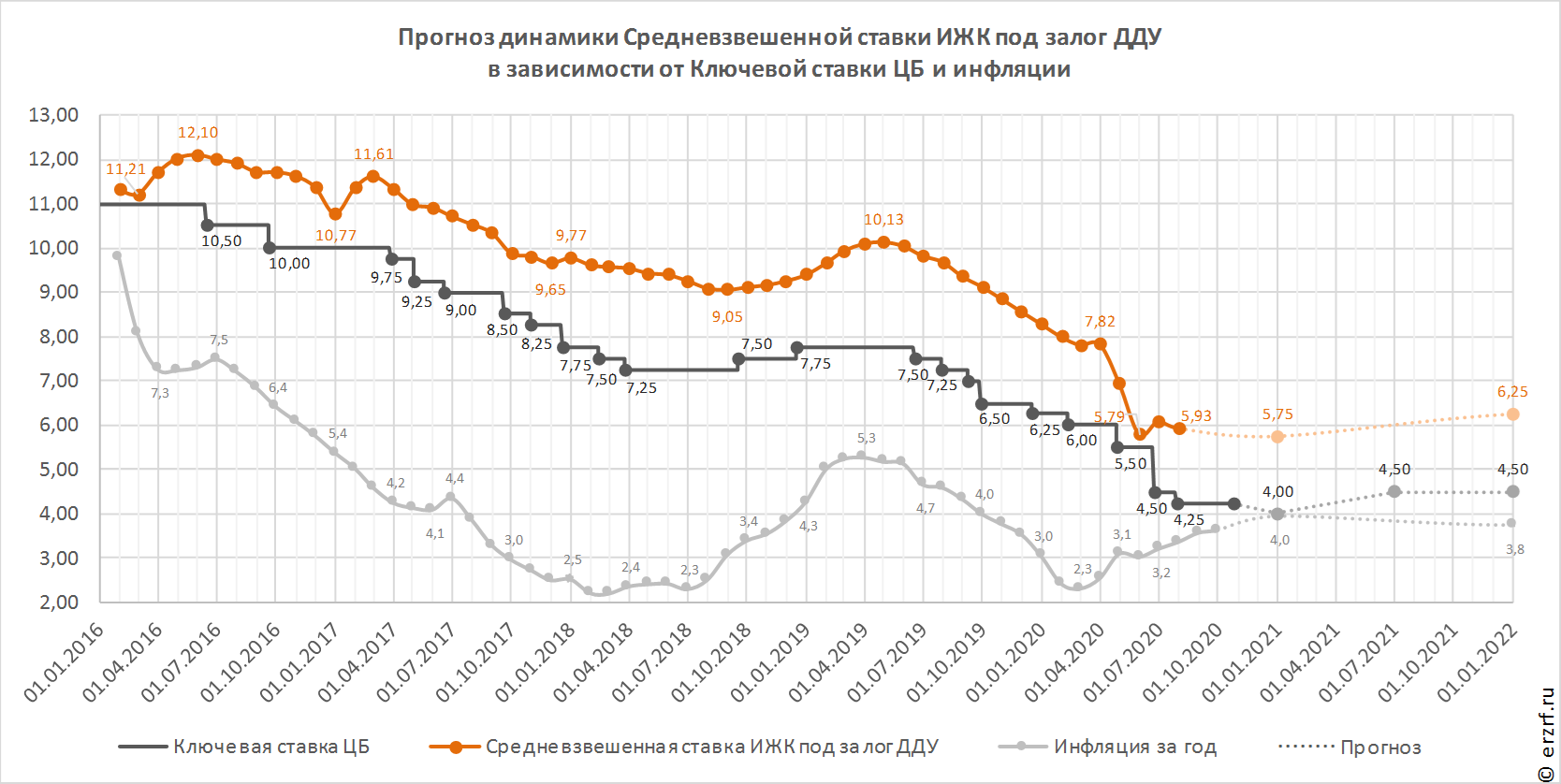

По сообщению пресс-службы регулятора темпы роста цен в последние месяцы оказались выше его ожиданий. Причиной этого стало активное восстановление спроса после окончания периода самоизоляции, а также ослабление рубля на фоне общего повышения волатильности на мировых рынках и усиления геополитических рисков. Инфляционные ожидания населения и бизнеса остаются на повышенном уровне. В августе годовая инфляция увеличилась до 3,6% (после 3,4% в июле), и по оценке на 14 сентября составила 3,7%, т.е. постепенно подбирается к целевым 4%.

В то же время на среднесрочном горизонте по-прежнему преобладают дезинфляционные риски: активное восстановление после снятия ограничений закончится, и тогда рост экономики замедлится. Прогноз регулятора по инфляции не изменился: с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,7–4,2% в 2020 году, 3,5–4,0% в 2021 году и будет находиться вблизи 4% в дальнейшем.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия в целом смягчились. Снизились кредитные и депозитные ставки. Значительное влияние на процентные ставки и динамику кредитования оказывают льготные программы Правительства и Банка России.

Как и прежде, при развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

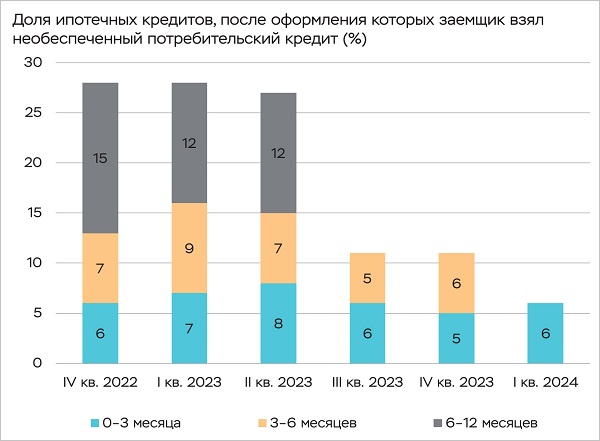

По последней опубликованной статистике ставка ипотеки под залог ДДУ в июле остается на исторических минимумах — ниже 6% годовых. Крупнейшие банки продолжают снижать ставки по льготной ипотеке с господдержкой, а количество выданных ипотечных кредитов бьет рекорды.

Однако сложившаяся ситуация несет и риски для отрасли. Увеличение покупательского спроса приводит к росту цен жилье. Аналитики Сбербанка в своем исследовании даже говорят о перегреве рынка недвижимости.

Нельзя забывать, и что госпрограмма по субсидированию ипотечных ставок скоро закончится. «1 ноября может произойти поворотный момент на рынке ипотеки, когда завершится срок действия программы субсидирования и ставки вернутся к отметке 8% годовых», — предостерегает на страницах портала ЕРЗ.РФ управляющий партнер ВекторСтройФинанс Андрей Колочинский (на фото).

Фото: www.raex-rr.com

С этим согласны и в ДОМ.РФ. «Дальнейшая динамика ставок по ипотеке в новостройках зависит от того, будет ли продлена программа субсидирования, — полагает руководитель Аналитического центра ДОМ.РФ Михаил Гольдберг (на фото). — Если говорить о рыночном сегменте, значимое снижение ставок уже маловероятно, скорее до конца 2021 года они могут отыграть часть снижения 2020», — прогнозирует эксперт.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 23 октября 2020 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ снизил ключевую ставку до 4,25% годовых (график)