ЦБ: в феврале «Льготная ипотека с господдержкой» уступила первенство «Семейной»

Банк России опубликовал «Сведения о рынке ипотечного жилищного кредитования в России» за февраль 2023 года.

После традиционного снижения в январе 2023 года ЦБ отметил определенный рост активности выдачи ипотечных жилищных кредитов (ИЖК).

Кредитование возросло в 1,5 раза и вернулось на уровень октября 2022 года. Банки предоставили 114,6 тыс. ИЖК на сумму 422,4 млрд руб.

По году тем не менее количество и объем выданных кредитов сократились соответственно на 15,5% и 11,4%.

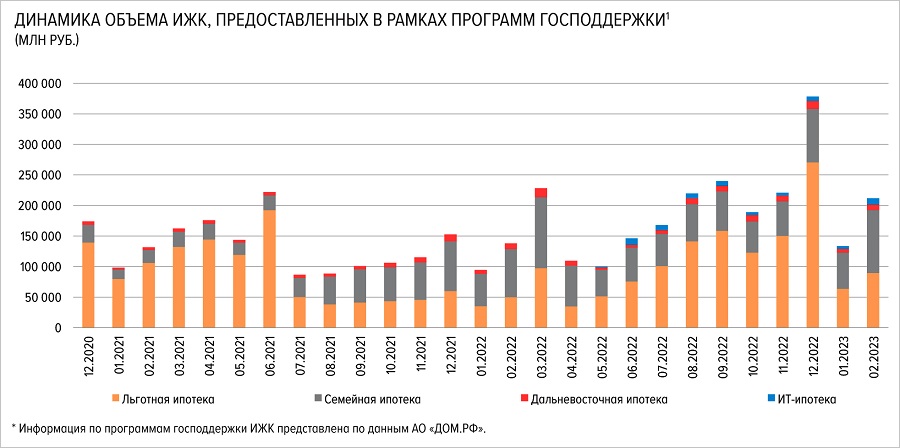

В феврале, по данным ЦБ, в общий объем ипотеки программы с господдержкой заняли более 50%.

Было выдано 42,6 тыс. субсидированных ИЖК на 212 млрд руб. против 27,6 тыс. кредитов на 133,6 млрд руб. месяцем ранее.

Фото: www.sasn.ru

При этом регулятор зафиксировал изменения в портфеле ипотек с государственным участием. Если раньше лидировала «Льготная ипотека с господдержкой», то теперь на первое место вышла «Семейная».

В феврале в рамках этой программы было выдано кредитов на сумму 102,9 млрд руб. (в январе — 59,3 млрд руб.), а по «Льготной ипотеке» — 89,7 млрд руб. (в январе — 63,8 млрд руб.)

Одновременно наблюдался существенный рост кредитования по «Ипотеке для IT»: за месяц выдачи по этой программе увеличились в 2,3 раза и составили 10,1 млрд руб.

В феврале 2023 года продолжилось увеличение процентной ставки по кредитам на приобретение строящегося жилья (ИЖК по ДДУ) до 5,21% (в январе она составляла 4,82%).

В числе прочего на это повлияли введенные ЦБ ограничения и уменьшение числа ИЖК по программам от застройщиков с экстремально низким ставками.

Источник: Банк России

Помимо этого регулятор отметил ускорение в России роста задолженности по ипотеке — с 0,6% в январе до 1,5% в феврале.

На 1 марта задолженность составила 14,4 трлн руб. Это на 15,5% больше, чем годом ранее.

Источник: Банк России

Объем просроченной задолженности в феврале вырос на 1,1 млрд руб., при этом ее доля сохранилась на уровне января 2023 года — 0,4%.

Другие публикации по теме:

ЦБ: ставка ипотеки для долевого строительства в феврале выросла до 5,21% (графики)

Ставки, кредиты и ипотека после новых ограничений ЦБ

ЦБ: в феврале после традиционного январского спада ипотека выросла на 1,5% — до 14,4 трлн руб.

ЦБ вновь решил не менять перечень банков, уполномоченных для открытия счетов эскроу (список)

Ипотека под 3—4% не устраивает ЦБ точно так же, как околонулевая или ипотека с кешбэком