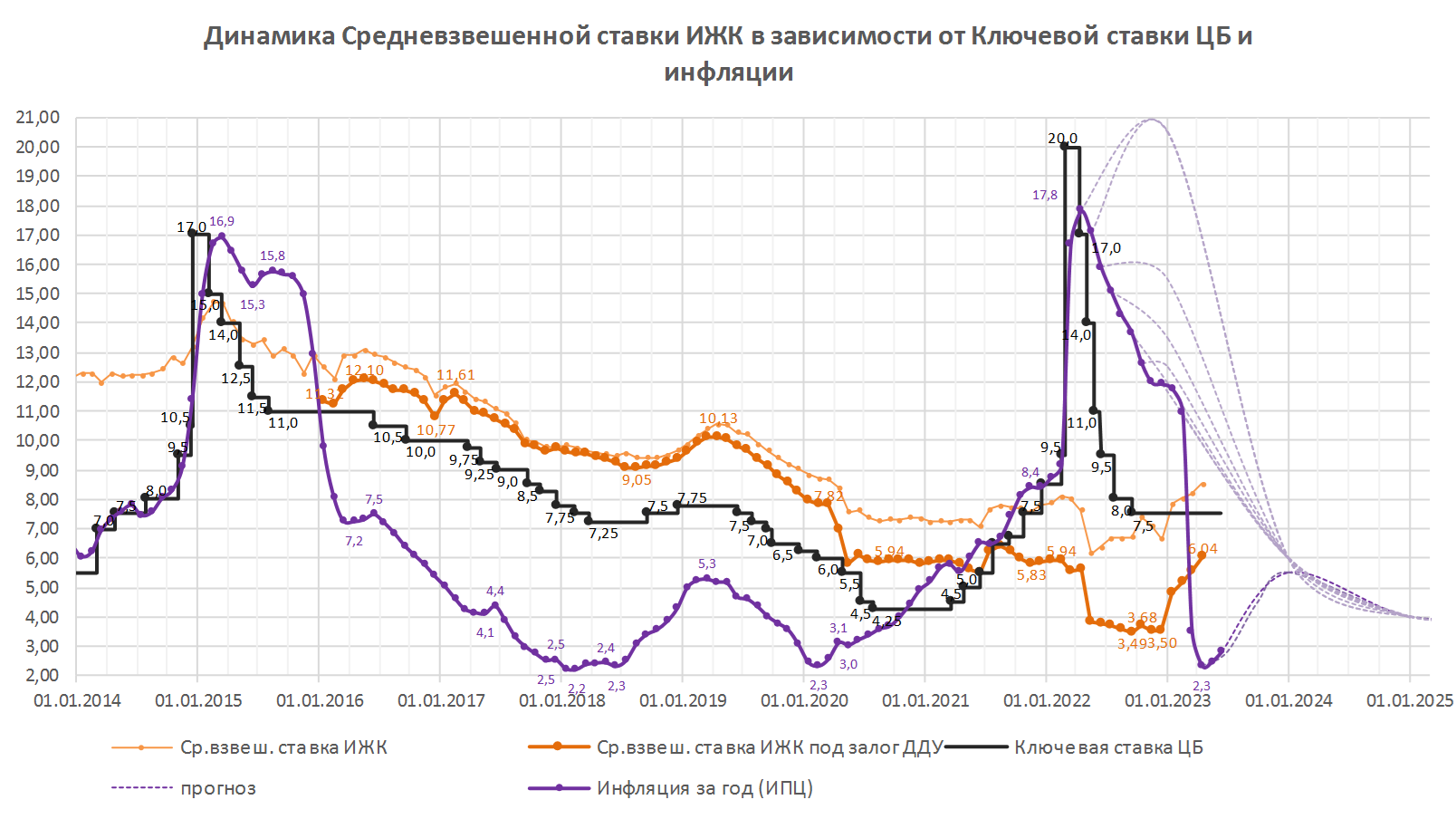

ЦБ в шестой раз подряд сохранил ключевую ставку на уровне 7,5% годовых (график)

Совет директоров Банка России вновь не стал повышать ключевую ставку.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора, годовая инфляция перешла к росту с пониженного уровня по мере выхода из его расчета низких значений месячных приростов цен мая — октября 2022 года. По оценке на 5 июня, годовой темп прироста потребительских цен составил 2,6% (после 2,3% в апреле). Текущие темпы прироста цен составляют около 4% в год. Инфляционные ожидания населения и ценовые ожидания предприятий остаются на повышенном уровне. В целом баланс рисков для инфляции еще больше сместился в сторону проинфляционных. По прогнозу регулятора, годовая инфляция составит 4,5—6,5% в 2023 году, вернется к 4% в 2024 году и будет находиться вблизи 4% в дальнейшем.

Как и прежде, Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

В условиях постепенного увеличения текущего инфляционного давления Банк России допускает возможность повышения ключевой ставки на ближайших заседаниях для стабилизации инфляции вблизи 4% в 2024 году и далее.

Согласно последней опубликованной статистике ЦБ, в апреле количество выданных ипотечных кредитов на новостройки вдвое превысило показатели апреля 2022 года, однако по итогам января — апреля наблюдается отставание от прошлого года на 11,6%. Средняя ставка по ипотеке под залог ДДУ продолжает расти и превысила 6%.

Эксперты ожидали именно сохранения ключевой ставки на текущем уровне с одновременным ужесточением риторики регулятора и перспектив повышения ставки на будущих заседаниях. По их мнению, инфляция хоть и остается в пределах целевых 4%, инфляционные ожидания населения растут, а также имеются риски расширения дефицита бюджета.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 21 июля 2023 года.

Другие публикации по теме:

ЦБ в пятый раз подряд сохранил ключевую ставку на уровне 7,5% годовых (график)

ЦБ в четвертый раз подряд сохранил ключевую ставку на уровне 7,5% годовых

ЦБ сохранил ключевую ставку на уровне 7,5% годовых (график)

ЦБ вновь оставил ключевую ставку на уровне 7,5% годовых (график)

ЦБ оставил ключевую ставку на уровне 7,5% годовых (графики)

ЦБ снизил ключевую ставку до 7,5% годовых (график)