ЦБ вновь оставил ключевую ставку на уровне 7,5% годовых (график)

Совет директоров Банка России не стал повышать ключевую ставку.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора текущие темпы прироста цен являются умеренными, а потребительский спрос — сдержанным.

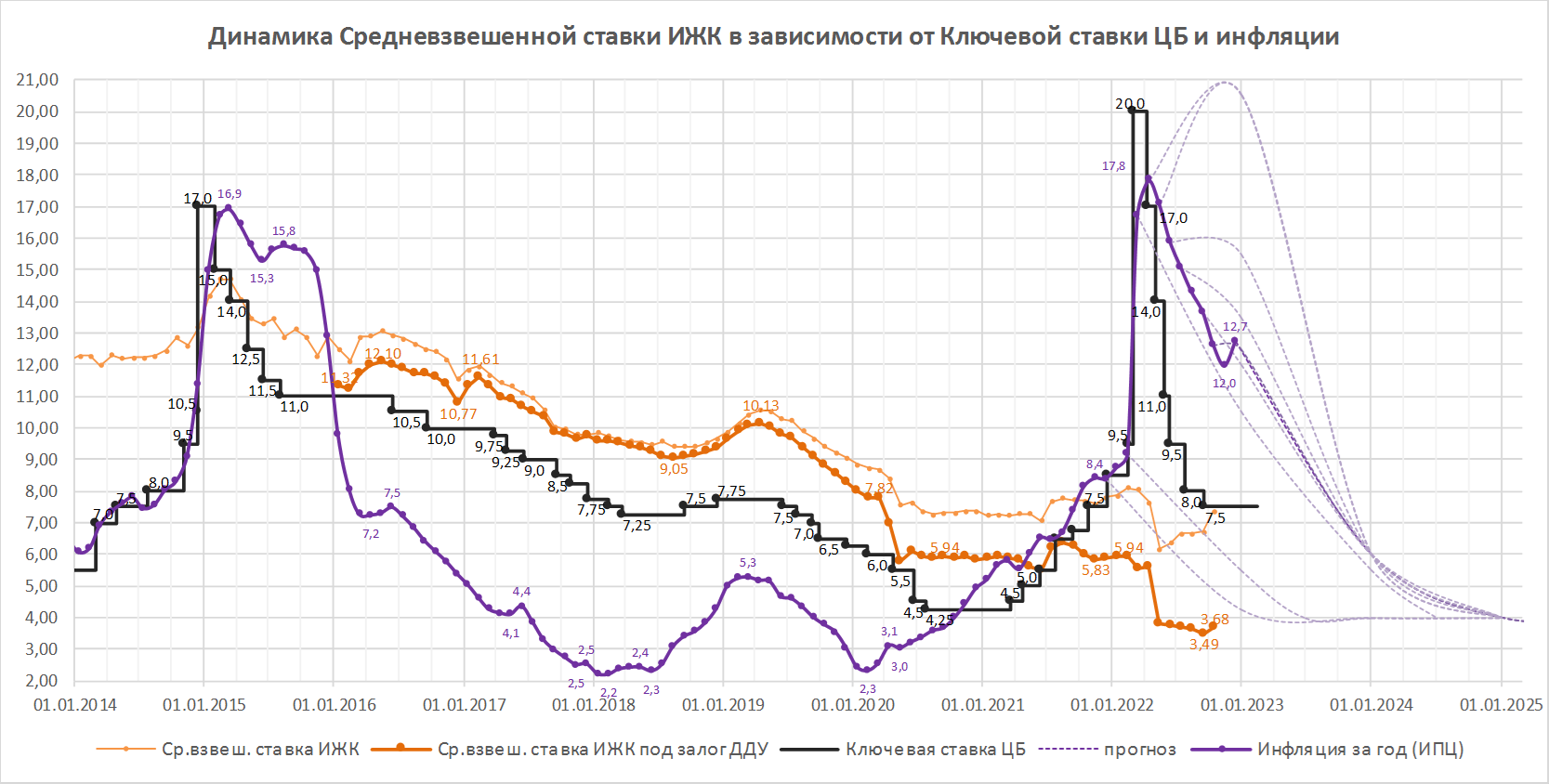

Инфляция существенно снизилась с весенних пиков. В ноябре она уменьшилась до 12,0% (после 12,6% в октябре), но, по оценке на 12 декабря, увеличилась до 12,7% с учетом перенесенной с июля 2023 года индексации тарифов на коммунальные услуги. Инфляционные ожидания населения и бизнеса существенно не изменились, оставаясь на повышенном уровне. Вместе с тем проинфляционные риски выросли и преобладают над дезинфляционными. По прогнозу регулятора годовая инфляция снизится до 5,0–7,0% в 2023 году, вернется к 4% в 2024 году и будет находиться вблизи 4% в дальнейшем.

Как и прежде, Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Согласно последней опубликованной статистике ЦБ, в октябре количество выданных ипотечных кредитов на новостройки по сравнению с октябрем 2021 года сократилось на 29,9%, хотя средняя ставка по ипотеке под залог ДДУ остается на минимальных уровнях (3,68% годовых).

В четверг Президент России Владимир Путин заявил о расширении доступа к семейной ипотеке (в 2023 году она будет доступна семьям с двумя детьми до 18 лет под 6%), о продлении программы льготной ипотеки до 1 июля 2024 года (по ставке 8%), а также об ипотеке для новых регионов юго-запада России под 2%. Эти решения должны стимулировать выдачу ипотеки в 2023 году.

Эксперты ожидали именно сохранения ключевой ставки на текущем уровне на фоне ухудшения прогноза по дефициту бюджета и начала действия ограничений на экспорт нефти. Также в пользу сохранения ключевой ставки говорила перенесенная с 2023 года индексация тарифов ЖКХ. Дальнейший прогноз движения ключевой ставки туманен: эксперты ожидают ключевую ставку в 2023 году в диапазоне 6,5–8,5%.

«На фоне роста инфляции в последние месяцы и ослабления рубля в последние недели был довольно существенным риск роста ключевой ставки, — комментирует руководитель портала ЕРЗ.РФ Кирилл Холопик (на фото). — Поэтому сохранение ставки — позитивное решение для жилищного строительства. Хотя отрасль остро нуждается в повышении доступности ипотеки. Сегодняшний уровень доступности не позволяет обеспечивать надлежащий спрос на новостройки», — подчеркнул он.

По мнению эксперта, в условиях проектного финансирования существенного снижения цен на новостройки быть не может, поскольку это увеличивает риски невозврата банкам кредитов, выданных на строительство. «При наличии тенденций к падению цен банки притормаживают открытие проектного финансирования на новые проекты, что снижает ассортимент продающихся новостроек и поддерживает цены, — поясняет Кирилл Холопик. — Так работает рынок в условиях проектного финансирования. Поэтому стоит ждать не падения цен, а снижения темпов вывода в продажу новых проектов», — резюмирует он.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 10 февраля 2023 года.

Фото: www.900igr.net

Другие публикации по теме:

Ипотека — оптимальный вариант решения жилищного вопроса для каждого второго опрошенного

Эксперты: в октябре положительную динамику ипотечных выдач сменила отрицательная

ЦБ: госпрограмму льготной ипотеки под 7% не имеет смысла сохранять в неизменном виде

Эльвира Набиуллина: меры против околонулевой ипотеки вступят в силу в начале 2023 года