ТЦ «Зимняя вишня» возвели без разрешения на строительство и согласовали по методу семейного подряда

При этом сам сгоревший торговый центр в его нынешнем виде, как выяснилось, вообще нельзя было эксплуатировать, поскольку по проекту там предусматривалось совсем другое.

Фото: www.telegra.ph

В рамках расследования трагедии в Кемерово Главное управление по расследованию особо важных дел Следственного комитета РФ возбудило уголовное дело в отношении начальника Инспекции государственного строительного надзора Кемеровской области Танзилии Комковой (на фото слева), которой инкриминируют ч. 3 ст. 285 УК РФ (злоупотребление должностными полномочиями). К слову, уже после возбуждения уголовного дела по факту пожара и гибели людей в ТЦ г-жа Комкова спешно улетела в Москву, чтобы, по ее словам, «отдохнуть у подруги», и была принудительно доставлена в Кемерово.

По версии следствия, «она не приняла мер по пресечению эксплуатации самовольно возведенного здания торгово-развлекательного комплекса "Зимняя вишня" в городе Кемерово без разрешения на строительство (выделено нами — Ред.), что повлекло гибель посетителей торгового центра». Следствие проверит действия арестованной чиновницы и на предмет коррупционной составляющей.

По данным Telegram-канала «112», проект сначала приняла Елена Комкова (на фото справа) из ныне упраздненного городского комитета строительного контроля г. Кемерово. Затем она отнесла документы на согласование в областной стройнадзор, который тогда возглавляла ее свекровь Танзилия Комкова. После этого, по словам самой задержанной Комковой, проект одобрил тогдашний вице-мэр города по вопросам городского развития Андрей Калинин.

Все эти чиновники явно не страдали от излишней скромности. Например, та же Танзилия Комкова, в течение 8 лет возглавлявшая областной стройнадзор и согласовавшая строительство ТЦ «Зимняя вишня», по информации «112» имеет 7 квартир, а ее годовой доход составляет 1,7 млн руб.

По версии следствия, инспекция Госстройнадзора была заинтересована в затягивании проверок ТЦ.

«Сын инспектора был сотрудником кондитерской фабрики, который участвовал в проверке здания, поэтому Комкова действовала в интересах своего сына», — привела доводы следствия судья Инна Михайленко.

Любопытная информация есть в Сети и о бывшем вице-мэре Андрее Калинине (он работал в этой должности до апреля 2016 года). В частности, его брат Максим Калинин провел 9 лет за решеткой за вооруженный разбой, бандитизм и незаконное хранение оружия. Его поймали на месте преступления, когда он с подельниками с автоматическим оружием в руках, уложив лицами в пол продавщиц, грабил салон меховой одежды. В колонии брат вице-мэра столицы Кузбасса пользовался авторитетом и поддержкой местных воров в законе. Позже, выйдя на свободу, Максим Калинин разбился в автокатастрофе, находясь за рулем в состоянии наркотического опьянения.

Супруга экс-вице-мэра Ирина, по утверждениям СМИ, всегда занималась строительством, да и сам он и сейчас в этом бизнесе. В частности, в 2014—2016 годах компания «СМУ-108», совладелицей которой была Ирина, получила от мэрии города подрядов более чем на 275 млн руб. В настоящее время Андрей Калинин возглавляет крупного застройщика «Програнд», которое является аффилированным предприятием УГМК-Холдинг (2-е место в ТОП региона) и участвует в реализации целого ряда масштабных проектов по строительству жилых микрорайонов.

Впрочем, сам Андрей Калинин (на видео) уже поспешил, что называется, на голубом глазу заявить, что ответственность за разрешение на строительство ТЦ «Зимняя вишня» должны нести… областные чиновники. Он пояснил, что, хотя сам, будучи вице-мэром города по строительству, и подписывал разрешительные документы, но они были не единственными бумагами.

«Для того чтобы выдать разрешение на строительство, необходимо четыре документа: это право собственности или аренды на земельный участок, градостроительный план земельного участка, проект и экспертиза, — напомнил бывший вице-мэр. — Что касается объекта "Зимняя вишня" — все понимают, что данный проект прошел экспертизу у чиновников Кемеровской области. Нужно понимать, что там за профессионалы сидят, которые согласовывают экспертизы школ, детских садов и прочей инфраструктуры», — резюмировал он.

Как видим, бывший профильный заместитель мэра города, в котором располагался сгоревший торговый центр, с легкостью свалил вину за трагедию на «профессионалов» из области. Что тут можно сказать? На ум сами собой приходят строки филатовского «Федота-стрельца»: «Ну и ушлый вы народ — ажно оторопь берет! Всяк другого мнит уродом, несмотря, что сам урод».

Таким образом, объект, как сообщил Следственный комитет, был возведен без разрешения на строительство. Однако его проект был согласован во многих высоких инстанциях. Но давайте разберемся, а что, собственно, было согласовано? Как выяснил «112», «Зимнюю вишню» проектировали вовсе не как торговый, а как спортивно-развлекательный комплекс. По архитектурному проекту никаких магазинов в здании быть не должно, утверждает интернет-издание.

Источник: «112»

Например, на третьем этаже, по проекту должен располагаться бильярдный зал, но, согласно информации на сайте «Зимней вишни», там были боулинг и магазин детской одежды.

Подпись: Источник: «112»

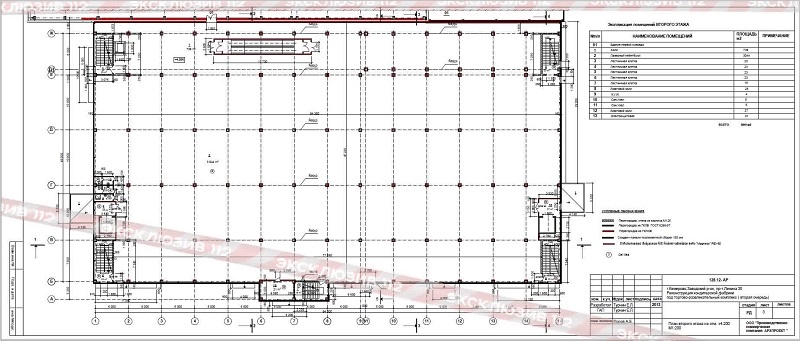

На втором предполагалось организовать лазерный пейнтбол, но вместо него поставили кучу торговых павильонов.

Подпись: Источник: «112»

«Ни застройщик, ни тем более стройнадзор, вообще не следят за тем, что на самом деле реализуется по проекту, который был утвержден, — сказал в интервью порталу ЕРЗ президент Национального объединения организаций экспертизы в строительстве (НОЭКС) Шота Гордезиани. — Объект принимается в эксплуатацию только после того как строительный надзор выдаст заключение о соответствии (ЗОС). То есть тем самым стройнадзор берет на себя ответственность за то, что выполненный объект соответствует проектным решениям. А что на деле? Нет именно надзора за ситуацией на объекте. В случае с «Зимней вишней» надзорное ведомство само является основным виновником трагедии: потому что в Кемерове объект был сдан с отступлениями от проекта. Так что это прямая вина органов стройнадзора», — заключил эксперт.

Фото: пресс-служба МЧС РФ

В этих условиях пожар мог произойти в любой момент. «Экономили при строительстве на всем, а после ввода в эксплуатацию, нагрузка на электропроводку из-за большого количества арендаторов, многократно возросла, — отмечает «112». — При такой нагрузке там должна была быть заново проложена электропроводка, заново рассчитана ее мощность, должна была быть и исправно работать система дымоудаления и пожаротушения. По факту же, даже простое оповещение о пожаре отключили».

К слову, по утверждениям МЧС, это ведомство не согласовало специальные технические условия, которые были необходимы для введения в эксплуатацию ТЦ «Зимняя вишня» после его реконструкции.

Между тем ответственной за соблюдение на объекте пожарной безопасности была генеральный директор компании «Кемеровский кондитерский комбинат» (этому предприятию принадлежало здание ТЦ) Юлия Богданова, которая, как и управляющая торговым центром «Зимняя вишня» Татьяна Судденок, арестована на период проведения следственных действий.

Как сообщает Следственный комитет, в ходе следствия установлено, что Богданова «неоднократно уведомлялась своими подчиненными о недостатках системы противопожарной безопасности здания. Однако при этом, всецело занимаясь лишь сдачей в аренду новых торговых площадей, она не предпринимала никаких мер к устранению недостатков».

Очевидно, что количество серьезных вопросов к надзорным инстанциям будет только расти. И есть все основания полагать, что список фамилий задержанных в связи с кемеровской трагедий (а таковых на сегодняшний день числится 7 человек) не окончательный, и еще пополнится.

Другие публикации по теме:

Андрей Белоусов: Крупному бизнесу следует законодательно запретить маскироваться под малый

Трагедия в Кемерове как следствие системных ошибок в отрасли: мнение эксперта

К вопросу о реформировании государственного строительного надзора

Регионы начали передавать органам госстройнадзора контроль в сфере долевого строительства