Верховный Суд: списание неустоек (штрафов, пеней) является обязанностью госзаказчика

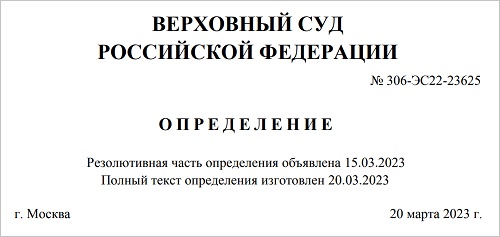

15.03.2023 Судебная коллегия по экономическим спорам Верховного Суда РФ рассмотрела спор между госзаказчиком и подрядчиком о взыскании неустойки.

Фото: www.верх-исетский.екатеринбург.рф

ГУЗ «Ульяновская ОДКБ им. Ю.Ф. Горячева» (учреждение, Заявитель) обратилось в Арбитражный суд о взыскании с ООО «ЮПаКом» (общество, Ответчик) неустойки в сумме 2 387 688 руб., в том числе 1 711 406 руб. за просрочку поставки оборудования, 676 281 руб. за просрочку ввода оборудования в эксплуатацию.

Решением Арбитражного суда Ульяновской области от 01.03.2022 первоначальный иск удовлетворен частично, с общества в пользу учреждения взыскана неустойка в сумме 1 721 406 руб.

ООО «ЮПаКом» обжаловало решение в части взыскания неустойки в апелляционном порядке. Решение суда первой инстанции в обжалуемой части оставлено без изменения Постановлением Одиннадцатого арбитражного апелляционного суда от 05.05.2022 и постановлением Арбитражного суда Поволжского округа от 22.08.2022.

ООО «ЮПаКом» обратилось с кассационной жалобой в Верховный Суд РФ.

Судебная коллегия по экономическим спорам ВС РФ удовлетворила кассационную жалобу и отменила судебные акты нижестоящих судов по ряду оснований.

Фото: www.amgkh.ru

Как указал ВС РФ, в соответствии с положениями 44-ФЗ начисленные поставщику (подрядчику, исполнителю), но не списанные заказчиком суммы неустоек (штрафов, пеней) в связи с неисполнением или ненадлежащим исполнением в 2015—2016 и 2020—2021 годах обязательств, предусмотренных контрактом, подлежат списанию в случаях и порядке, которые установлены Правительством РФ.

В целях реализации данных требований закона Правительство РФ приняло Постановление №783 от 04.07.2018, которым утверждены обозначенные выше правила, устанавливающие порядок и случаи списания сумм неустоек (штрафов, пеней), в связи с неисполнением или ненадлежащим исполнением обязательств, предусмотренных контрактом, но не списанных заказчиком.

Списание начисленных сумм неустоек (штрафов, пеней) в случаях и в порядке, которые определены Правительством РФ, по смыслу действующего законодательства является антикризисной мерой, отметил ВС РФ.

Фото: www.forexdengi.com

Разрешая спор в части взыскания с ООО «ЮПаКом» неустойки, суды не учли, что списание неустоек (штрафов, пеней) в соответствии с действующим законодательством является обязанностью заказчика.

Верховный Суд указал, что общество не отрицало факт просрочки обязательств, а возражало против необоснованного, как оно считало, расчета заказчиком размера неустойки (пени и штрафа), в любом случае не превышающего 5% цены контракта. Это обстоятельство не могло являться основанием для отказа в защите права, которое общество полагало нарушенным, и неприменения судом предусмотренных законодательством для определенных случаев антикризисных мер.

С учетом изложенного ВС РФ удовлетворил кассационную жалобу и отменил судебные акты нижестоящих судов.

Напомним, что Постановление №783 предусматривает списание неустойки (штрафы, пени) по различным обстоятельствам, в том числе штрафы (пени), начисленные вследствие неисполнения поставщиком (подрядчиком, исполнителем) обязательств по контракту вследствие:

• существенного увеличения в 2021—2022 годах цен на строительные ресурсы, повлекшего невозможность исполнения контракта;

• возникновения не зависящих от него обстоятельств, повлекших невозможность исполнения контракта в связи с мобилизацией в РФ, введением санкций и (или) мер ограничительного характера;

• неисполнения поставщиком (подрядчиком, исполнителем) обязательств по контракту в связи с возникновением не зависящих от него обстоятельств, повлекших невозможность исполнения контракта из-за распространения коронавирусной инфекции.

Другие публикации по теме:

Правительство продлило до конца марта 2024 года отсрочку уплаты страховых взносов

Рост цен на стройматериалы и падение спроса — главные проблемы застройщиков

Рост цен на стройматериалы — главная трудность в работе застройщиков в 2021 году

Арбитраж: Взыскание неустойки с подрядчика за просрочку проектных работ не всегда правомерно

Арбитражный суд: при проведении закупок проектная документация должна размещаться в ЕИС