Верховный суд: строительство в 30 км от аэродрома без специального согласования запрещено

Определением от 1 августа 2017 года Верховный суд установил, что отсутствие в схеме территориального планирования и на кадастровой карте нанесенных границ приаэродромной территории не освобождает от обязанности получения согласования собственника аэродрома на строительство в пределах 30 км от контрольной точки аэродрома.

Авиакомпания «ЮТэйр» и ООО «ЮТэйр-Лизинг» обратилась с судебным иском к администрации городского округа Город Тюмень о признании незаконным разрешения на строительство от 11.12.2015 №72-304-487-2015, полагая, что разрешение на строительство выдано в нарушение требований воздушного законодательства. Строительство спорного объекта в непосредственной близости от аэродрома подлежало согласованию с его собственником для целей обеспечения безопасности полетов, поскольку на аэродроме Плеханово осуществляется проведение испытательных полетов на воздушных судах, которое представляет повышенный уровень опасности для жизни и здоровья граждан, находящихся вблизи испытаний.

При этом судами первой и апелляционной инстанции авиакомпании отказано в удовлетворении требований к администрации о признании незаконным выданного разрешения на строительство. Суды руководствовались тем, что ни застройщик, ни орган местного самоуправления не могли знать о том, что строящийся объект находится в приаэродромной территории, поскольку границы этой территории не отображены в документах территориального планирования и кадастровой карте. Кроме того, Градостроительный кодекс РФ содержит исчерпывающий перечень оснований для отказа в выдаче разрешения на строительство, и среди них не фигурирует такой пункт, как отсутствие согласования, предусмотренного воздушным законодательством.

Судебной коллегией по Экономическим спорам Верховного суда РФ доводы суда первой и апелляционной инстанции отклонены, дело направлено на новое рассмотрение в Арбитражный суд Тюменской области.

В ходе судебного разбирательства установлено, что застройщику «Сибстройсервис» выдано разрешение на строительство жилого комплекса ««Московский квартал» Участок-1» на земельном участке, расположенном по адресу: г. Тюмень, район аэропорта Плеханово. Данный объект представляет собой 12-этажный многоквартирный жилой дом, введенный в эксплуатацию 09.03.2017. Для строительства многоквартирного дома, правомерность выдачи разрешения на строительство которого оспаривается, привлекались средства участников долевого строительства. Всего в составе многоквартирного дома 382 квартиры, на 251 квартиру в период с 24 марта по 5 мая 2016 года Управлением Росреестра по Тюменской области зарегистрированы договоры участия в долевом строительстве.

Как следует из материалов дела, «ЮТэйр-Лизинг» являлось собственником двух нежилых зданий, вертолетных площадок, взлетно-посадочной полосы, рулевой дорожки, мест стоянок, а также арендатором земельного участка под существующим имущественным комплексом аэропорта Плеханово.

В определении Верховный суд РФ указал, что воздушным законодательством установлена обязанность получения согласования собственника аэродрома на строительство объекта недвижимости в пределах приаэродромной территории. По существу такое согласие представляет собой специальное разрешение. Органы местного самоуправления при выдаче разрешений на строительства на такой территории должны проверять прохождение согласительных процедур с собственником аэродрома (постановление Президиума ВАС РФ от 09.07.2009 №1034/09).

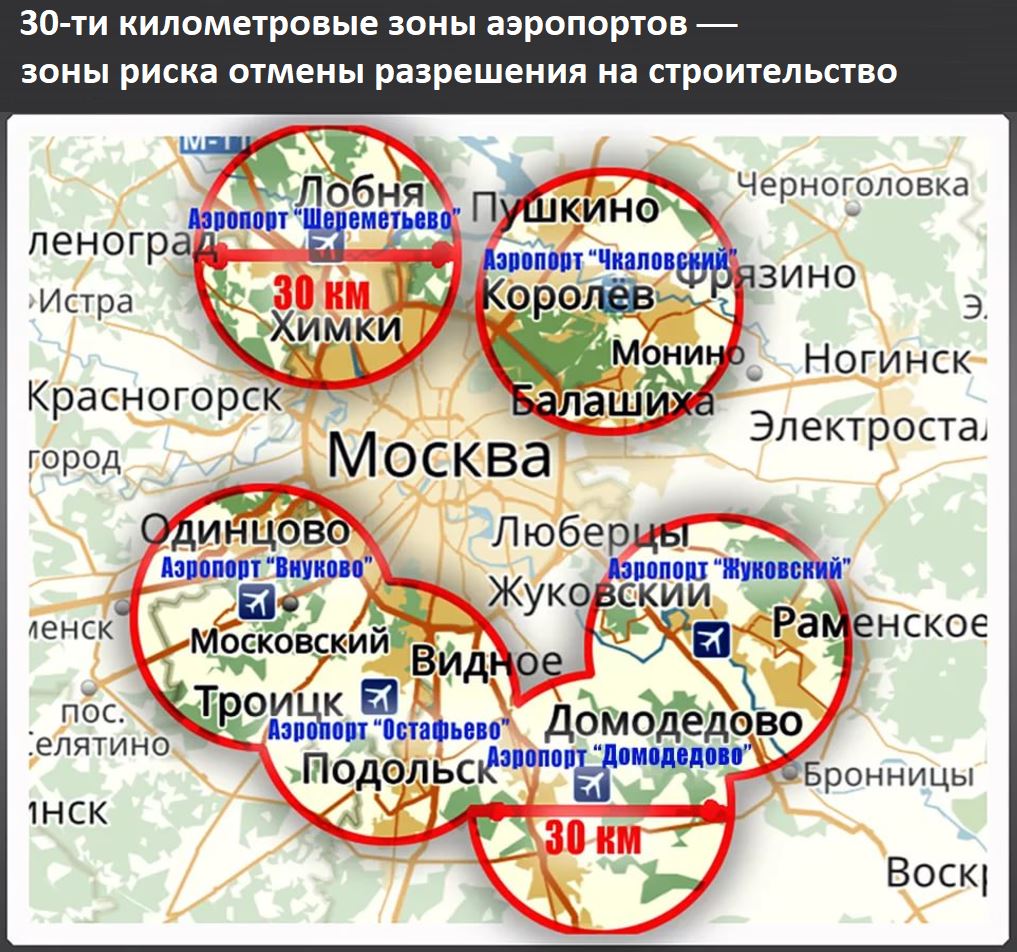

Границы приаэродромной территории определяются по внешней границе проекции полос воздушных подходов на земную или водную поверхность, а вне полос воздушных подходов — окружностью радиусом 30 км от контрольной точки аэродрома.

Как следует из материалов дела, 29.10.2015 в ГКН внесены сведения о границе зоны с особыми условиями использования территории — охранная зона полосы воздушных подходов аэродрома Плеханово. А вот сведения о границах приаэродромной территории, определенной окружностью радиусом 30 км от контрольной точки аэродрома, в ГКН отсутствовали.

При этом Верховный суд указал, что наличие на территории муниципального образования аэродрома, — даже в отсутствие в ГКН сведений о границах приаэродромной территории, определенной окружностью радиусом 30 км от контрольной точки аэродрома, как зоны с особыми условиями использования территории, — не свидетельствует о том, что спорный земельный участок не входит в соответствующую зону и его правовой режим не определен (постановление Президиума ВАС РФ от 16.06.2009 №1882/09, от 24.09.2013 №17867/12).

Действующее законодательство предусматривает особый порядок ведения строительства объектов недвижимости в границах приаэродромной территории, который предполагает соблюдение установленных законом ограничений на такое строительство. Этот порядок должен быть учтен органом государственной власти при выдаче разрешения на строительство в соответствии со статьей 51 Градостроительного кодекса.

По мнению Коллегии, возникший спор имеет публично-правовой характер, поэтому он может быть разрешен по правилам оспаривания ненормативных правовых актов, решений и действий (бездействия) органов, осуществляющих публичные полномочия. Дело направлено на новое рассмотрение в Арбитражный суд Тюменской области.

Кроме того, Верховный суд РФ отметил, что участники долевого строительства, чьи права могут быть нарушены в связи с незаконностью разрешения на строительство, вправе предъявить в суд требования к лицам, допустившим такое строительство.

Другие публикации по теме:

Верховный суд выпустил второй обзор судебной практики по спорам в сфере долевого строительства