Единственное ипотечное жилье должника будет защищено от изъятия

Госдума на пленарном заседании 10 октября приняла в первом чтении законопроект, согласно которому при банкротстве гражданина единственное жилье, взятое в ипотеку, не будет изыматься в пользу кредиторов.

Документ вносит поправки в закон «О несостоятельности (банкротстве)», он инициирован депутатами-единороссами Натальей Костенко, Иваном Демченко и Андреем Дорошенко.

Наталья Костенко пояснила, что поправки разработаны с целью создания дополнительной защиты имущественных и жилищных прав россиян, которые попадут под процедуру личного банкротства.

Согласно законопроекту, суд получит возможность утверждать отдельное мировое соглашение или план реструктуризации долгов между должником и кредитором, требования которого обеспечены жильем, если оно является единственным. Это позволит не продавать такое жилье на торгах при сохранении ипотеки. При этом на другое имущество россиянина это соглашение распространяться не будет.

В пояснительной записке к документу отмечается, что действующее законодательство предусматривает недостаточно эффективные механизмы реабилитационных процедур, которые редко применяются на практике и редко заканчиваются восстановлением платежеспособности должников.

Это приводит к тому, что большинство дел о банкротстве возбуждается по заявлениям кредиторов, и тогда, когда исчерпаны все иные меры по взысканию задолженности и имущество должника реализовано в ходе исполнительного производства. Должники не рассматривают процедуры банкротства как способ решения своих финансовых проблем.

Председатель комитета Госдумы РФ по вопросам собственности, земельным и имущественным отношениям Сергей Гаврилов отметил, что законопроект особенно актуален в настоящее время в связи со значительным ростом числа граждан, признанных судом несостоятельными: с начала 2023 года их количество увеличилось до 249,9 тыс. человек (+28,8% по сравнению с прошлым годом).

Депутат подчеркнул социальный характер законопроекта, обеспечивающего права граждан, не ущемляя при этом интересы сторон правоотношений.

«Согласно принятому в первом чтении законопроекту, в ходе процедур банкротства будет выделяться находящееся в залоге ипотечное жилье, если оно единственное для гражданина, и проходить по отдельной процедуре, — уточнил Гаврилов. — Это своеобразная "консервация" статуса жилья позволит сохранить его за гражданином. Для этого гражданину нужно будет заключить мировое соглашение».

Законопроект предусматривает возможность подачи должником или кредитором в арбитражный суд не только заявления о признании должника банкротом, но и заявления о введении процедуры реструктуризации долгов. Одновременно меняется порядок отбора саморегулируемых организаций арбитражных управляющих и (или) арбитражных управляющих для проведения процедур, применяемых в деле о банкротстве. Определяются и предъявляемые к ним требования с учетом разделения должников и саморегулируемых организаций на группы.

Ко второму чтению, по словам члена Комитета Госдумы РФ по вопросам собственности, земельным и имущественным отношениям Максима Иванова, законопроект планируют доработать, чтобы не допустить ухудшения положения кредиторов первой и второй очереди, а также финансового управляющего. Кроме того, инициативу планируют ограничить в отношении роскошного жилья.

Авторы законопроекта отмечают в пояснительной записке, что принятие документа будет способствовать сокращению сроков и издержек на проведение процедур, применяемых в деле о банкротстве, повышению их эффективности и увеличению размера погашения требований кредиторов.

Он также обеспечит защиту интересов должников, испытывающих временные трудности, но имеющих возможность восстановить свою платежеспособность при предоставлении необходимых для этого правовых инструментов.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Принят закон, защищающий права покупателя жилья у продавца-банкрота

Как защитят права кредиторов, не являющихся участниками долевого строительства

В России на шесть месяцев введен мораторий на банкротство

Суд напомнил, когда можно взыскать убытки за наем жилья при просрочке сдачи квартиры по ДДУ

«Разместить облигации на рынке будет возможно только с дисконтом, что, конечно, не способствует росту популярности подобных операций», —

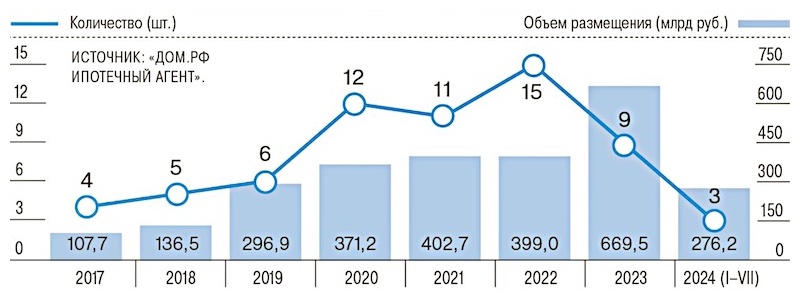

«Разместить облигации на рынке будет возможно только с дисконтом, что, конечно, не способствует росту популярности подобных операций», —  Хотя статистика и говорит о высоких темпах секьюритизации ипотеки, рыночный спрос на ИЦБ, по словам директора по рейтингам структурированного финансирования

Хотя статистика и говорит о высоких темпах секьюритизации ипотеки, рыночный спрос на ИЦБ, по словам директора по рейтингам структурированного финансирования

Руководитель группы рейтингов проектного и структурированного финансирования

Руководитель группы рейтингов проектного и структурированного финансирования