ЕРЗ.РФ: застройщики выставили в продажу чуть более половины квартир, задекларированных с начала 2022 года

Из общего объема новостроек, задекларированных девелоперами в 2022 году и первом квартале 2023 года под привлечение средств дольщиков, выведено в продажу 512 тыс. квартир в 2 тыс. домов, показало исследование портала ЕРЗ.РФ.

Фото: www.tsargrad.tv

С 1 января 2022 года по 31 марта 2023 года в Единой информационной системе жилищного строительства (ЕИСЖС) опубликованы проектные декларации на 4,5 тыс. многоквартирных домов, или на 943,5 тыс. квартир. Все они учтены в объеме текущего строительства застройщиков, который по состоянию на 11 апреля составляет 98,4 млн кв. м.

Из всего объема проектных деклараций, опубликованных за указанный период, только в отношении 512 тыс. квартир (54% от общего числа) в 2 тыс. МКД начаты продажи.

Среди объектов с проектными декларациями, опубликованными в 2022 году, продажи начаты в отношении 66% квартир (три месяца назад эта доля была меньше и составляла 53%).

Если рассматривать объекты, проектные декларации по которым опубликованы за последние 12 месяцев (с апреля 2022 года по март 2023 года), то в них показатель чуть меньше: здесь продажи начаты в отношении 49% квартир. По сравнению с предыдущим анализируемым периодом за 12 месяцев (с января по декабрь 2022 года) показатель снизился на 4 п.п.

Источник: ЕРЗ.РФ по данным ЕИСЖС

Помесячный анализ продекларированных застройщиками новостроек показывает уменьшение доли стартовавших продаж ближе к концу 2022 года и первом квартале 2023-го.

Так, по состоянию на апрель начаты продажи в 85% квартир в МКД, проектные декларации по которым опубликованы в январе 2022 года (на октябрь 2022 года в этих проектах продавалось 73% квартир, на январь 2023 года — 82%). А в июньских проектах начаты продажи 75% квартир (в октябре из них в продажу было выставлено 50%, в январе 2023 года — уже 67%).

В домах, проектные декларации по которым опубликованы в декабре 2022 года, в продаже сейчас 32% квартир (в январе 2023 года этот показатель составлял всего 5%).

В домах, проектные деклараций по которым опубликованы в феврале 2023 года, в продаже находится 1% квартир, в проектах марта продажи еще не начались.

Наибольшая доля квартир в продаже за анализируемый период наблюдается в проектах марта 2022 года — 89%.

Источник: ЕРЗ.РФ по данным ЕИСЖС

Среди крупнейших застройщиков по доле старта продаж квартир в новых проектах 2022—2023 годов в лидеры вышли ГК А101 (14-е место в ТОП застройщиков РФ по объему текущего строительства), ГК ИНГРАД (20-е место), ДОНСТРОЙ (7-е место), ГК ИНСИТИ из Краснодарского края (32-е место), ГК ФСК Архстройинвестиции из Республики Башкортостан (37-е место). Компании начали продажи 100% квартир в проектах 2022—2023 годов.

Наибольшее число новых проектов в 2022—2023 годах наблюдается у ПИК (1-е место в ТОП застройщиков РФ по объему текущего строительства) — 125 МКД на 62,2 тыс. квартир. Из них продажи начаты в 93% (57,7 тыс. квартир).

На втором месте по числу запущенных с начала прошлого года проектов — ГК Самолет (2-е место). Компания вывела на рынок 110 МКД на 47,6 тыс. квартир. Из них продажи начаты по 60% (28,8 тыс. квартир). Замыкает тройку по числу выведенных квартир по-прежнему DOGMA из Краснодарского края (4-е место в ТОП застройщиков РФ). В опубликованных проектных декларациях компании насчитывается 38,3 тыс. квартир, при этом продажи начаты только 29% квартир (11,3 тыс.).

Из числа крупных застройщиков не стартовали продажи в проектах 2022—2023 года у таких девелоперов, как ГК Главстрой из Москвы (22-е место) и УЭЗ (г. Москва, 40-е место).

Источник: ЕРЗ.РФ по данным ЕИСЖС

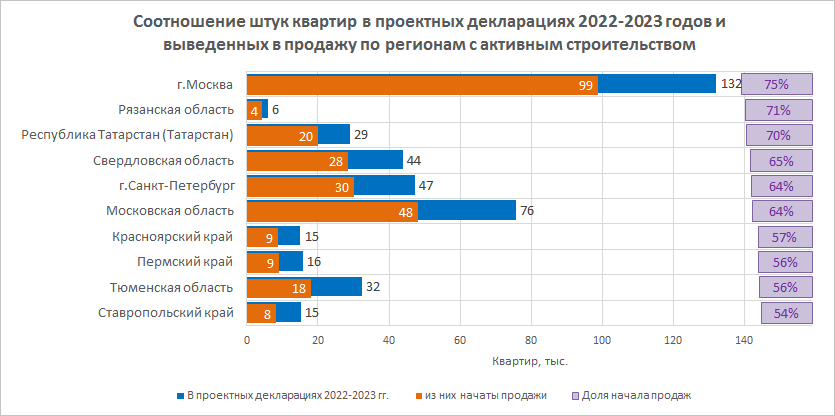

Среди регионов с наиболее высокой интенсивностью строительства жилья (более 1 млн кв. м в текущем строительстве) по доле продаж квартир в новых проектах анализируемого периода лидирует г. Москва, где из 132 тыс. квартир в 280 домах в продажу поступило 98,7 тыс. (75%) в 172 домах.

Также в ТОП-10 регионов по доле жилья в продаже входят Рязанская область (71%), Республика Татарстан (70%), Свердловская (65%) и Московская области (64%), г. Санкт-Петербург (64%), Красноярский (57%) и Пермский край (56%), Тюменская область (56%), а также Ставропольский край (54%).

В аутсайдерах среди регионов с высокой активностью строительства оказалась Челябинская область. Здесь начаты продажи только 24% квартир в проектах 2022—2023 годов (3,3 тыс. из 14 тыс. квартир). Это 19 домов из 76. Также самые низкие показатели зафиксированы в Республике Крым (здесь в продажу поступило только 26% в соответствии с проектными декларациями, опубликованными с 1 января 2022 года по 31 марта 2023 года) и Калининградской области (29%).

Источник: ЕРЗ.РФ по данным ЕИСЖС

Среди регионов со средней активностью строительства (в стройке находится от 300 тыс. кв. м до 1 млн кв. м жилья) в лидерах по соотношению выведенных в продажу квартир к их общему числу в проектных декларациях 2022—2023 годов находятся Томская область (75%), Чувашская Республика (72%), Республика Саха (67%), Ивановская, Калужская (по 66%) и Владимирская области (65%).

Среди регионов с низкой активностью строительства многоквартирных домов (в стройке — менее 300 тыс. кв. м жилья) наибольшая доля квартир в продаже в Республике Калмыкия (78%), Республике Алтай (74%), Карелии (71%), Марий Эл (70%). В таких регионах, как Магаданская область, Ненецкий и Чукотский автономные округа, за анализируемый период не появилось ни одного нового проекта.

Фото: www.sdelanounas.ru

СПРАВКА

В исследовании ЕРЗ.РФ учитывались только многоквартирные дома (без апартаментов), по которым первые проектные декларации в ЕИСЖС (наш.дом.рф) опубликованы в период с 01.01.2022 по 31.03.2023, и указанные объекты не были введены в эксплуатацию по состоянию на 11.04.2023. Под началом продаж понималась реализация не менее 5 квартир в доме. Данные о количестве реализованных квартир собирались путем анализа раздела 19.7 проектных деклараций. В исследование включены ТОП-50 застройщиков РФ по объему текущего строительства на 11.04.2023 г., которые имеют хотя бы один МКД с первой проектной декларацией, опубликованной в анализируемый период. Регионы были разделены по группам в зависимости от интенсивности строительства: высокая (в стройке — более 1 млн кв. м жилья), средняя (в стройке — от 300 тыс. до 1 млн кв. м жилья), низкая (в стройке — менее 300 тыс. кв. м жилья).

Фото www.static.kremlin.ru

Как отметил 11 апреля на совещании по экономическим вопросам Президент России Владимир Путин, «на рынке недвижимости начинают возникать определенные дисбалансы: происходит так называемое затоваривание, что в дальнейшем может привести к сокращению стройки».

Глава государства поставил задачу снижать эти риски, обеспечив «устойчивое, долгосрочное развитие строительного сектора, и прежде всего нужно поддержать спрос на жилье». Наряду с уже действующими решениями Президент упомянул «о возможных дополнительных мерах поддержки».

Другие публикации по теме:

ЕРЗ.РФ дал прогноз основных показателей строительства МКД в 2023—2024 годах

ЕРЗ.РФ: только половина квартир из задекларированных застройщиками в 2022 году поступила в продажу

ЕРЗ.РФ: застройщики сдерживают старт продаж новостроек по новым проектным декларациям

Опрос ЕРЗ.РФ: застройщики ожидают значительного уменьшения вывода новых проектов и продаж новостроек