Запрет на предоставление в собственность земельных участков во втором поясе ЗСО снимут

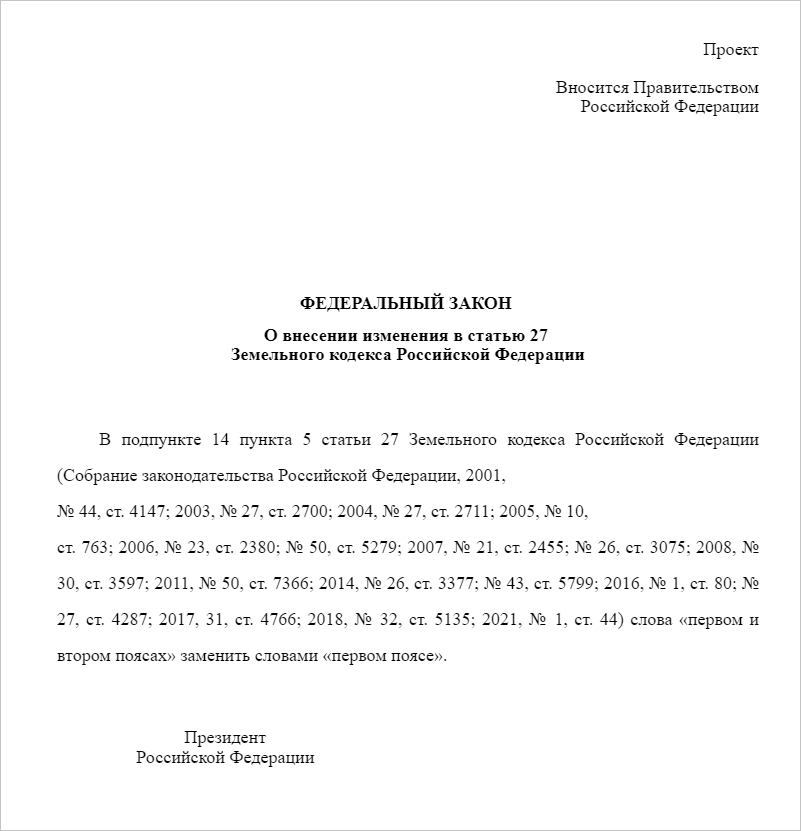

На портале проектов нормативных правовых актов опубликован проект федерального закона «О внесении изменения в ст. 27 Земельного кодекса Российской Федерации».

Фото: www.strojdvor.ru

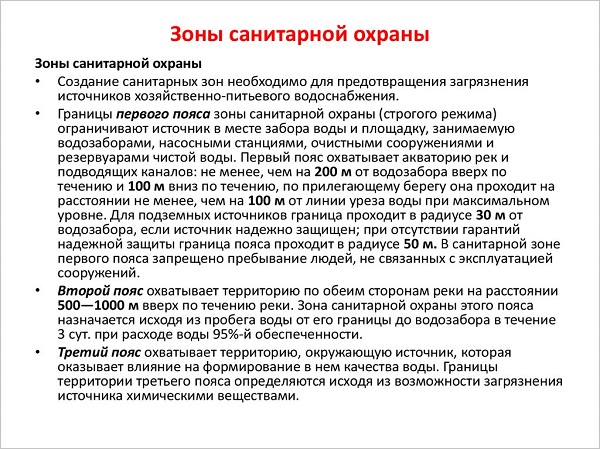

В соответствии с пп. 14 п. 5 ст.27 Земельного кодекса РФ (ЗК РФ) установлено ограничение оборотоспособности земельных участков (ЗУ), находящихся в государственной и муниципальной собственности, а также тех ЗУ, государственная собственность на которые не разграничена, расположенных в первом и втором поясах зон санитарной охраны источников питьевого и хозяйственно-бытового водоснабжения (ЗСО).

Источник: www.cf.ppt-online.org

ЗУ, отнесенные к землям, ограниченным в обороте, не предоставляются в частную собственность. Согласно ч. 2 ст.43 Водного кодекса РФ в ЗСО осуществление деятельности и отведение территории для жилищного строительства, строительства промышленных объектов и объектов сельскохозяйственного назначения запрещаются или ограничиваются в случаях и в порядке, установленных санитарными правилами и нормами, в соответствии с законодательством о санитарно-эпидемиологическом благополучии населения.

Санитарно-эпидемиологические требования к организации и эксплуатации ЗСО определены СанПиН 2.1.4.1110-02 «Зоны санитарной охраны источников водоснабжения и водопроводов питьевого назначения».

Исходя из п.2.3.2 СанПиН 2.1.4.1110-02, второй пояс ЗСО водотоков (реки, канала) и водоемов (водохранилища, озера) при значительной протяженности может иметь ширину свыше 2 км.

Фото: www.hsto.org

Как указывают разработчики законопроекта, запрет также распространяется на основные водотоки, каналы, водохранилища и притоки 1-го порядка, расположенные на территории г. Москвы, Тверской и Смоленской областей, а также на ЗСО гидроузлов в регионах Поволжья и Сибири.

В силу исторических особенностей развития территории, в границах второго пояса ЗСО рек, каналов, водохранилищ расположены крупные промышленные предприятия, транспортные и логистические центры, а также индивидуальные жилые дома.

При этом, например, за период с 1980 по 2010 годы (годы введения действующих ограничений по второму поясу ЗСО Московского водопровода) в границах второго пояса ЗСО в Московской области были построены 7 466 объектов капитального строительства, включая 33 многоквартирных жилых дома, 5 255 индивидуальных жилых домов, 2 153 объекта нежилого назначения, а также объекты промышленности, торговли и логистические комплексы.

Законопроект предлагает снять ограничения в виде запрета на предоставление земельных участков во втором поясе ЗСО, оставив их только для первого пояса.

Фото: www.region.center

Отмена предусмотренного пп. 14 п. 5 ст. 27 ЗК РФ ограничения позволит ежегодно мобилизовать в консолидированный бюджет только Московской области не менее 4,5 млрд руб. в виде доходов от продажи и перераспределения земельных участков.

Публичное обсуждение проекта федерального закона, подготовленного в соответствии с поручением Президента Владимира Путина, о котором ранее рассказывал портал ЕРЗ.РФ, продлится до 14 апреля 2021 года.

Фото: www.mshj.ru

Другие публикации по теме:

Верховный Суд: экспертиза самовольной постройки необходима только для ее легализации

Как изменятся правила установления санитарно-защитных зон

В зонах санитарной охраны московского водопровода запретят строить: комментарий эксперта

Дата прекращения действия санитарно-защитных зон перенесена с 1.01.2020 на 1.01.2022

Проблемы правоприменения в отношении санитарно-защитных зон будут решены

Порядок установления, изменения и прекращения санитарно-защитных зон будет пересмотрен

Узкие места законодательства о санитарно-защитных зонах: комментарии экспертов