Застройщики: субсидии по кредитам действительно помогут, если их максимально приблизить к ключевой ставке ЦБ

В условиях резко осложнившейся экономической ситуации в стране девелоперы поддерживают меры Правительства по субсидированию кредитных ставок и смягчению требований к несоблюдению сроков строительства жилых объектов. При этом часть застройщиков предлагает сделать эти меры более эффективными.

Фото: www.konakovograd.ru

Об этом РИА Недвижимость сообщили топ-менеджеры ряда крупных девелоперских компаний.

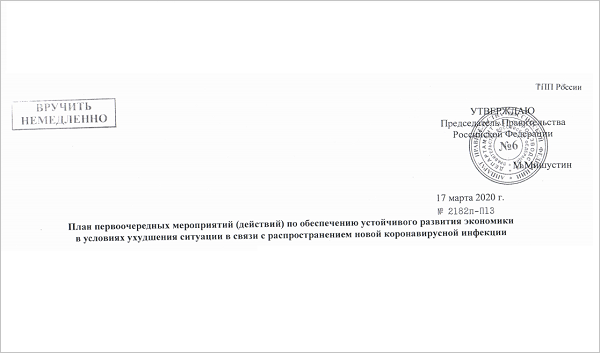

Они выразили одобрение «Плану первоочередных мероприятий (действий) по обеспечению устойчивого развития экономики в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции». Этот документ на днях подписал глава Кабмина Михаил Мишустин.

Как ранее информировал портал ЕРЗ.РФ, этот документ обязывает Правительство до середины текущего года реализовать ряд мер поддержки отрасли, в том числе:

• субсидирование процентных ставок по кредитам застройщикам в рамках проектного финансирования в случае падения темпов продаж на первичном рынке;

• временное неприменение требования о включении строящихся многоквартирных домов (МКД) в Реестр проблемных объектов в случае «несоблюдения застройщиком сроков ввода такого объекта или неисполнения им обязательств по передаче объекта долевого строительства в установленный договором срок более чем на 6 месяцев»;

• неприменение штрафных санкций к застройщикам таких объектов.

Фото: www.rbk.ru

Данные стимулирующие меры вполне оправданы и своевременны на фоне того, что снижение экономической активности граждан в связи с введением карантинных мероприятий может сильно ударить по продажам застройщиков.

Так считают исполнительный директор компании «Главстрой-Регионы» Игорь Панкин (на фото выше) и директор по развитию ГК «РКС Девелопмент» Станислав Сагирян (на фото ниже).

Фото: www.press-release.ru

Говоря о размерах госсубсидирования ставок проектного финансирования, представители отрасли в целом высказались за то, чтобы данная помощь доводила итоговый размер ставки по кредиту для застройщика до уровня, равного или не сильно превышающего размер нынешней ключевой ставки ЦБ.

Как известно, ставка ЦБ сегодня составляет 6,00% годовых.

Именно до этого значения предложил субсидировать проектное финансирование финансовый директор ГК «Гранель» Дмитрий Адушев (на фото).

Фото: www.twitter.com

«Представляется целесообразным субсидировать основную ставку (которая применяется к части задолженности свыше суммы денежных средств на эскроу-счетах) в размере одной трети от ставки рефинансирования», — предложил директор по маркетингу и разработке продукта ГК «А101» Дмитрий Цветов (на фото).

Фото: www.vatars.mds.yandex.net

В пресс-службе Группы «Эталон» от лица руководства группы заявили, что оптимальной могла бы стать компенсация со стороны государства, не позволяющая превысить для застройщика следующего значения — ключевая ставка ЦБ РФ +2,5 процентного пункта (п. п.).

Фото: www.mtdata.ru

«По нашим оценкам, эффективно сдерживать рост себестоимости могло бы субсидирование ставок в размере от 3 до 5 п. п., — предположил финансовый директор «Сити-XXI век» Дмитрий Соболев (на фото).

Фото: https://ingraficon.ru

Другие публикации по теме:

Сбербанк будет субсидировать застройщикам ставки по кредитам в рамках проектного финансирования

«Деловая Россия»: стоимость кредитов для застройщиков составляет 12—18% годовых