Места приложения труда и жилая застройка в Москве

Изменения столичных правил реализации инвестиционно-строительных проектов в сфере жилого строительства анализирует эксперт портала ЕРЗ.РФ Павел МЕЛЬНИКОВ.

Фото: www.iprivod.ru

Правительство Москвы изменило правила реализации инвестиционно-строительных проектов в сфере жилого строительства. Так, плата за изменение вида разрешенного использования (ВРИ) участков в частной собственности, предусматривающего жилое строительство в границах старой Москвы, увеличилась в два раза. После увеличения платы за изменение ВРИ инвесторам была предложена возможность получить льготу (постановление правительства Москвы от 19.11.2020 №2019-ПП).

Фото: www.zel-city.ru

Для получения льготы застройщику необходимо заключить с Департаментом инвестиционной и промышленной политики Москвы соглашение о создании мест приложений труда (МПТ).

При этом в качестве МПТ учитываются нежилые коммерческие помещения и социальные объекты в границах застройки.

Первые подобные со столичными властями соглашения заключила ГК Пионер — по своим проектам «Останкино бизнес-парк» и «ТПУ Ботанический сад» (РПМ от 03.09.2020 №581-РП и от 06.10.2020 №660-РП).

По данным «Ведомостей» интерес к подобным соглашениям проявляют и другие девелоперы, в том числе Capital Group, ПИК, Самолет, Основа, Гранель: поскольку через такие проекты застройщик может минимизировать или полностью обнулить плату за изменение ВРИ участка.

Фото: www.kvalto.ru

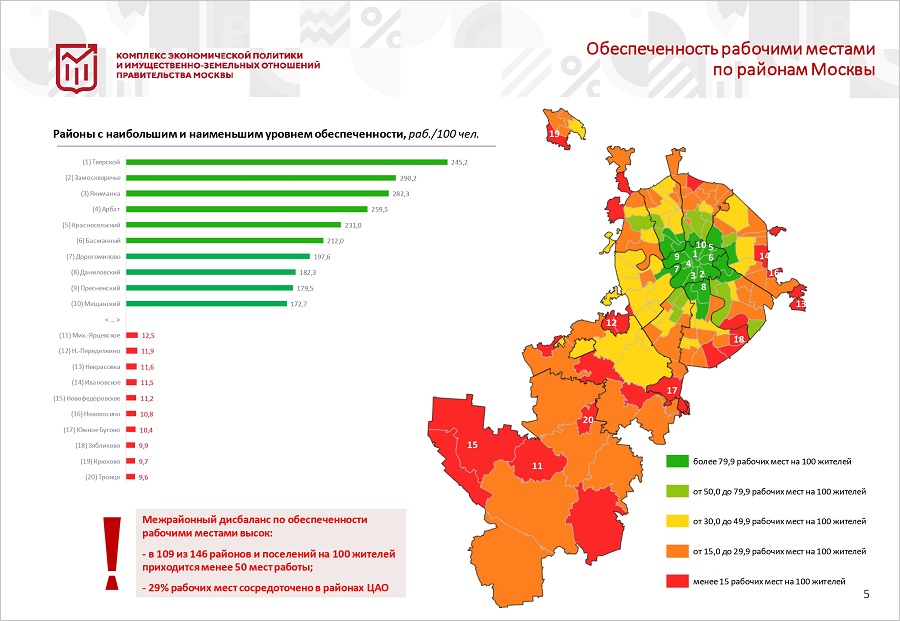

По расчетам Правительства Москвы, для обеспечения ввода жилья до 2030 года необходимо ввести коммерческих площадей в целях создания новых рабочих мест в размере 21,6% от площади жилья (от 822 тыс. кв. м до 1 млн 515 тыс. кв. м ежегодно). При этом, согласно отчету Knight Frank, объем ввода площадей класса А и В составил в 2019 году 381 тыс. кв. м, в 2020 году — 224 тыс. кв. м, тогда как с 2015 года он не опускался ниже 700 тыс. кв. м.

Фото: www.ria.ru

Если следовать логике авторов изменений московского законодательства, то они направлены на стимулирование создания мест приложений труда. Но правильнее говорить не о создании новых рабочих мест в экономике, а всего лишь о создании недвижимости различного вида для этих рабочих мест.

Таким образом, налицо диспропорция между необходимым объемом коммерческих площадей и объемов их ввода. Частично она закрывается коммерческими площадями, входящими в состав жилья (нежилые первые этажи и социальная инфраструктура), частично — городской программой создания технопарков.

А вот будет ли востребована эта недвижимость? Не обернутся ли объекты, созданные в рамках программы МПТ, омертвлением средств, изъятием их из оборота? Касательно потенциала рынка такой недвижимости есть вопросы.

Исходя из практики комплексной жилой застройки, в качестве коммерческой недвижимости востребовано не более 10% от общей площади. То есть, с точки зрения нормативов, Москве ежегодно необходимо дополнительное строительство мест приложений труда в размере не менее 400 тыс. кв. м.

Усугубляет ситуацию то, что на программу реновации не распространяются требования по обеспеченности местами приложений труда. Таким образом, дополнительная нагрузка перекладывается на девелоперов. Напомню, что ранее на них уже переложили затраты по созданию инженерной и социальной инфраструктуры в проектах застройки.

Эффективность программы стимулирования создания МПТ остается под вопросом. Очевидно, что у города в рамках этой программы отсутствуют выпадающие доходы бюджета, так как предварительно был увеличен размер взимаемой с застройщиков земельной ренты (плата за изменение ВРИ). Однако затраты строительства различной недвижимости и риски ее востребованности (доходности) переложены на девелоперов.

Более действенным видится предоставление застройщикам инвестиционного налогового вычета (по налогу на прибыль) для стимулирования создания мест приложений труда. В условия дефицита городского бюджета (на 2021 год его размер составит порядка 0,5 трлн руб.) такой вычет может привести к уменьшению поступлений от налога на прибыль застройщиков, но в долгосрочной перспективе обеспечит создание новых мест приложений труда.

Для этого необходимо внести изменения в закон Москвы об инвестиционном налоговом вычете.

Павел МЕЛЬНИКОВ (на фото), эксперт Центра земельных отношений

Другие публикации по теме:

Плата за изменение ВРИ участка в Москве: нюансы и подводные камни

Как упростятся процедуры оформления права на земельные участки для размещения объектов связи

Как изменятся правила согласования изъятий земельных участков в целях КРТ

Утвержден новый классификатор видов разрешенного использования земельных участков

Утвержден перечень документов, предоставляемых для приобретения земельного участка без торгов

Вносить данные о вспомогательных видах разрешенного использования земельного участка не потребуется