Почему наше законодательство о финансировании девелоперских проектов через эскроу-счета несовершенно

Свои аргументы на этот счет приводит вице-президент Национальной палаты инженеров, генеральный директор ООО «Современные технологии генподрядного менеджмента», к.э.н. Владимир МАЛАХОВ.

Фото: www.sfu-kras.ru

Новые законодательные акты о развитии долевого финансирования девелоперских проектов с использованием счетов гарантированного «возврата средств» дольщиков или эскроу-счетов критикуются.

Высказываются мнения, что это законодательство лишено здравого смысла (кроме желания не генерировать обманутых дольщиков), оставляет желать лучшего. При этом уточняющие инициативы, например типа «давайте вскроем коробку с деньгами дольщиков при таких-то условиях», ставят крест и на этой минимальной защите дольщиков. Ведь дольщики теперь могут потерять деньги уже по самовольному решению банка.

Фото: www.irbiscompany.ru

В чем состоят ключевые причины правовых коллизий? Давайте рассмотрим только две из них.

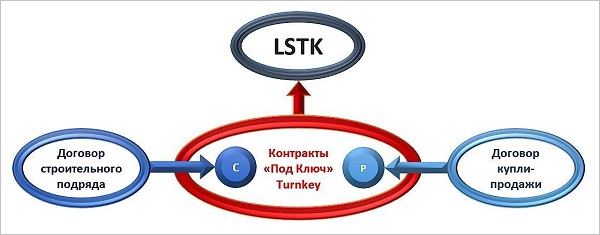

1. Договоры «под ключ». До сих пор большинство участников рынка предполагают, что договор «под ключ» — это договор, в котором Подрядчик делает все, а Заказчик — только принимает и радуется. Отчасти это правильное утверждение, но с одной поправкой. Подрядчик делает ВСЁ, в т.ч. находит деньги на строительство и строит за свой счет.

Причина появления договоров «под ключ» проста! Непрофессиональный Заказчик имеет возможность купить объект недвижимости и заплатить деньги по договору за готовый объект, или построить объект под руководством опытного инженера-консультанта и платить по мере исполнения работ (см. рисунок, отражающий две крайности непрофессионального Заказчика, где LSTK — это Lump Sum TurnKey или «Контракт "под ключ" с фиксированной ценой»).

В первом случае Заказчик вынужден покупать то, что есть на рынке, что не очень его устраивает, во втором — он может строить полностью кастомизированный объект, но здесь приходится рисковать своими деньгами по мере оплаты (а вдруг построят плохо?).

Решением этой коллизии и стали договоры «под ключ», в которых реализуются оба преимущества названных выше контрактов для Заказчика: с одной стороны он платит ПОСЛЕ завершения работ, с другой — получает такой объект, который хотел.

Разумеется, на цивилизованном рынке Заказчик не является абсолютным бенефициаром проекта, как это часто происходит в России. Там подрядчик, работающий «под ключ», т.е. и привлекающий средства под свои риски, тоже хочет их минимизировать, и просит доказать, что у Заказчика эти деньги есть и что он в состоянии их заплатить по договору.

Отсюда появляются обязательные условия о депонировании средств Заказчика на время реализации проекта. Делается это или через аккредитивы, или через эскроу-счета с отложенным условием «деньги против документов». Если Подрядчик все сделал качественно и в срок, он может принести в банк подписанные акты ввода в эксплуатацию и принятия объекта Заказчиком — и получит доступ к деньгам уже без влияния Заказчика. Если он этого в срок не сделал, Заказчик имеет право через какое-то время вернуть себе свои средства и расторгнуть договор.

Фото: www.promdevelop.ru

Теперь посмотрите, какие изменения в законодательстве произошли с договорами долевого участия? Они сделали как раз те самые (только коллективные) договора «под ключ»! То есть Заказчики могут вернуть средства, если объект не сдан, а Девелопер может получить деньги с эскроу-счетов, если вовремя сдал объект в эксплуатацию и передал квартиры. ЭТО ПРАКТИЧЕСКИ ОДНО И ТО ЖЕ!

Грубейшее нарушение правовой логики начинается именно с главного условия договоров «под ключ» — ОТСУТСТВИЯ ПОЛНОЙ СУММЫ ДЛЯ ОПЛАТЫ ДОГОВОРА У ЗАКАЗЧИКА. В нашем случае у коллективного Заказчика нет полной суммы, пока все квартиры (или объем покрывающий себестоимость) не проданы. А значит, и НАЧИНАТЬ СТРОИТЕЛЬСТВО БЕЗ НАЛИЧИЯ ВСЕХ ПОКУПАТЕЛЕЙ категорически запрещено.

Второе — это привязка кредитования Исполнителя к эскроу-счетам. Исполнитель может вообще не кредитоваться, может использовать собственный оборотный капитал, капитал собственников и т.п. НИКТО ЕГО НЕ ЗАСТАВЛЯЕТ обращать внимание на эскроу-счета — это просто гарантия оплаты его работы. Кредитоваться он может ГДЕ и КАК угодно. Привязка кредитных прав к эскроу-счетам, их наличию или сумме собранных дольщиками средств — абсолютно неприемлемая и ненужная фабула нашего законодательства.

Фото: www.floridagreenhomebroker.com

2. Проектное финансирование. Это самый загадочный термин, который «приплели» к эскроу-счетам, притом, что в нем нет никакой надобности. Повторю, проектное финансирование — это способ финансирования инвестиционных проектов, в котором источником погашения и обслуживания долговых обязательств являются потоки, генерируемые САМИМ проектом, чаще всего ПОСЛЕ его пуска в эксплуатацию, а обеспечением проекта служат активы и имущество, ВОВЛЕЧЕННЫЕ В ПРОЕКТ, а не вообще имущество участников.

То, что финансирование девелоперских проектов через эскроу-счета стали называть ПРОЕКТНЫМ ФИНАНСИРОВАНИЕМ, — полный нонсенс, ибо никто из участников инвестиций не несет ответственности за проект вообще. А банк, который держит эти счета, вообще никак не участвует в проекте.

Между тем практика проектного финансирования говорит, что БАНК, инвестирующий в такие проекты (или консорциум банков), создает не только специальные условия возврата процентов по проектному финансированию (сначала налоги, затем — проценты банков, тело банковского кредита, проценты инвесторов, доход прочих участников, в т.ч. ПОДРЯДЧИКОВ), но и учитывает дополнительные затраты по банковскому сопровождению проекта (вводится специальный инженер-консультант — BANK ENGINEER), что автоматически увеличивает стоимость самого проекта.

Фото: www.gisfactory.com

Таким образом, видно, что наш способ финансирования девелопмента не имеет НИКАКОГО ОТНОШЕНИЯ к ПРОЕКТНОМУ финансированию. Девелопер может или взять кредит под залог своих собственных активов (в т.ч. активов учредителей) и построить дом, а потом спокойно продать квартиры как объекты недвижимости. А может взять в партнеры банк, который финансирует его под личный риск и, прежде всего, интерес.

И в том и в другом случае эскроу-счета остаются зоной безопасности будущих собственников или Заказчиков, и в кредитный оборот ВОВЛЕКАТЬСЯ НЕ МОГУТ ПРИНЦИПИАЛЬНО!

Потому надо бороться не за вскрытие «консервной эскроу-банки», а за профессиональную корректировку законов.

Владимир МАЛАХОВ (на фото), вице-президент Национальной палаты инженеров, генеральный директор ООО «Современные технологии генподрядного менеджмента», к.э.н.

Другие публикации по теме:

Кто и как поручится за девелопера перед банком, определят сами банки

В Татарстане заключена первая сделка с использованием счетов эскроу

ПИК начал продажи в первом жилом комплексе с использованием счетов эскроу

Первая сделка по проектному финансированию заключена в Ульяновской области

Виталий Мутко: Критика проектного финансирования заслуживает внимания Правительства

Проектное финансирование пришло на Средний Урал

37% девелоперов уже начали переговоры с банками для перехода на проектное финансирование

ЦБ изменит требования по резервированию кредитов на строительство и оценке проектного финансирования

Брусника использует счет эскроу уже во втором регионе

Банк Санкт-Петербург начал работать со счетами эскроу

Свою первую кредитную линию с использованием эскроу-счетов ВТБ открыл для самарского застройщика