Внедрение электронных закладных: барьеры и перспективы

Свой взгляд на новую веху в истории ипотеки, связанную с цифровизацией всего процесса оформления сделки, представила на страницах портала ЕРЗ.РФ ведущий специалист отдела технической поддержки и сопровождения программного обеспечения Радмила КУДЮШЕВА (ООО «ТехноКад», разработчик профильных программных решений).

Фото: www.tengrinews.kz

Перевод рынка ипотеки в электронный формат относится к числу основных стратегических задач жилищной политики государства. Согласно федеральному проекту «Ипотека», реализуемому в рамках национального проекта «Жилье и городская среда», такая мера направлена на создание условий и возможностей для приобретения либо строительства гражданами доступного жилья.

Новый формат позволит, с одной стороны, снизить риски в ипотечном кредитовании для граждан, с другой — сократить издержки на выдачу кредитов для банков.

В истории цифровизации ипотечных сделок с недвижимостью прослеживается поэтапный переход от относительно тривиальных регистрируемых сделок к более интегрированным с использованием дистанционных, в том числе «облачных», IT-сервисов.

Первые зарегистрированные электронные сделки, отправленные финансово-кредитными организациями (нашими клиентами), характеризовались минимальным количеством участников, поэтому не требовали создания дополнительных форм заявлений. К примеру, для «Погашения регистрационной записи об ипотеке», которое по сути не относится к регистрационным действиям, в отдельных случаях достаточно подать заявление от банка (залогодержателя) и подписать такое заявление электронной подписью представителя данного банка (залогодержателя).

В последующем с широким развитием и адаптацией технических решений объем ипотечных операций увеличивается как за счет проведения электронных сделок с недвижимостью с участием несколько сторон, так и за счет активного перехода банковского сектора на экосистемный подход к обслуживанию клиентов.

Однако до относительно недавних времен основным барьером для полного перехода рынка ипотечного кредитования в электронный формат оставалось наличие документарной (бумажной) формы закладной.

Отсутствие нормативно-правовой основы, регламентирующей порядок использования и требования к электронной закладной, которая необходима для реализации оборота новой формы закладной, принуждало заявителя лично обращаться в МФЦ, несмотря на то, что заявления на государственную регистрацию прав и все документы были представлены в Росреестр в электронном виде.

Понятие об электронной закладной и возможность ее оформления введены Федеральным законом от 25.11.2017 № 328-ФЗ «О внесении изменений в Федеральный закон «Об ипотеке (залоге недвижимости)» и отдельные законодательные акты Российской Федерации», вступившим в силу 01.07.2018.

Однако только в августе 2018 года впервые были опубликованы приказы (приказ Минэкономразвития России от 25.04.2018 № 226, приказ Минэкономразвития России от 26.04.2018 № 231), позволяющие реализовать оборот бездокументарной формы закладной.

После внесения поправок в нормативные акты банки все еще не торопились воспользоваться возможностью оформления электронной версии закладной. Причиной тому является сложность в новой принципиально отличающейся технологии электронного документооборота закладной.

Относительно установленного порядка оформления электронной закладной необходимо выделить следующее. Электронная закладная составляется залогодателем (должником) и залогодержателем на едином портале государственных услуг или на официальном сайте органа регистрации прав либо с применением других информационных технологий взаимодействия с органом регистрации прав в виде XML-документа с использованием XML-схем и подписывается усиленной квалифицированной электронной подписью залогодателя (должника) и залогодержателя.

Настоящая форма электронной закладной и требования к ее заполнению утверждены Приказом Росреестра от 17.06.2020 № П/0203.

Далее составленный электронный документ направляется в орган регистрации прав вместе с заявлением о выдаче электронной закладной (Приказ Росреестра от 23.06.2020 № П/0210). Данное заявление направляется в орган регистрации прав также в форме электронного документа, подписанного усиленной квалифицированной электронной подписью залогодателя (должника) и залогодержателя при регистрации ипотеки на основании договора, а в случае регистрации ипотеки в силу закона - в форме электронного документа, подписанного усиленной квалифицированной электронной подписью залогодержателя или залогодателя.

В практической действительности процедура регистрации электронной закладной осуществляется следующим образом. Составленный и подписанный согласно установленным требованиям «макет» закладной вместе с приложениями направляется по отдельному специальному каналу взаимодействия в орган регистрации прав.

После успешной проверки указанных сведений Росреестр выгружает Протокол проверки целостности пакета с подготовленной электронной закладной и полный архив файлов по направленному пакету документов. Далее проверенная электронная закладная и архив документов вместе с заявлением о выдаче электронной закладной снова направляются в Росреестр.

Электронная закладная, подписанная электронной подписью государственного регистратора, передается на хранение с использованием единой системы межведомственного электронного взаимодействия в указанный в закладной депозитарий.

По итогу проведенная государственная регистрация электронной закладной удостоверяется посредством проставления специальной регистрационной надписи (штампа) на документе и подписывается электронной подписью регистратора. Для удобства идентификации подтверждения проведенной сделки в наших программных продуктах обеспечена визуализация такого штампа на документе, выражающем содержание сделки.

Ранее долгое отсутствие описания XML-схем в публичном доступе было основным препятствием для начала реализации электронного оборота.

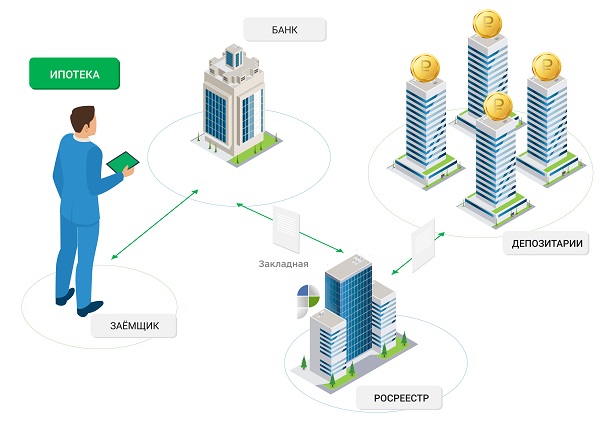

Сегодня сложность массового оборота закладной, прежде всего как ценной бездокументарной бумаги, состоит в том, что пока сам процесс взаимодействия между всеми участниками «Заемщик – Банк – Росреестр – Депозитарий» еще полностью не отлажен. Необходимы одновременно как настройка собственных IT-систем, так и наличие доступа к системам и каналам взаимодействия Росреестра.

Дополнительно требуются совершенствование системы депозитарного учета электронных закладных, а также оптимизация работ каналов междепозитарного взаимодействия, поскольку хранить закладную можно в своем депозитарии, но учитывается документ во внешнем депозитарии.

Также еще не апробирован механизм внесения изменений в электронную закладную, в том числе ввиду отсутствия правоприменительной практики.

Несмотря на существующие особенности внедрения сложного технологического процесса электронного оборота закладной и на незначительные риски ее эксплуатации, абсолютная цифровизация ипотечных сделок несомненно обладает массой преимуществ.

Очевидно, что с появлением возможности электронной регистрации закладной срок оформления документов существенно сократился. Клиентам нет необходимости лично посещать офисы МФЦ. При погашении в Едином государственном реестре недвижимости (ЕГРН) регистрационной записи об ипотеке обращение с заявлением об аннулировании электронной закладной не требуется.

Поскольку электронная закладная хранится в электронном депозитарии, банк как законный владелец закладной, самостоятельно обращается в Росреестр с заявлением о погашении регистрационной записи об ипотеке, а Росреестр, в свою очередь, направляет в депозитарий, где хранится электронная закладная, уведомление о погашении регистрационной записи об ипотеке.

Указанное уведомление является основанием для прекращения хранения электронной закладной.

Немаловажным преимуществом электронной формы закладной является и то, что такую закладную невозможно потерять, она не требует физической транспортировки и передвижений.

Также можно добавить, что при использовании информационных технологий взаимодействия финансово-кредитной организации с органом регистрации прав заявители освобождаются от необходимости уведомления Росреестра о проведении сделки на основании документов, подписанных усиленной квалифицированной электронной подписью, в случае перехода права собственности на объект недвижимости. При этом раскрытие аккредитива после проведения государственной регистрации сделки осуществляется автоматически.

Правильный выбор программного обеспечения, необходимого для оптимизации бизнес-процессов банка – ключевая задача, которая позволит финансовой организации существенно повысить эффективность работы. Грамотная цифровизация бизнес-процессов банка способствует не только сокращению операционных расходов, уменьшению трудозатрат, но и повышению конкурентоспособности банка особенно в условиях пандемии.

Фото: www.ivnovostroiki.ru

В частности, при выборе программного продукта либо цифровой платформы для онлайн-взаимодействия банка с органом регистрации прав предлагаем обратить внимание на следующие основные критерии.

Соответствие конкретной задаче – взаимодействие с Росреестром для совершения сделок с недвижимостью в электронном виде. Первоочередно важно выбирать не «модный» продукт, а программное решение для поставленной задачи (проблемы).

Опыт разработчика (поставщика продукта). Следует обратить внимание на то, есть ли в числе клиентов поставщика финансово-кредитные организации, которые уже работают с заинтересовавшим программным продуктом. Наличие опыта запуска собственных цифровых продуктов согласно потребностям банка.

Безопасность продукта. Предлагаемая поставщиками программа должна обеспечивать безопасность данных, а также возможность настройки доступов.

Возможность интеграции системы. Эффективная интеграция систем позволяет повысить производительность труда и конкурентное преимущество компании.

Простота. Интуитивно понятный пользовательский интерфейс программы значительно сокращает время операционных процессов.

Сервис. Качественная техническая поддержка и оперативное послепродажное обслуживание (сопровождение) программного обеспечения является, пожалуй, показательным критерием профессионального уровня компании поставщика.

В условиях активного перехода на экосистемную модель работы банков особую актуальность приобретает возможность реально увеличить свой доход путем предоставления современных альтернативных услуг за счет IT-сервисов. Грамотно подобранное и качественно настроенное программное решение должно обязательно давать положительный экономический эффект в финансово-кредитной деятельности организаций.

Радмила КУДЮШЕВА (на фото), ведущий специалист отдела технической поддержки и сопровождения программного обеспечения ООО «ТехноКад»

Другие публикации по теме:

Все отделения Сбера переведены на выпуск электронных закладных

Росреестр напомнил о необходимости внесения данных о кредитных каникулах в закладную

ДОМ.РФ и Сбербанк выпустили ипотечные облигации с электронными закладными на 1 млрд руб.

Сбербанк перешел на оформление электронных закладных при регистрации ипотечных сделок

ДОМ. РФ и «Российский капитал» провели первые сделки с оформлением электронных закладных

Электронная ипотечная закладная начнет действовать с 1 июля 2018 года

Закон об электронной закладной при ипотеке будет принят сегодня