Эту тему на страницах портала ЕРЗ.РФ анализирует создатель и руководитель Академии девелопмента, соучредитель компании — технического заказчика в строительстве Fizir Алексей ТУГАРЕВ.

Изображение сгенерировано нейросетью «Kandinsky»

В предыдущей статье была рассмотрена «Оптимизация расходов в девелопменте», напоминает эксперт. Однако, по его мнению, сама по себе оптимизация расходов — важнейшая, но не единственная составляющая эффективного девелоперского процесса. Тема управления финансами значительно шире, чем просто управление затратной частью. Поэтому данная статья задумана как логическое продолжение предыдущей.

Что есть управление финансами в девелопменте? Многие участники рынка считают ее дополнительной сервисной функцией, обслуживающей некие основные процессы: проектирование, строительство, продажи. В действительности же современная инвестиционно-строительная деятельность представляет собой, в первую очередь, управление финансовой составляющей, чему фактически подчинены все остальные процессы.

С точки зрения логичного и эффективного подхода, напротив, производственные процессы выполняют сервисную функцию по отношению к управлению финансами. Трансформация мышления людей, задействованных в производственных процессах, на подобный подход является основным залогом успеха современной компании.

Раздельное управление финансовой и инвестиционной деятельностью

Первым шагом на пути понимания финансов как в девелопменте, так и в любом другом инвестиционном процессе является разделение системы управления финансами на раздельное управление инвестиционной и финансовой деятельностью.

Источник: Академия девелопмента

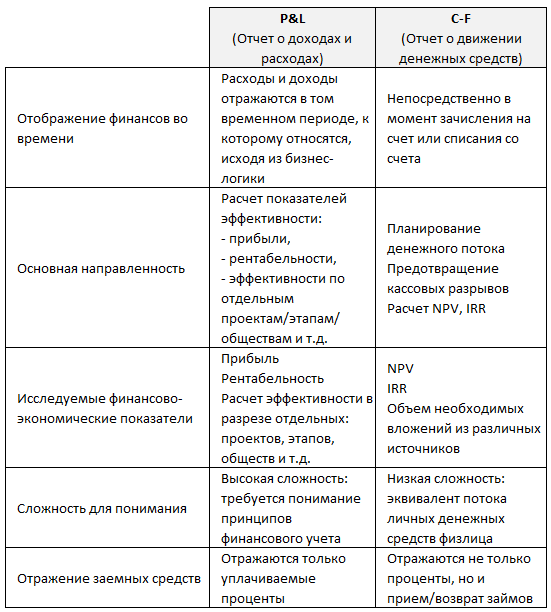

Различия между двумя данными подсистемами отражены в таблице ниже.

Источник: Академия девелопмента

Наряду с пониманием того, что данные подсистемы имеют различную направленность, важно уяснить, что эффективное управление финансами достигается благодаря их абсолютной взаимосвязи и полной преемственности.

Часто встречаются следующие «перекосы»:

1. финансовая деятельность не отделена от инвестиционной ни в сознании управляющих бизнесом, ни в плане документов и подходов;

2. финансовая деятельность настолько отделена от инвестиционной, что они функционируют как две полностью отдельные подсистемы, не имеющие преемственности, в отрыве друг от друга.

Эффективный управленческий учет

Основным документом управленческого учета является бюджет предприятия.

Основные цели бюджета таковы:

● управление: принятие решений на основании плана затрат и доходов;

● оптимизация: когда мы видим показатели по различным статьям и понимаем, где лучше сосредоточить усилия по минимизации затрат и увеличению выручки;

● координация: согласование деятельности различных подразделений предприятия;

● коммуникация: доведение планов до сведения руководителей разных уровней;

● мотивация руководителей на местах;

● контроль и оценка эффективности работы руководителей на местах путем сравнения фактических показателей с запланированными;

● планирование потока денежных средств, в т. ч. предотвращение кассовых разрывов;

● анализ. На основании исполнения бюджета делается вывод по дальнейшему планированию.

Фото: © Дмитрий Калиновский / Фотобанк Лори

Производственный план

Практика внедрения и ведения управленческого учета (не только в девелопменте, но и в иных видах бизнеса) позволяет сделать однозначный вывод о том, что невозможно составление финансового плана без плана производственного (т. е. «физического»). Другими словами, нельзя спланировать расходы на прокладку трубы, не рассчитав предварительно ее необходимое сечение, расходы материала, не определив объем необходимой рабочей силы, механизации, ресурсоснабжения для данных процессов и т. д.

Исходя из этого, при составлении любых финансовых планов мы неизбежно приходим к тому, что производственный план всегда первичен. А составление производственного плана в свою очередь требует глубокого понимания механизмов бизнеса — его компонентов и логических взаимосвязей, а также налаженной системы коммуникаций между всеми подразделениями компании.

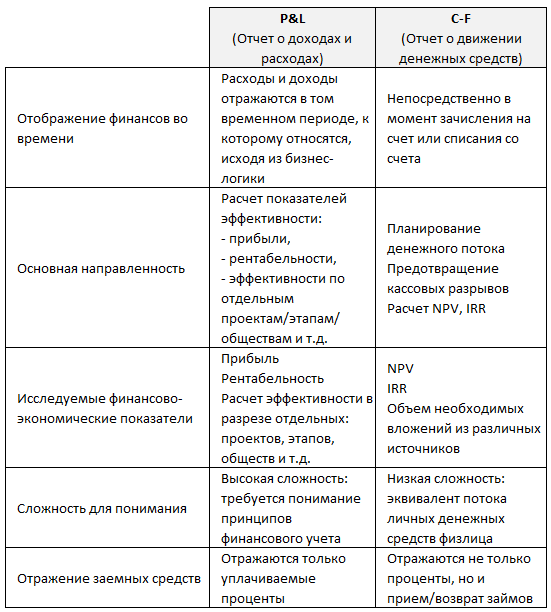

P&L и C-F

Как и в любом другом бизнесе, необходимо понимать разницу между такими понятиями, как P&L (Profit and loss, доходы и расходы) и C-F (Cash-flow, денежный поток).

Краткий смысл основных различий между данными способами распределения в соответствующих отчетных формах денежных средств во времени заключается в следующем.

Основные различия между P&L (отчетом о доходах и расходах) и C-F

(отчетом о движении денежных средств)

Источник: Академия девелопмента

P&L служит для оценки бизнеса и выступает в качестве ядра принятия управленческих решений в отношении вариантов развития проекта.

С-F позволяет управлять денежным потоком, своевременно привлекая средства, избегая кассовых разрывов, максимизируя норму внутренней доходности капитала акционера.

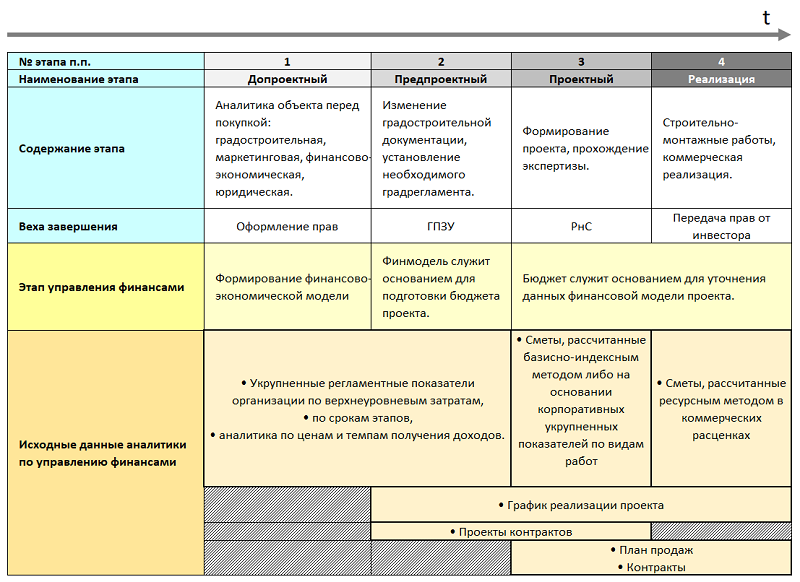

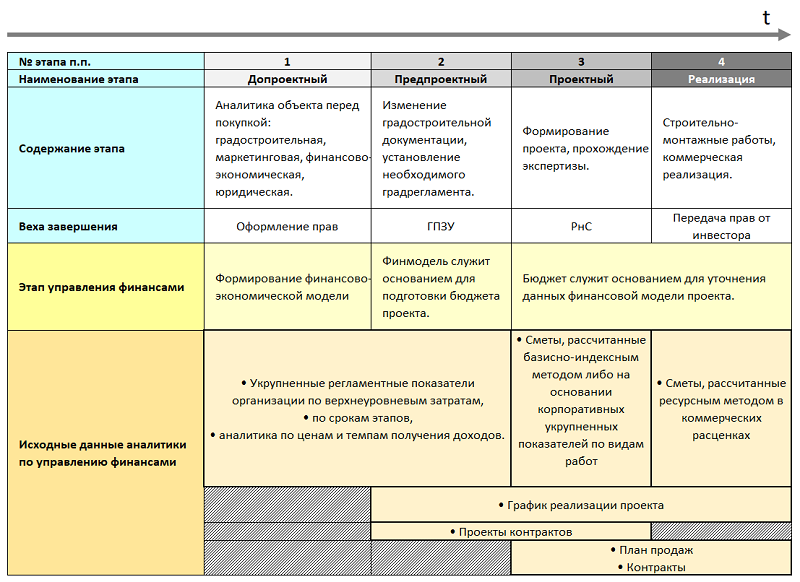

Особенности управления финансами на различных этапах жизненного цикла

Основными инструментами являются финансово-экономическая модель проекта и бюджет проекта. Существует определенная последовательность формирования и взаимного влияния соответствующих документов в ходе развития проекта, что отражено в таблице ниже.

Так, на первом этапе существует только финансовая модель, при переходе проекта в статус юридически закрепленного за инвестором начинает формироваться бюджет, который на последующих этапах служит основанием для регулярного уточнения финансовой модели.

Таким образом, реализуется принцип обратной преемственности подготовки аналитической финансовой документации. Что интересно, финмодель и бюджет при этом необязательно должны существовать в рамках двух разных документов. В некоторых организациях их объединяют в единый управленческий файл, что, впрочем, не меняет сути подхода, просто перетекание данных в этом случае происходит не между файлами, а внутри одного документа.

Источник: Академия девелопмента

Особое внимание предлагается обратить на строку таблицы «Исходные данные аналитики по управлению финансами». Она очень важна и отражает апробированный и рабочий регламент поэтапной оценки и уточнения доходной и расходной (особенно расходной!) частей проекта.

Несмотря на то, что такая последовательность оценки придумана далеко не вчера, регулярно появляются энтузиасты-новаторы, которые врываются на рынок с «прорывными» идеями о «новых» подходах к расчетам. В результате появляются кривые схемы оценки проектов. Наиболее распространенными из них являются:

● попытки оценить затраты проекта на допроектном, предпроектном и проектном этапах ресурсным методом (что в обиходе называется «посчитать до гвоздя»);

● попытки преодолеть в оценке себестоимости классическую последовательность оценки стоимости работ ресурсным методом: 1. Рабочая документация, 2. ВОРы (ведомости объемов работ), 3. Сметы, рассчитанные ресурсным методом;

● попытки директивно назначать показатели проекта по расценкам и срокам «сверху вниз» с указанием менеджменту обязательно в них вписаться. Это, как правило, приводит к политике менеджмента по сокрытию реальных данных, отражению в графиках нереальных сроков, а в бюджете проекта — нереальных показателей по затратам. Такого рода самообманом на сегодняшнем рынке занимается очень много компаний.

Важно также отметить, что там, где формируются сметы, появляются и нормальные тендеры. Таким образом, мы можем уже не только «считать деньги», но и управлять расходной частью.

Алексей Тугарев. Фото предоставлено пресс-службой Академии девелопмента

Принятие решений на основании финансовых моделей проектов

Наиболее эффективным и правильным является подход, обозначенный в заголовке настоящего раздела. Именно он в качестве ядра принятия решений позволяет использовать многофакторный анализ и сценарный подход, что в свою очередь дает возможность тестировать посредством финансовой модели любые многофакторные изменения проекта.

В основе данного метода лежит тезис, согласно которому любое изменение влечет за собой набор последствий. Например, какое-то предлагаемое решение может уменьшить себестоимость проекта, но, скажем, увеличить срок его реализации. Другое решение может увеличить себестоимость проекта, но при этом улучшить коэффициенты выхода полезных площадей и т. д. С учетом многофакторности влияния таких решений на проект единственно верным подходом к их оценке становится закладывание всех факторов в финансовую модель и анализ отклонений финансово-экономических показателей в том или ином случае.

Кроме того, многолетний опыт подтверждает еще одно заключение: в основе бизнес-процессов финансовой оценки (а именно управленческого учета, бюджетирования, финмоделирования) лежат формирование оргструктуры организации, ранжирование регламентов работы между подразделениями и выстраивание системы документооборота.

«В отсутствие данной основы любые попытки внедрения институтов финансовой аналитики (особенно с использованием соответствующих программных комплексов) подобны броуновскому движению и заведомо обречены на провал», — резюмирует создатель и руководитель Академии девелопмента, соучредитель компании — технического заказчика в строительстве Fizir Алексей Тугарев.

Реклама. ИП Тугарев Алексей Львович. ИНН: 772480003006

Другие публикации по теме:

Оптимизация расходов в девелопменте

Снижение себестоимости девелоперских проектов за счет префаб-технологий

Банкротство девелоперских компаний: разбор механики — и как его избежать

Схема-пазл девелоперского бизнеса

Как технологии помогают застройщикам сократить расходы в кризис

Оптимизация системы продаж в девелопменте