Ключевая ставка опустилась до 16% годовых (графики)

Совет директоров Банка России принял решение снизить ключевую ставку еще на 50 б. п.

Фото: © Овчинникова Ирина / Фотобанк Лори

По сообщению пресс-службы регулятора, устойчивые показатели текущего роста цен в ноябре снизились, в то время как инфляционные ожидания несколько возросли. Экономика продолжает возвращаться к траектории сбалансированного роста.

Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели. Это означает продолжительный период проведения жесткой денежно-кредитной политики.

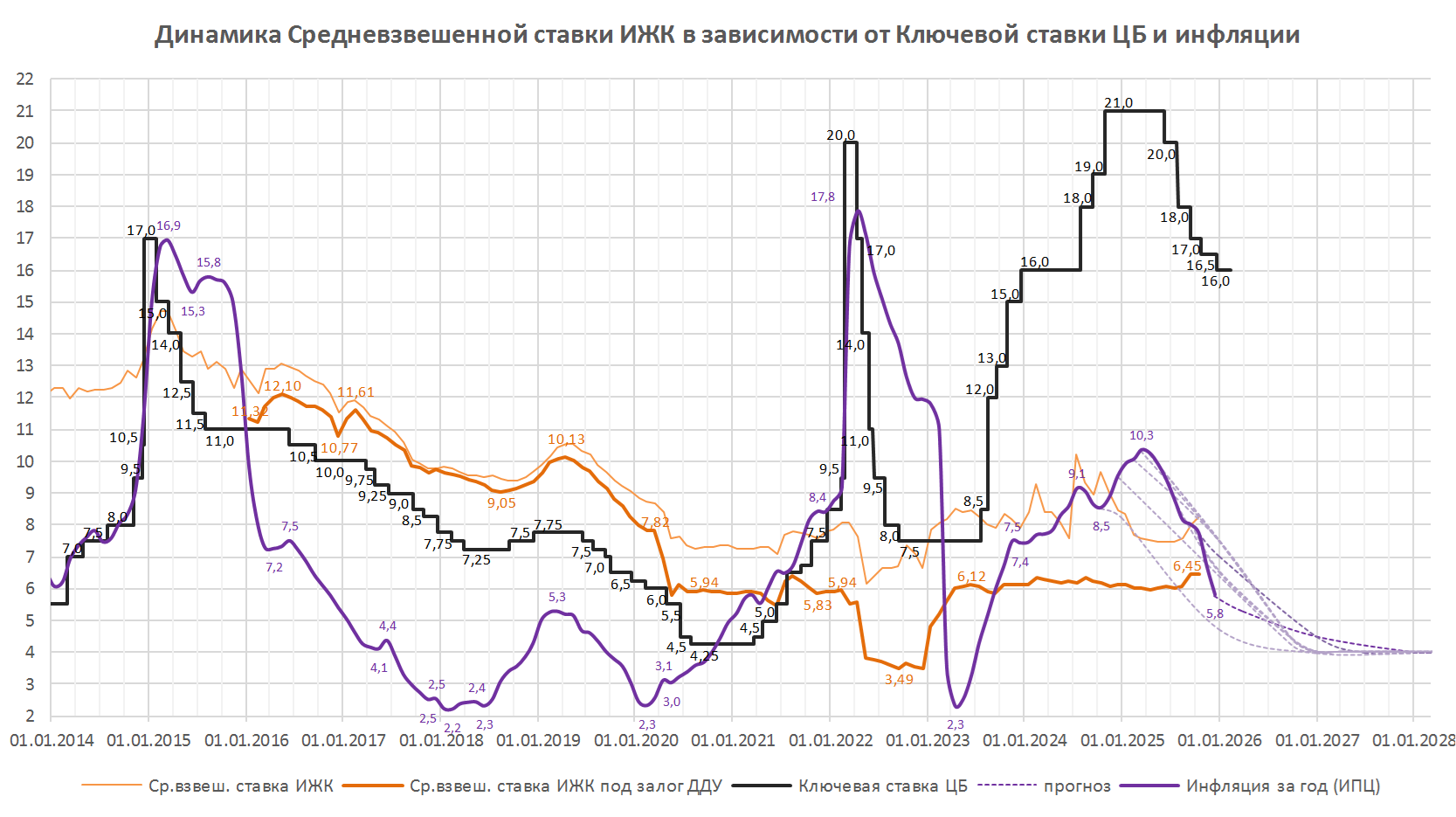

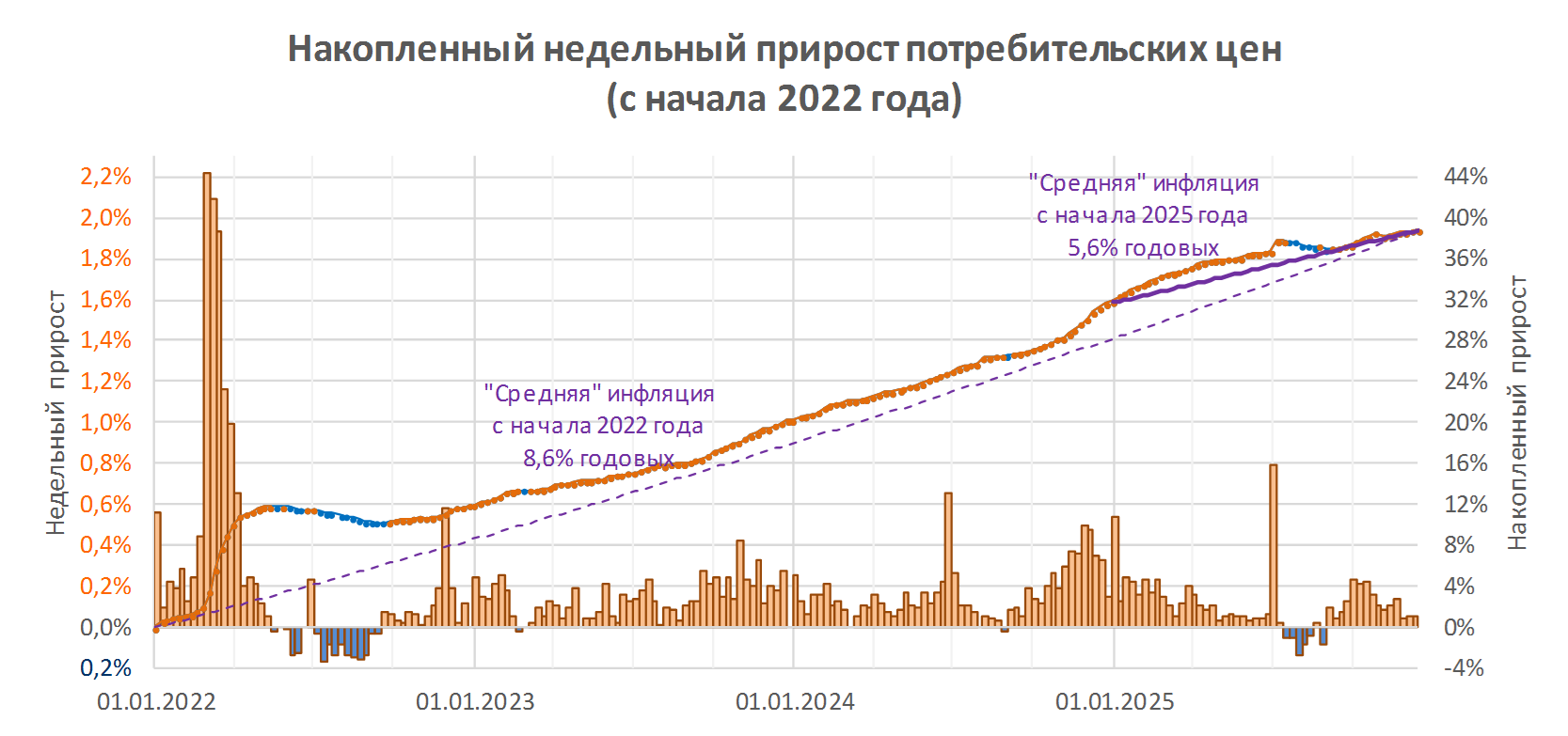

Годовая инфляция, по оценке на 15 декабря, составила 5,8% и по итогам 2025 года ожидается ниже 6% (ранее регулятор прогнозировал 6,5% — 7,5%). В октябре — ноябре текущий рост цен с поправкой на сезонность замедлился в среднем до 4,6% после 6,6% в 3 квартале.

По прогнозу регулятора, годовая инфляция снизится до 4,0% — 5,0% в 2026 году. При этом устойчивая инфляция достигнет 4% уже во втором полугодии 2026 года, а в 2027 году и далее годовая инфляция будет находиться на цели.

Как и прежде, дальнейшие решения по ключевой ставке будут приниматься в зависимости от устойчивости замедления инфляции и динамики инфляционных ожиданий.

Согласно последней опубликованной статистике ЦБ, в октябре 2025 года количество выданных ипотечных кредитов на новостройки увеличилось на 47,9% по сравнению с аналогичным периодом 2024 года. Средняя ставка по ипотеке под залог ДДУ составила 6,45%.

По данным Росстата в октябре цены выросли на 0,5%, в ноябре на 0,42%. В первой половине декабря еженедельный рост цен составлял лишь по 0,05%. В среднем с начала 2022 года инфляция составляет 8,6%. С начала 2025 года цены выросли на 5,37%, что соответствует 5,6% годовых.

Решение регулятора совпало с ожиданиями аналитиков. Так, согласно консенсус-прогнозу РБК, 24 из 30 экспертов ожидали снижения ключевой ставки до 16% годовых, еще шестеро — до 15,5%.

Фото: пресс-служба ЕРЗ.РФ

Кирилл ХОЛОПИК (на фото), руководитель ЕРЗ.РФ:

— Разница между годовой инфляцией и ключевой ставкой ЦБ достигла 10%, инфляция замедляется быстрее плана. При этом период высокой ключевой ставки слишком затянулся. У отраслей, ориентированных на кредитные ресурсы, заканчивается запас прочности. Длительно высокая стоимость кредитов начиняет обнулять прибыль и создает реальные риски массового неисполнения обязательств бизнеса перед банками.

Логичный шаг — ускорить смягчение денежно-кредитной политики в новогодний период, когда экономика и так просядет из-за сезонного фактора.

— Какой эффект изменение ставки окажет на отрасль? Ждете ли Вы после снижения ключевой ставки оживления рынка жилья в 2026 году?

— Снижение ключевой ставки снизит нагрузку на девелоперский бизнес по такой значимой сегодня статье, как «обслуживание банковских кредитов». За четыре года кредитная ставка девелоперов по проектному финансированию увеличилась в 3,5 раза — с 3% до 10,5%. Но расчеты ЦБ не учитывают, что к дате ввода в эксплуатацию дома застройщики в среднем погашают только 70% кредита, т. к. не удается продать все квартиры. Соответственно, после ввода ставка по непогашенной части кредита становится 22%, что уводит проекты в убыток.

— Начнут ли застройщики планировать больше запусков новых проектов в 2026 году? Как вообще будут чувствовать себя девелоперы после снижения ставки?

— Не стоит рассчитывать на мгновенное увеличение запусков новых проектов. Скорее, произойдет стабилизация. Застройщики прекратят снижать темпы запусков. Но активизируется земельный рынок.

— Как отреагируют граждане: будут ли больше брать ипотеку? Как могут вырасти выдачи рыночной и льготной ипотеки?

— Я не верю, что при ключевой ставке выше 10% рыночная ипотека реально заработает. Рост активности будет, но незначительный. Выдачи рыночной ипотеки вырастут, но в очень узком сегменте — короткие кредиты на небольшие суммы. В штуках (количестве заключаемых договоров) рост может быть и в разы. Но реального финансирования отрасли это добавит мало.

Мне представляется, что в 2026 году власть будет внимательно следить за ростом рыночной ипотеки и пропорционально этому росту секвестировать льготные программы, чтобы снизить нагрузку на бюджет.

— Что будет со спросом на новостройки и вторичное жилье?

— Спрос на новостройки сохранится на уровне 2025 года. А вот на вторичном рынке вполне можно ожидать существенного увеличения активности.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки ЦБ, запланировано на 13 февраля 2026 года.