Банк России рассказал ЕРЗ.РФ, почему он меняет статистику по ипотечному кредитованию

Банк России регулярно пересчитывает статистику по ипотечным жилищным кредитам по итогам предоставления банками исправленной отчётности. Причем эта практика стала характерной именно для 2019 года.

Фото: www.siapress.ru

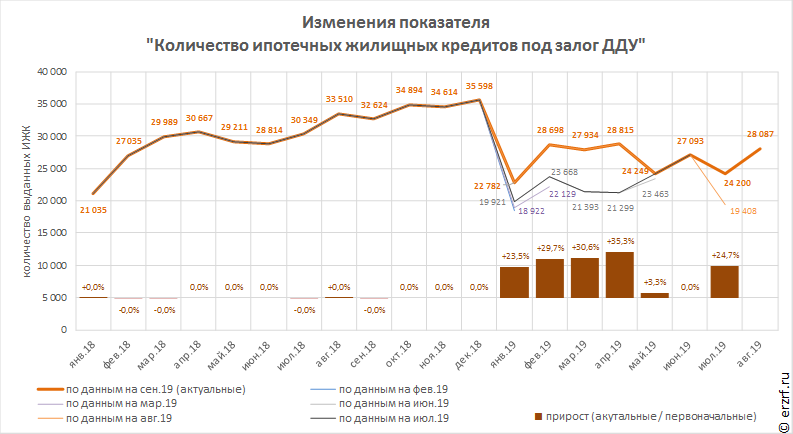

В начале сентября портал ЕРЗ.РФ опубликовал статистику Банка России по ипотечным жилищным кредитам за семь месяцев и обнаружил существенный рост количества ИЖК под залог ДДУ и их объема по сравнению с ранее опубликованной статистикой по итогам полугодия. Так совокупный объем ипотечных кредитов, выданных с января по июнь, неожиданно вырос почти на 17%, а их количество — на 16%.

Портал ЕРЗ.РФ запросил комментарий по этому поводу и получил официальный ответ из Департамента статистики и управления данными ЦБ. По информации регулятора сведения, которые публикуются на официальном сайте Банка России в подразделе «Показатели рынка жилищного (ипотечного жилищного) кредитования» раздела «Статистика / Банковский сектор», рассчитываются по данным отчетности кредитных организаций и могут изменяться при предоставлении кредитными организациями исправленной отчетности за предыдущие отчетные периоды.

Что и произошло при публикации статистики за январь-июль: в ней были предоставлены уточненные данные за период с января по апрель 2019 года.

Дополнительно проанализировав архивную статистику Банка России по количеству выданных ипотечных жилищных кредитов, портал ЕРЗ.РФ обнаружил, что корректировка показателей при публикации статистики за семь месяцев этого года была самой крупной за последнее время, но далеко не единственной.

Так, опубликованные в сентябре данные за июль (28,0 тыс. ИЖК) оказались на 25% выше цифр, изначально опубликованных в августе (19,4 тыс. ИЖК). Количество ИЖК под залог ДДУ за май в июльских данных выросло на 3,3% по сравнению с июньскими. Данные за январь и февраль, опубликованные в марте, оказались на 6,5% меньше опубликованных в июне. А актуальные цифры из сентябрьской статистики превысили первоначально опубликованные цифры за февраль почти на 30%.

Следует отметить, что подобная практика корректировки Банком России ранее опубликованной статистики стала харакатерной именно для нынешнего года. Данные о количестве ИЖК под залог ДДУ за 2018 оставались неизменными с момента первой публикации на официальном сайте, лишь в редких случаях изменяясь на доли процента.

Между тем количество ИЖК под залог ДДУ, так же, как и их объем, — один из базовых показателей, и, разумеется, его корректировка автоматически отражается на расчетах ипотечных ставок и размера кредитов. Поэтому при появлении свежей статистики участникам рынка следует соблюдать осторожность в оценках, т.к. новая статистика, как выяснилось в 2019 году, может оказаться не окончательной, а лишь предварительной и не отражать истинную динамику рыночных процессов.

Фото: www.900igr.net

Другие публикации по теме:

Ставка ипотеки для долевого строительства в августе снизилась до 9,35% (графики)

Скорректированная статистика по ипотеке: объем ИЖК для ДДУ вырос на 17% задним числом (графики)