Борис Титов: Риски реформы строительной отрасли осложнят наращивание объемов ввода жилья

Планы государства по увеличению объемов строительства жилья до 120 млн кв. в год могут не осуществиться из-за чрезмерно жесткого подхода к игрокам строительной отрасли. Об этом Уполномоченный при Президенте РФ по защите прав предпринимателей Борис Титов заявил 13 февраля во время рабочей поездки в Казань.

Фото: www.hashtelegraph.com

«Ко мне обращается большое количество застройщиков, которые что-то нарушили, у которых есть обманутые дольщики, — рассказал Борис Титов (на фото). — Многие обращаются, находясь в СИЗО. Но на самом деле большинство из них дольщиков не обманывало. Да, некоторые вели агрессивную политику по размещению средств, набирали слишком много подрядов, но они искренне верили, что они всем выдадут эти квартиры. Проблема заключалась в том, что игра с государством у них пошла не так, как они рассчитывали».

Фото: www.mozhga.news

Разрешения на строительство вместо нескольких месяцев выдаются несколько лет, подводка инфраструктуры к домам, приемка готовых зданий — все затягивается, за все требуют денег. Был случай, когда огромные, на 500 квартир, дома стояли полгода, полностью готовые к заселению. Но чиновники требовали взятку за подключение к инфраструктуре, и полгода люди не могли въехать в свои квартиры».

Фото: www.monent-istini.com

«Сейчас поставлена задача увеличить объем стройки почти в два раза, до 120 млн. кв. м год, — напомнил бизнес-омбудсмен. — Но есть серьезные опасения, что это нереализуемо по двум причинам. Первая — ипотека дорожает, стоимость квартир повышается. А платежеспособный спрос, как все видят, падает. Надо работать со спросом, субсидировать ставки по ипотеке. По нашим расчетам, если довести их до уровня в 5% (на что потребуется 170 млрд. руб.), как раз в два раза увеличится и спрос, и возможные объемы ввода жилья».

Фото: www.100creditov.com

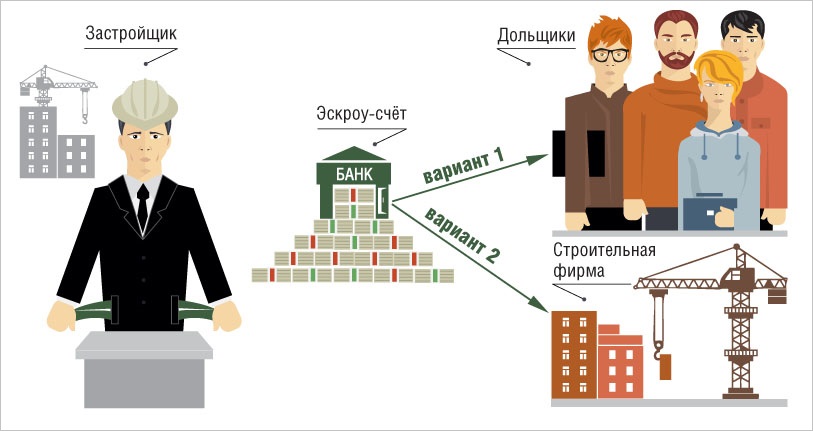

Второй проблемой Титов назвал переход застройщиков на эскроу-счета, который, по его мнению, может привести к уходу с рынка многих компаний.

«Сейчас тем, у кого цикл работ выполнен на 70%, разрешается остаться на старой системе, — отмечает он. — Остальным придется переходить на эскроу-счета. И для тех, кто успел сделать процентов 50, у кого все было хорошо, условия изменятся».

Фото: www.szaopressa.ru

Возможные трудности с получением кредита, его удорожание (по расчетам, на 5—7%) приведут к увеличению стоимости квартиры и дальнейшему падению спроса. «В результате государство само обманет дольщиков, вместо того, чтобы их защитить», — делает жесткий вывод бизнес-омбудсмен.

«Вряд ли стоит решение всех проблем в строительной отрасли перекладывать только на бизнес, — делает вывод Борис Титов. — Государство должно участвовать, регионы помогать в силу своих возможностей», — заключает он.

Фото: www.bagra.ru

Другие публикации по теме:

Итоги года и главные задачи жилищной отрасли с точки зрения Минстроя, экспертов и застройщиков

Евгений Романенко: (ГК Талан): При проектном финансировании рынок покинет около трети застройщиков

Борис Титов: С отменой долевого финансирования выйти на 120 млн кв. м жилья в год будет невозможно

Александр Ручьев: Половина застройщиков вынуждены будут уйти с рынка жилищного строительства