Что будет с незавершенными объектами капстроительства после включения их в реестр

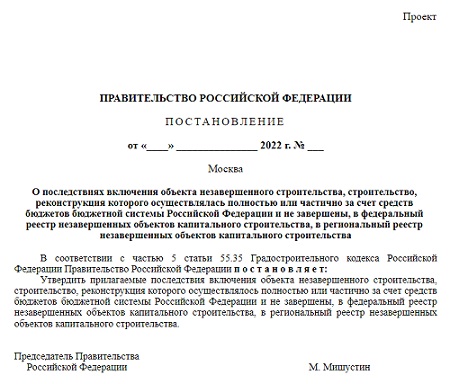

На портале проектов нормативных правовых актов опубликован проект Постановления Правительства РФ «О последствиях включения объекта незавершенного строительства, строительство, реконструкция которого осуществлялась полностью или частично за счет средств бюджетов бюджетной системы Российской Федерации и не завершены, в федеральный реестр незавершенных объектов капитального строительства, в региональный реестр незавершенных объектов капитального строительства».

Фото: www.ianed.ru

Согласно ст.55-35 Градостроительного кодекса РФ, незавершенные объекты капитального строительства, строительство, реконструкция которых осуществлялись полностью или частично за счет средств федерального бюджета, подлежат включению в федеральный реестр или региональный реестр незавершенных объектов капитального строительства (НОКС).

Проект приказа устанавливает последствия включения НОКС в федеральный или региональный реестр НОКС. Проект Постановления предлагает следующие варианты:

• завершение строительства (реконструкции) НОКС и ввод его в эксплуатацию застройщиком (заказчиком) строительства;

• в целях завершения строительства (реконструкции) НОКС и ввода его в эксплуатацию, передача объекта в организацию:

– определенную высшим исполнительным органом субъекта РФ (в случае включения НОКС в региональный реестр);

– подведомственную Минстрою России (в случае включения НОКС в федеральный реестр);

• консервация НОКС в порядке, установленном Правительством Российской Федерации;

• вовлечение НОКС в хозяйственный оборот путем его передачи по концессионному соглашению либо путем заключения соглашения о государственном-частном партнерстве в целях завершения строительства (реконструкции) такого объекта и ввода его в эксплуатацию;

• приватизация НОКС путем реализации такого объекта с публичных торгов текущим застройщиком (заказчиком) либо организацией:

– подведомственной Минстрою (в случае включения НОКС в федеральный реестр);

– определенной высшим органом государственной власти субъекта РФ (в случае включения НОКС в региональный реестр);

Фото: www.versia.ru

• снос, списание НОКС и списание произведенных затрат на создание объекта капитального строительства в порядке, установленном:

– Правительством РФ (в случае включения НОКС в федеральный реестр);

– нормативным правовым актом высшего органа государственной власти субъекта РФ (в случае включения НОКС в региональный реестр).

Последствия в отношении НОКС, включенного в федеральный реестр НОКС, рассматриваются президиумом (штабом) Правительственной комиссией по региональному развитию в РФ.

Последствия в отношении НОКС, включенного в региональный реестр НОКС, рассматриваются в порядке, установленном нормативным правовым актом высшего исполнительного органа субъекта РФ.

Фото: www.edsro.center

В целях определения последствий главный распорядитель бюджетных средств либо подведомственная Минстрою организация направляет в штаб информацию об НОКС, включенных в федеральный НОКС. Порядок и форма направления информации будет устанавливаться Минстроем.

Рассмотренные штабом НОКС включаются в ведомственный план мероприятий. Порядок разработки, утверждения и мониторинга хода реализации ведомственных планов мероприятий по снижению количества НОКС будет устанавливаться Минстроем.

Общественное обсуждение проекта приказа продлится до 14 июня текущего года.

Фото: www.dpo-ilm.ru

Другие публикации по теме:

Кто и как будет вести реестр незавершенных объектов капитального строительства

ФНС разъяснила правила налогообложения в отношении объекта незавершенного строительства

Как изменятся Правила проведения публичных торгов по продаже объектов незавершенного строительства

Достройка незавершенных объектов в ряде случаев будет отменена

Сумма ущерба, причиненного дольщикам незавершенных корпусов ЖК «Новокосино», превысила 4,5 млрд руб.