Эксперты ВШЭ: Негативные последствия реформы в строительстве преодолимы в течение одного-двух лет при четком взаимодействии всех заинтересованных структур

К такому выводу пришли специалиста Центра конъюнктурных исследований Института статистических исследований и экономики знаний Высшей школы экономики (ЦКИ ИСИЭЗ НИУ ВШЭ), которые подготовили очередной обзор делового климата в строительстве в I квартале 2019 года по результатам опросов руководителей более 6 тыс. подрядных организаций из 82 субъектов РФ.

Фото: www.kvobzor.ru

Авторы считают, что экономический вид деятельности «Строительство» сохраняет за собой статус самой проблемной и непредсказуемой среди всех восьми базовых отраслей экономики страны.

Причем текущая и ожидаемая экономическая неопределенность в строительстве, по мнению экспертов НИУ ВШЭ, вызвана не только фундаментальными законодательными и нормативными изменениями, но и статистическими перестроениями, проведенными Росстатом в конце прошлого года.

В числе ключевых тенденций I квартала эксперты ВШЭ отметили тот факт главный композитный индикатор исследования — Индекс предпринимательской уверенности (ИПУ), характеризующий состояние делового климата в строительной отрасли, в I квартале 2019 года снизился на 1 п. п. по сравнению с IV кварталом 2018 года и составил (-20%).

Фото: www.pbs.twimg

В числе других ключевых отраслевые тенденций авторы исследования отмечают следующие:

✔ Сниженный тонус деловой активности в отрасли на фоне сворачивания краткосрочных стабилизирующих тенденций, обозначившихся по итогам 2018 года;

✔ Возврат главного композитного индикатора исследования — индекса предпринимательской уверенности (ИПУ) на дно экстремальных минимумов последних двух лет: уменьшение значения до (‒20%);

✔ Распространение неблагоприятных предпринимательских оценок и углубление траектории движения основных производственных и, особенно, финансовых нисходящих трендов;

✔ Повышенный инфляционный фон в части возросших цен на строительные материалы и строительно-монтажные работы;

✔ Умеренный подъем предпринимательских настроений относительно перспективы позитивного улучшения динамики развития во II квартале.

К относительно позитивным итогам проведенного опроса по сравнению с IV кварталом 2018 года можно отнести ослабление негативной динамики состояния портфеля заказов (число заключенных договоров) на строительно-монтажные работы и сглаживание неблагоприятных оценок, данных предпринимателями по ожидаемому объему физических работ. Одновременно, сезонную негативную специфику отрасли нарушила тенденция слабого роста среднего уровня загрузки произведенных мощностей, которая, как правило, имеет свойство падать в низкий сезон, восполняя утраченные позиции в последующие более активные для подрядной деятельности периоды.

Фото: www.cdn.fishki.net

В текущем квартале возобновилась тенденция увеличения цен — как на приобретаемые строительные материалы, так и на строительно-монтажные работы. Более 70% представителей строительного бизнеса отметили рост по сравнению с предыдущим кварталом цен на строительные материалы, что вызвало повышение расценок на оказываемые услуги.

На фоне возросших цен на приобретаемые стройматериалы о повышении расценок на работы своих организаций в начале года заявили уже 46% предпринимателей против 42% в предшествующем квартале. Баланс оценки изменения показателя увеличился с +39 до +43% (+36% в IV квартале 2018 года).

Средняя обеспеченность строительных организаций заказами составила 7 месяцев, что на 1 месяц продолжительнее, чем в IV квартале 2018 года. Наибольшая доля (26%) предприятий имели в своем портфеле договоры на срок от 1 до 3 месяцев, 14% — более года.

В I квартале 2019 года в строительном секторе экономики средний уровень загрузки производственных мощностей по сравнению с предыдущим кварталом увеличился на 1 п. п., составив 61% (59% в I квартале 2018 года). Наибольшая доля (23%) организаций использовала мощности на уровне от 51 до 60%, 14% — на уровне свыше 90%.

В отрасли усилилась отрицательная динамика обеспеченности строительных организаций собственными, а также кредитными и заемными финансовыми ресурсами. Кроме того, впервые за последние полтора года доля руководителей, отмечавшая снижение прибыли превзошла долю тех, кто фиксировал ее рост (20% против 25%).

Производственная и экономическая деятельность в отрасли сопровождалась негативной динамикой инвестиционной активности. Практически в каждой четвертой подрядной организации инвестирование отсутствовало как явление.

На момент опроса средняя обеспеченность организаций отрасли финансированием увеличилась на 1 месяц и составила 6 месяцев. Наибольшая доля (29%) предприятий была профинансирована на срок от 1 до 3 месяцев, 12% компаний — более года.

Фото: www.novosti-bankov.ru

Исходя из сложившейся деловой конъюнктуры и мнений руководителей строительных организаций, авторы исследования констатировали, что в I квартале 2019 года в отрасли несколько улучшились оценки состояния общей экономической ситуации. По сравнению с IV кварталом баланс оценки показателя вырос на 4 п. п. и составил (-2%).

В I квартале 2019 года основным фактором, лимитирующим экономическую деятельность организаций, как и ранее, оставался «высокий уровень налогов». Причем рост его влияния отмечали 45% предпринимателей, что на 7 п. п. больше, чем в IV квартале 2018 года. Кроме того, возросла доля руководителей подрядных организаций, ссылающихся на «недостаток финансирования» (27% против 21% кварталом ранее) и «недостаток заказов на работы» (28% против 27%).

В текущем квартале уменьшилась частота упоминания такого фактора, как «высокая стоимость материалов, конструкций и изделий» и «неплатежеспособность заказчиков» (28% и 21% респондентов против 30% и 25% кварталом ранее). Снизилась распространенность таких факторов, как «недобросовестная конкуренции со стороны других строительных фирм» (21% против 26% кварталом ранее), «высокий процент коммерческого кредита» (15% против 17% кварталом ранее) и «недостаток квалифицированных рабочих» (10% против 12% кварталом ранее).

Фото: www.realty.interfax.ru

«Исходя из итогов строительной деятельности в 2018 году, особое беспокойство, несмотря на фантастический рост отрасли в целом на 5,3%, вызывает фактически провальный результат жилищного сегмента отрасли, — отмечает директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий Остапкович (на фото). — По данным Росстата в прошлом году подрядчики построили 75,3 млн. м2 общей площади жилых помещений — это худший результат за последние 5 лет. Надо заметить, что и в текущем году строители продолжают показывать отрицательные темпы роста ввода жилья (январь-февраль 2019 года к январю-февралю 2018 года — 90,6%).

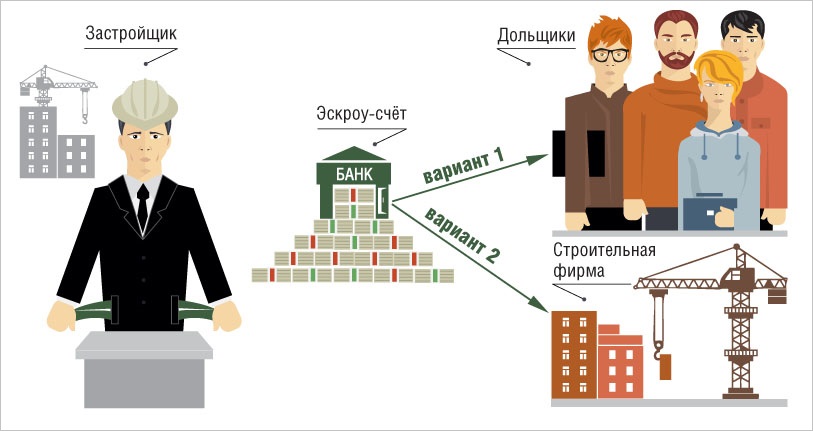

В первую очередь подобный спад деловой активности в жилищном строительстве вызван глубокой зоной неопределенности, в которую попало большинство строительных компаний из-за серьезных законодательных перестроений, связанных с переходом на проектное финансирование и эскроу-счета.

Фото: www.chernovik.net

Цели подобного маневра вполне благородные — защита населения от различных рисков, характерных для долевого строительства, и повышение профессионализма строителей (правда, тех, которые останутся на рынке в результате всех этих юридических и нормативных пертурбаций).

Ясно одно: пора заканчивать с этим нормотворчеством и устанавливать, пусть даже жесткие, но окончательные правила игры для жилищного строительства. Причем объявить всем, что эти правила не будут меняться, как минимум, ближайшие 4—5 лет. Это даст возможность девелоперам более адекватно строить бизнес-планы на перспективу.

Фото: www.stroypuls.ru

Понятно, что игра по новым правилам на начальном этапе содержит много рисков: частичная разбалансировка рынка; снижение количества вводимых объектов; уход с рынка большого числа участников и, соответственно, заморозка уже начатых проектов; рост цен на жилье. Все эти негативные последствия реформы преодолимы в течение одного-двух лет при четкой организации взаимодействия всех структур, включенных в выполнение жилищных программ для населения, особенно уполномоченных банков и подрядчиков. Пока по этому направлению полной ясности нет.

Наибольшие трудности, по-видимому, появятся у банков при проведении процедуры правильности определения рисков при кредитовании строительства. Учитывая, что таких специалистов и кредитных аналитиков по оценке строительных рисков крайне мало, не исключено, что данная процедура будет занимать массу времени, связанного со сбором у застройщиков огромного количества документов.

Фото: www.szaopressa.ru

Причем не исключено, что в результате всех этих процедур при проявлении даже относительной неопределенности в целях минимизации риска банки откажут в предоставлении кредитов, тем более если у банков стоит целая очередь из подобных клиентов.

Значит, застройщикам необходимо предусмотреть в своем штате специалистов-переговорщиков, которые были бы способны убедить и мотивировать банкиров в предоставлении кредита, даже при возникновении спорных вопросов.

Очевидные негативные тенденции и ожидаемые сбои в жилищном строительстве ставят под вопрос выполнение одной из самых амбициозных и социально ориентированных целей, поставленных Президентом России — рост объема ввода жилья в ближайшие годы до 120 млн кв. м в год.

Фото: www.адвокат-кульмин.рф

В связи с последними событиями, наблюдаемыми на рынке строительства жилья, возникает масса проблем, связанных с выполнением данного поручения. Например, если даже предположить, что задачу удастся выполнить, то при вводе 120 млн кв. м в год необходимо иметь проектную нагрузку на уровне минимум 150 млн кв. м при стоимости ввода жилья для среднего застройщика около 50 тыс. руб. за 1 кв. м. Значит, банки должны кредитовать девелоперам более 7 трлн руб. в год. В сегодняшних макроэкономических реалиях подобная задача оценочно представляется невыполнимой.

Неясно, каким образом люди на фоне падающих уже пятый год подряд реальных располагаемых доходов смогут купить такие объемы жилья. Притом что большая часть высокодоходного населения уже давно приобрела необходимую им недвижимость. Значит, на расширенный рынок жилья преимущественно выйдет средне- и низкодоходное население. Понятно, что часть расходов возьмет на себя государство, особенно по линии реновации, но даже изыскание остальной суммы для домашних хозяйств будет крайне затруднительно», — резюмирует эксперт.

Полностью ознакомиться с исследованием аналитиков ВШЭ можно здесь.

Фото: www.issek.hse.ru

Другие публикации по теме:

Факторы, ограничивающие деятельность российских строителей: мнение экспертов ВШЭ

Минэкономики и Росстат объяснили новогодние чудеса в строительной статистике: комментарий эксперта

Обзор состояния делового климата в строительной отрасли в III квартале 2018 года

Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц