Эксперт Александр Хрусталев: нужно на законодательном уровне запретить субсидированную ипотеку

В интервью РБК глава «НДВ-групп» рассказал, как рынок жилищного строительства после отмены льготной ипотеки переживает кризис, сколько он продлится и чем опасно субсидирование ставки по ипотеке.

Фото © Николай Винокуров / Фотобанк Лори

Александр Хрусталев вполне согласен с тем, что сегмент новостроек после отмены льготной ипотеки вступил в очень непростой период. Но, по его мнению, застройщики попали в мышеловку, которую выстроили для себя сами вместе с банками.

«Проблема появилась три-четыре года назад, когда придумали субсидированную ставку от застройщика», — напомнил риэлтор.

Девелоперы стали предлагать ипотеку под 0,1%, 0,01%, возвращая деньги банку в виде кешбэка, но стоимость квартиры в результате подорожала на 30% — 40%.

Изображение сгенерировано нейросетью chataibot.ru

Потребителю в тот момент это было неважно, потому что платеж по ипотеке даже при завышенной цене был 15 тыс. руб., а не 40 тыс. руб.

«Застройщики стали массово запускать субсидированные ставки, потому что иначе продажи не шли. В результате всех подсадили на эти "стероиды"», — отметил эксперт.

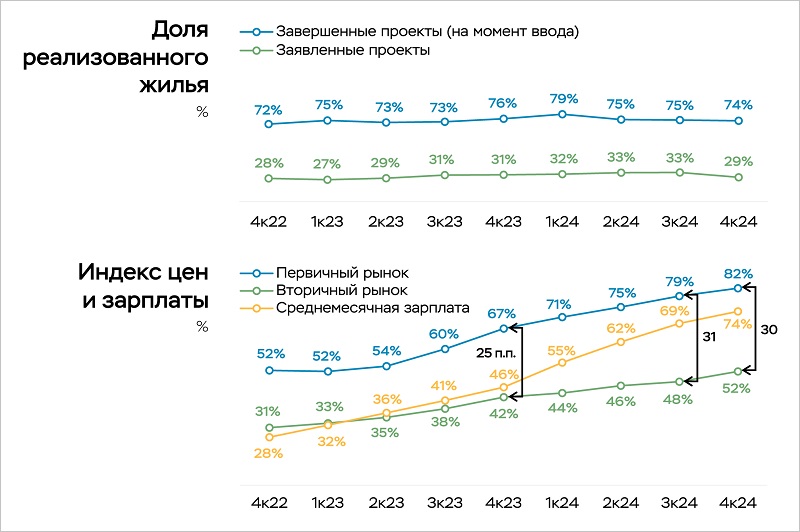

На таком фоне начали расти цены. С 2020 года за время действия льготной ипотеки стоимость квартир в новостройках Москвы в среднем увеличилась до 78%. Это разогнало инфляцию, и начали дорожать арматура, электричество, бензин, повысилась оплата труда.

Фото: «НДВ-групп»

Чтобы исправить сложившуюся ситуацию, необходимо на законодательном уровне запретить субсидированную ипотеку. В этом Александр Хрусталев (на фото) абсолютно убежден.

«Нельзя, чтобы стройка шла на допинге, — пояснил он и добавил: — Без этих программ не было бы такой экспансии, компании не строили столь много, не открывали сотни филиалов и не покупали столько площадок».

Теперь, по его словам, застройщикам придется за все платить, сокращая раздутые расходы на дорогие офисы продаж и маркетинг, которые порой занимают до 15% в себестоимости жилья.

Фото: © Alexandr Shevchenko / Фотобанк Лори

Как предположил эксперт, рынок достигнет «дна» достаточно быстро, где-нибудь в апреле-мае следующего года, но на его полную трансформацию может уйти год или даже два.

«Скорее всего, банки будут менять одних застройщиков на других или достраивать сами. Доля государства в экономике увеличится. Не исключаю, что появятся компании с приставкой "рос", "гос"», — прогнозирует специалист.

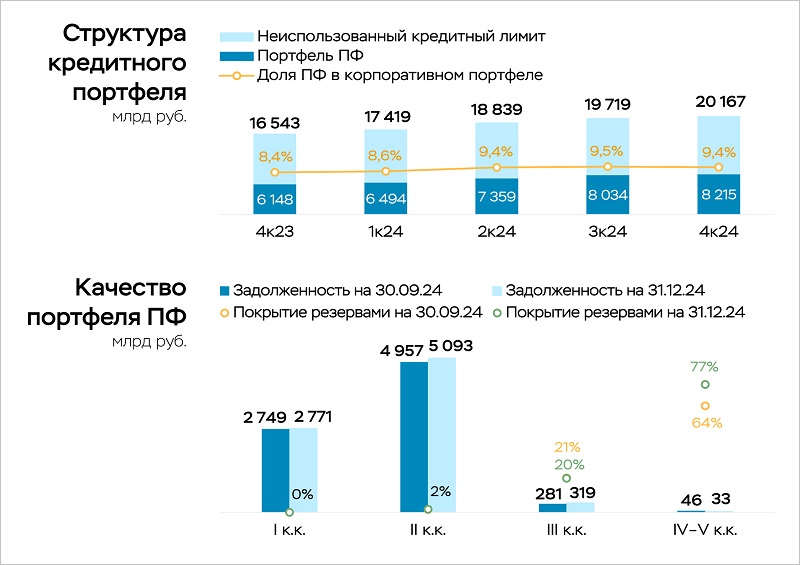

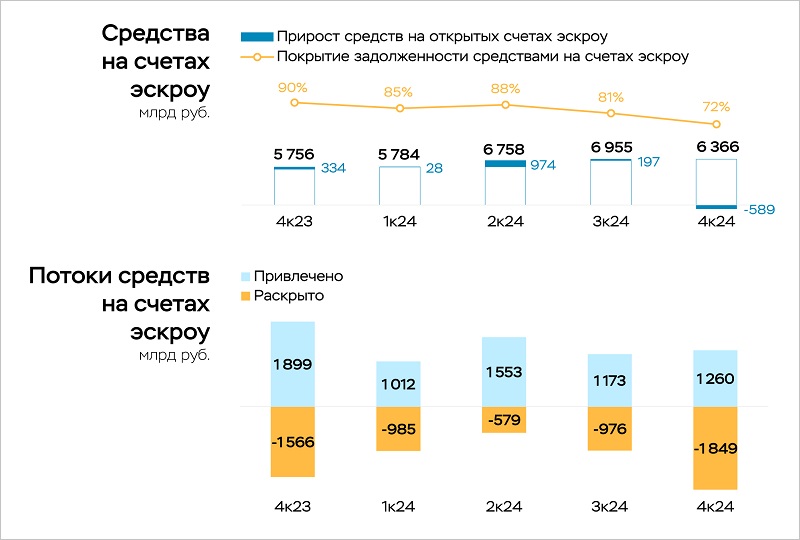

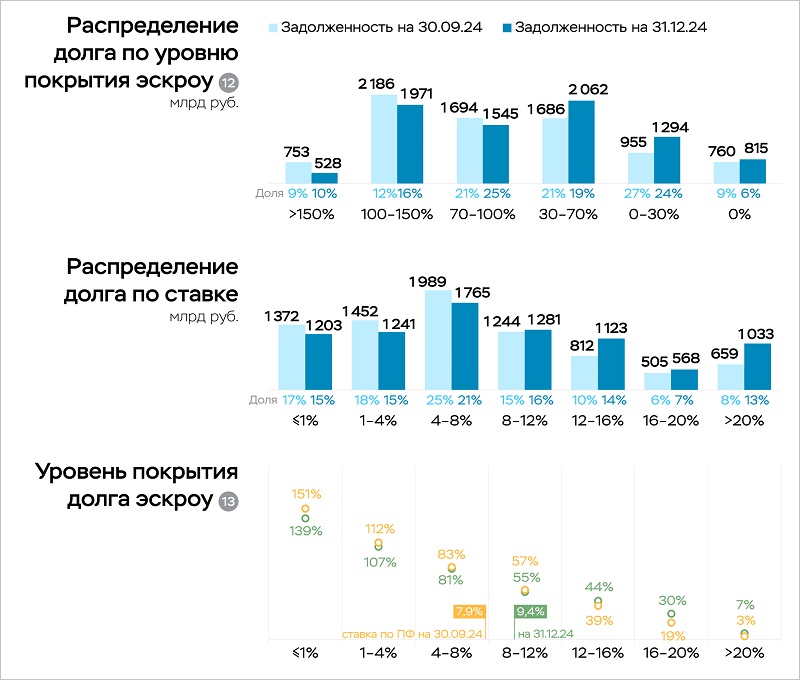

Если говорить о ценах, то Александр Хрусталев допустил, что они могут немного снизиться — в пределах 5% — 10%, но не выше, поскольку большего не позволит модель проектного финансирования.

Кроме того, продолжается и рост себестоимости — повышаются ставки за изменение вида разрешенного использования, подключение к коммуникациям и так далее.

«Все это также ляжет в конечную цену», — заключил эксперт.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Банк России получит право ограничивать выдачи рискованных ипотечных кредитов

Новый продукт на рынке — страхование рассрочки от застройщика: рекомендации эксперта

Эльвира Набиуллина: Спрос на жилье должен вернуться в 2019 год

Платное снижение ипотечной ставки: возможны варианты

Эксперты: ипотечный стандарт может снизить спрос на 30%

ЦБ: программы льготного жилищного кредитования привели к целому ряду дисбалансов в экономике

ЦБ: после завершения льготной ипотеки продолжают возникать серые схемы, что повышает цены на жилье

Эксперты: сокращение спроса на новостройки продлится до 1,5 лет

Эльвира Набиуллина: Переход к адресным ипотечным программам сделает жилье более доступным