Эксперты Домклик и Центра финансовой аналитики Сбера изучили ситуацию на рынке жилья, цены на новостройки и «вторичку» и дали прогноз ситуации на рынке недвижимости в ближайшем будущем, сообщила пресс-служба крупнейшего банка страны с госучастием.

Фото: © glokaya_kuzdra / Фотобанк Лори

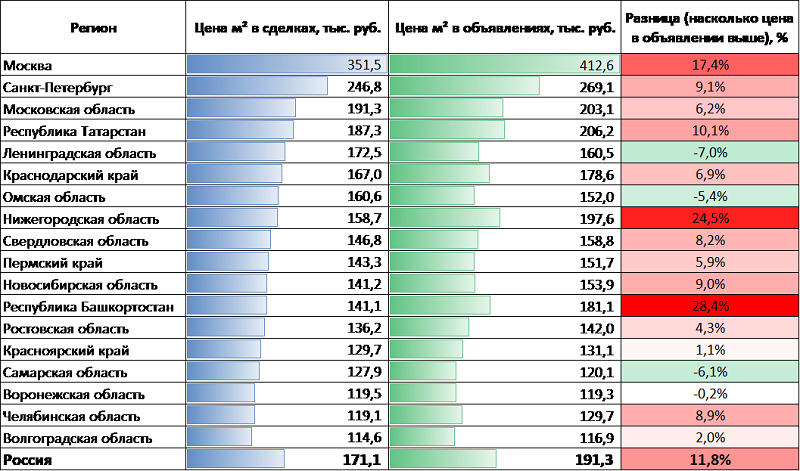

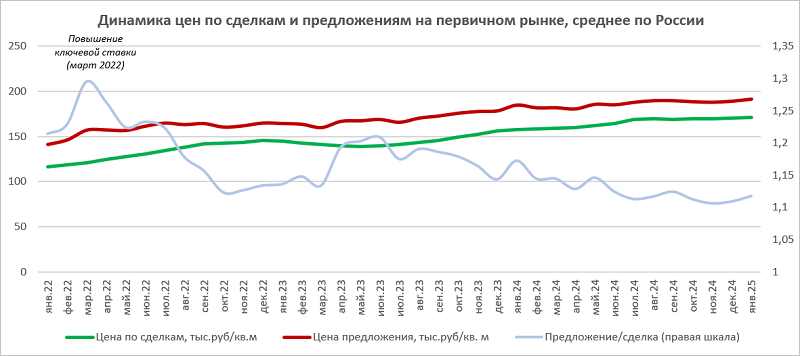

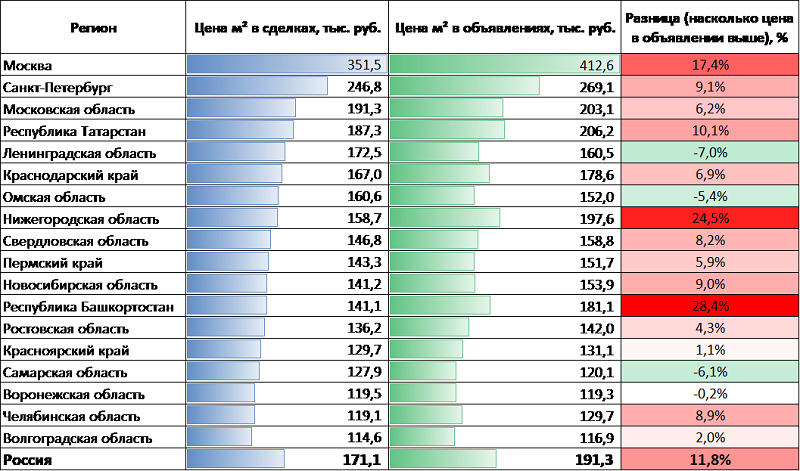

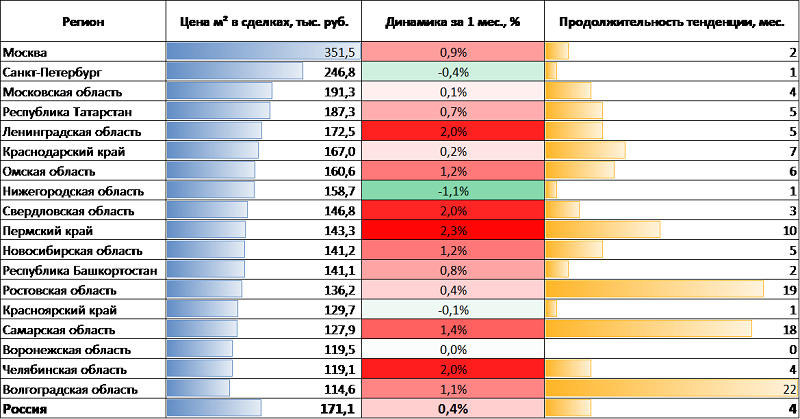

Изучив данные о заключенных ипотечных сделках Сбера, аналитики рассчитали среднюю стоимость 1 кв. м на рынке новостроек РФ в январе — 171,1 тыс. руб.

Выше общероссийского уровня находятся цены в Москве (351,5 тыс. руб.), Санкт-Петербурге (246,8 тыс. руб.), Московской области (191,3 тыс. руб.), Республике Татарстан (187,3 тыс. руб.) и Ленинградской области (172,5 тыс. руб.).

Самые низкие цены «квадрата» среди рассмотренных крупнейших регионов зафиксированы в Волгоградской (114,6 тыс. руб.), Челябинской (119,1 тыс. руб.), Воронежской (119,5 тыс. руб.) и Самарской (127,9 тыс. руб.) областях.

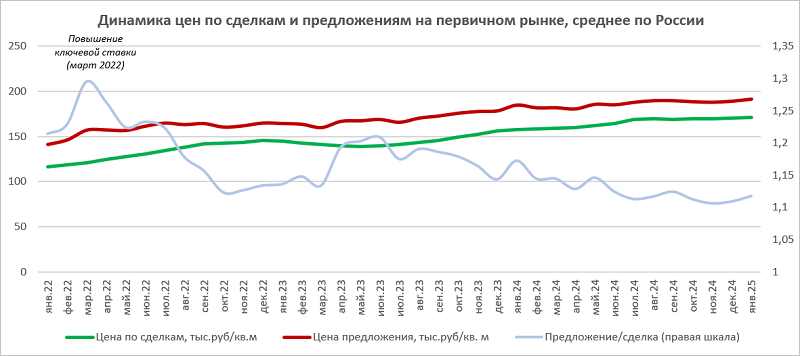

В первый месяц текущего года различие между ценой 1 кв. м в сделках и объявлениях на рынке строящегося жилья, по подсчетам экспертов, составляет 11,8%. В ряде крупнейших субъектов разница гораздо больше: например, в Республике Башкортостан разрыв между ценой предложения и спроса составил 28,4%, в Нижегородской области — 24,5%, в Москве — 17,4%.

Различие между ценой 1 кв. м в сделках и объявлениях на рынке новостроек РФ

Источник: Домклик, ЦФА

Наименьшая разница (в пределах 3%) отмечена в Волгоградской и Воронежской областях, а также в Красноярском крае.

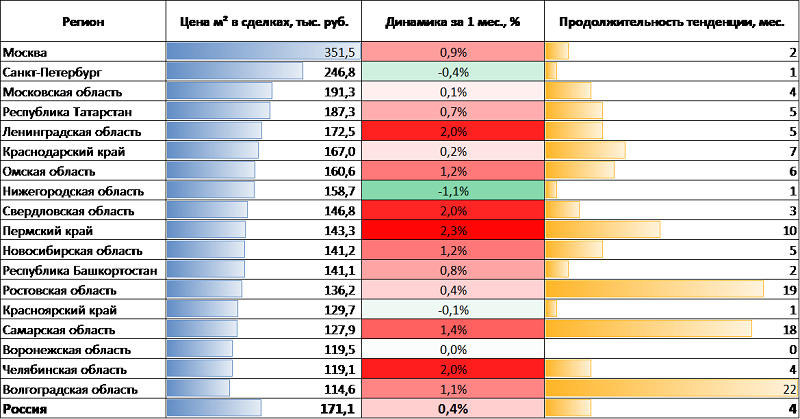

Аналитики отметили продолжение роста средней стоимости 1 кв. м новостроек в январе (+0,4%, до 171,1 тыс. руб.). В предыдущие месяцы эксперты также фиксировали рост: +0,4% в октябре, +0,3% в ноябре и еще +0,3% в декабре.

Наиболее выраженный прирост отмечен в Пермском крае (+2,3%), Челябинской, Свердловской и Ленинградской областях (по +2%).

Эксперты подчеркнули устойчивость тенденции к росту цен на новостройки в большинстве мегаполисов: в 12 регионах из рассмотренных 18 тренд сохраняется в течение трех последних месяцев и более. В Волгоградской, Ростовской и Самарской областях непрерывный рост цен фиксируется на протяжении уже свыше полутора лет.

Снижение отмечено лишь в Нижегородской области (-1,1%), Санкт-Петербурге (-0,4%) и Красноярском крае (-0,1%).

Динамика цены 1 кв. м в сделках

Источник: Домклик, ЦФА

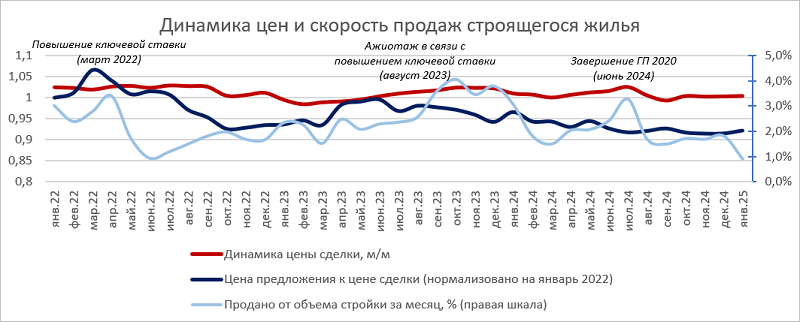

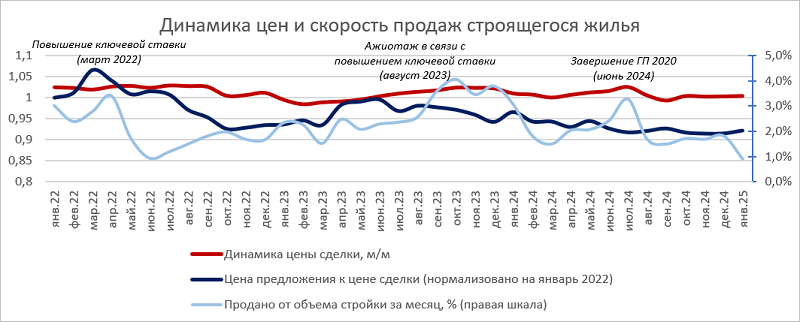

Аналитики отметили стабилизацию темпов роста цен на уровне 0,3% — 0,4% за месяц. А за полгода, с июля 2024-го по январь 2025-го, они увеличились менее чем на 1,5%.

При этом расходы застройщиков росли быстрее инфляции. По данным СберИндекса, зарплаты в стройотрасли увеличились на 25% в 2024 году, средневзвешенная ставка кредитования по проектному финансированию выросла за 11 месяцев, согласно данным Банка России, с 5,9% до 8,8%, а стройматериалы за тот же период, по оценке Минстроя, подорожали на 11%.

Источник: Домклик, ЦФА

Стагнация спроса (скорость продаж строящегося жилья шестой месяц подряд ниже 2%) не позволяет застройщикам компенсировать ценами рост расходов. Аналитики предполагают, что это послужит толчком к снижению стоимости новостроек в номинальном выражении.

Косвенно подтверждает возможность скорого снижения цен разрыв между ценой предложения и ценой сделки, который незначительно растет второй месяц подряд, но остается минимальным.

Источник: Домклик, ЦФА

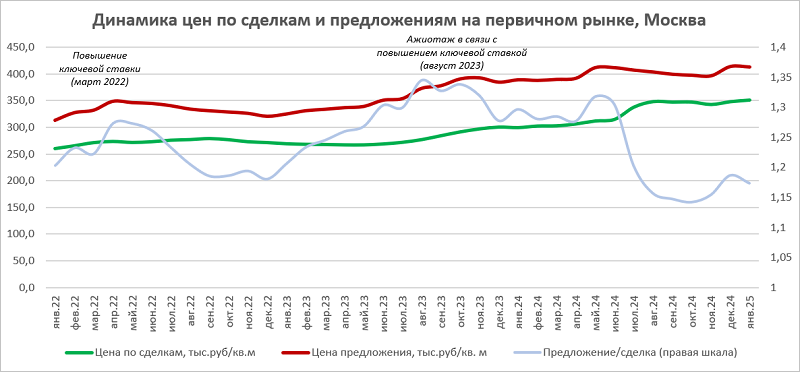

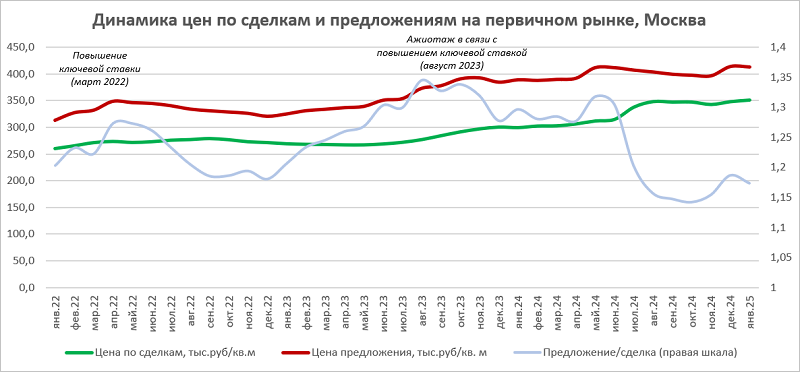

В Москве после длительного периода сокращения разрыва между ценами предложения и сделки в ноябре — декабре произошел разворот тенденции, что в итоге привело к росту цен в последний месяц года. Соответственно, выросла и цена.

Источник: Домклик, ЦФА

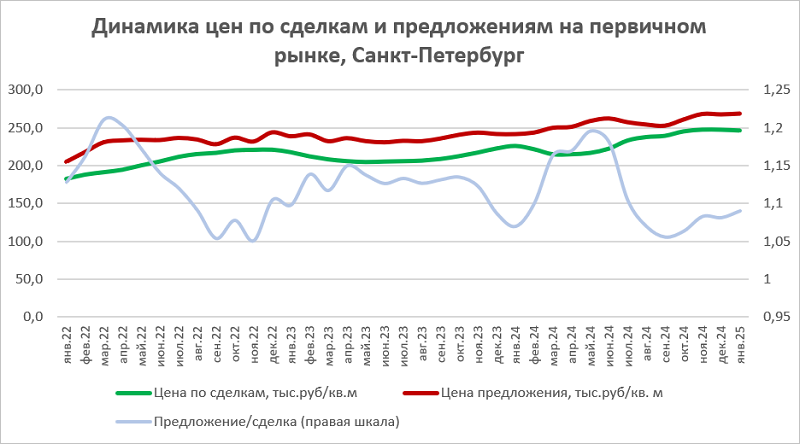

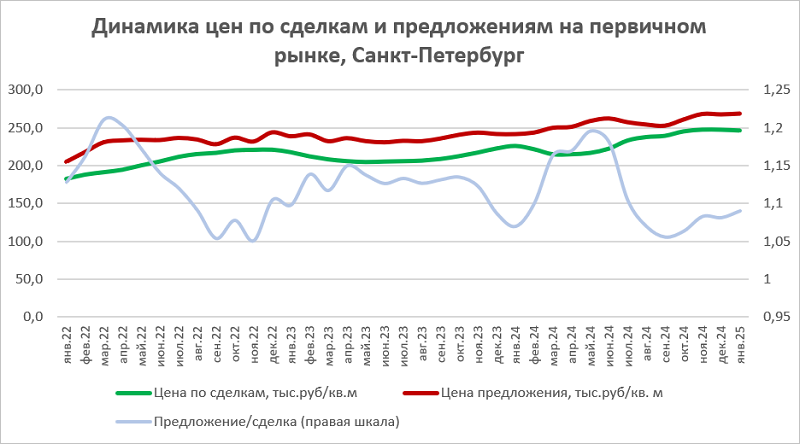

В Петербурге по итогам декабря — января разрыв между ценами предложения и сделки не показывает выраженной динамики, обе составляющих этого показателя стагнируют второй месяц подряд.

Источник: Домклик, ЦФА

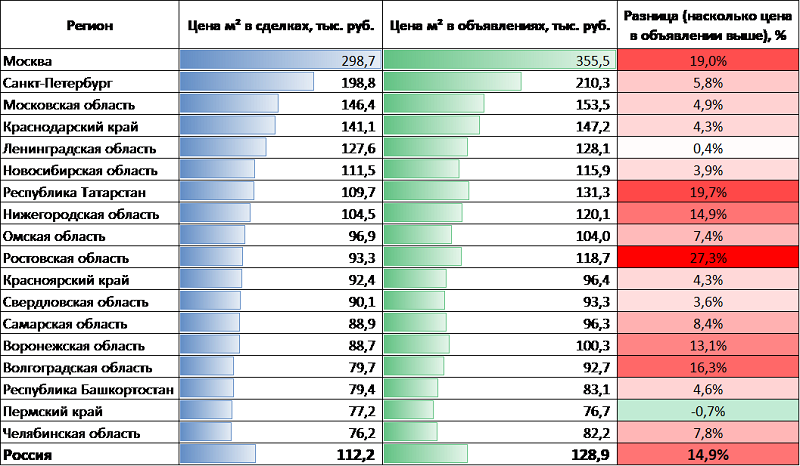

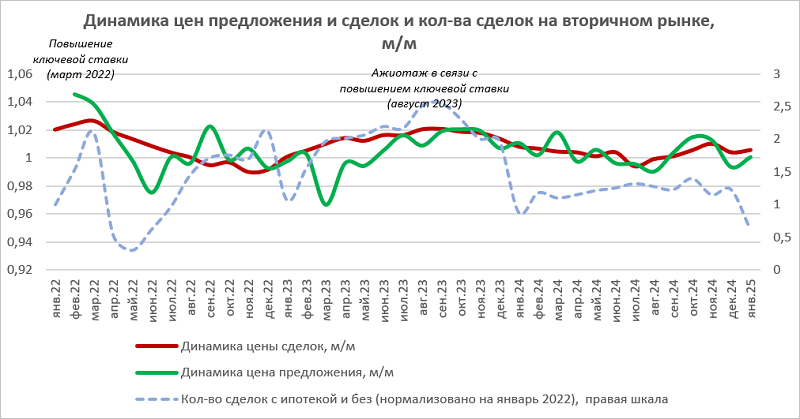

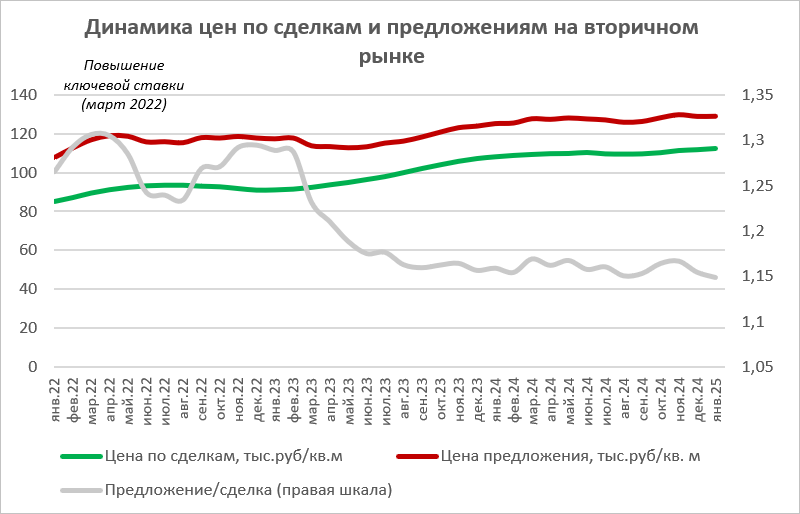

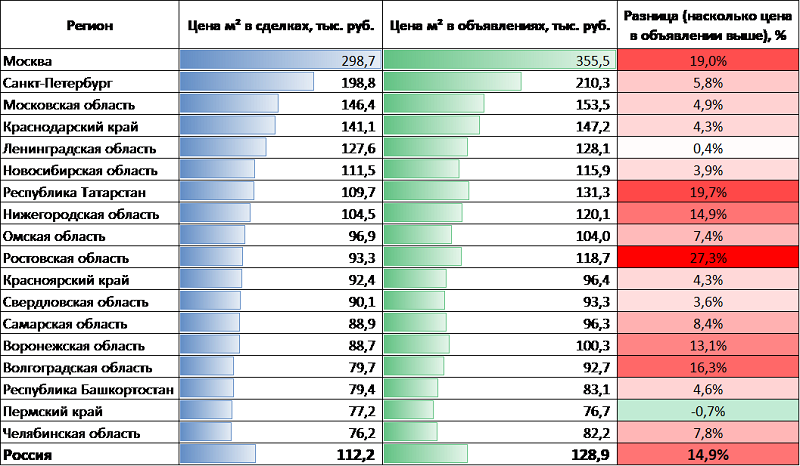

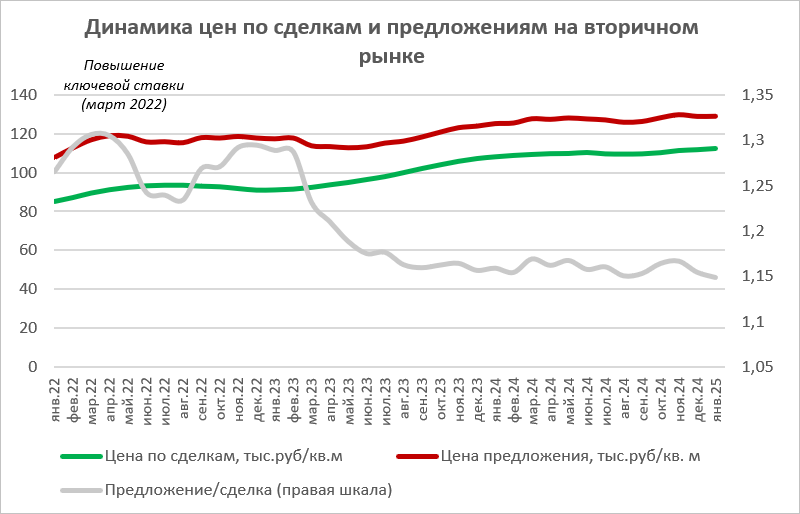

На рынке вторичного жилья средняя стоимость 1 кв. м в январе равнялась 112,2 тыс. руб.

Наибольшая стоимость готовых квартир традиционно зафиксирована в Москве и Санкт-Петербурге: 298,7 тыс. руб. и 198,8 тыс. руб. соответственно. В ТОП-5 по стоимости «квадрата» на вторичном рынке также вошли Московская область (146,4 тыс. руб.), Краснодарский край (141,1 тыс. руб.) и Ленинградская область (127,6 тыс. руб.).

Дешевле всего готовые квартиры в Челябинской области, Пермском крае, Республике Башкортостан и Волгоградской области: стоимость 1 кв. м там ниже 80 тыс. руб.

Различие между ценой 1 кв. м в сделках и объявлениях на рынке готового жилья РФ

Источник: Домклик, ЦФА

Разрыв цены 1 кв. м в сделках и объявлениях составляет 14,9%, и за прошедший месяц он сократился на 0,6 п. п.

Максимальная разница между ценой предложения и в сделке для «вторички» зафиксирована в Ростовской области (27,3%), Республике Татарстан (19,7%), Москве (19%) и Волгоградской области (16,3%). В Пермском крае и Ленинградской области различия, напротив, минимальны (менее 1%).

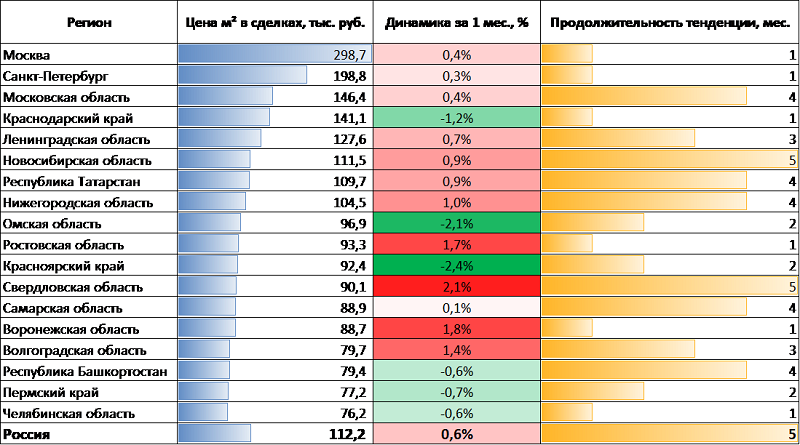

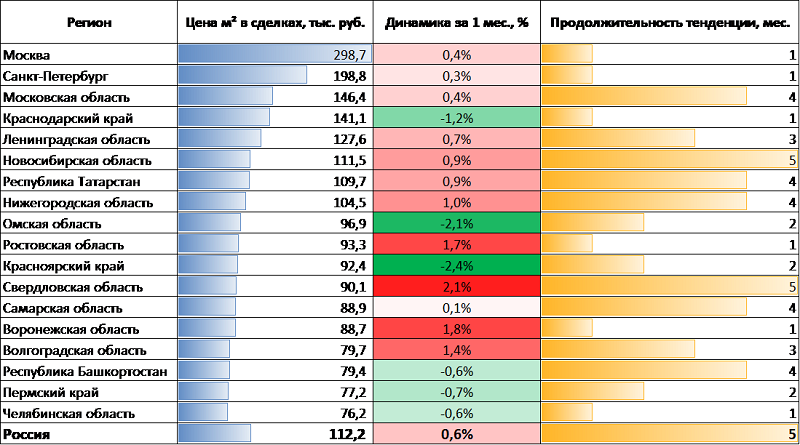

Динамика цены 1 кв. м готового жилья в сделках

Источник: Домклик, ЦФА

Данные ЦФА показали, что в начале 2025 года сохранился медленный рост цен на готовое жилье (+0,6%, до 112,2 тыс. руб. за 1 кв. м).

В 12 субъектах из рассмотренных 18 цены показали прирост, в частности в Свердловской (+2,1%), Воронежской (+1,8%) и Ростовской (+1,7%) областях. А наиболее явный спад цены за 1 кв. м из рассмотренных крупнейших регионов наблюдался в Красноярском крае (-2,4%) и Омской области (-2,1%).

Источник: Домклик, ЦФА

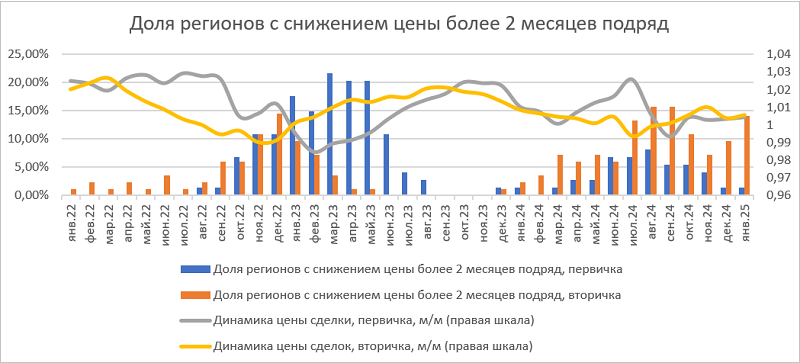

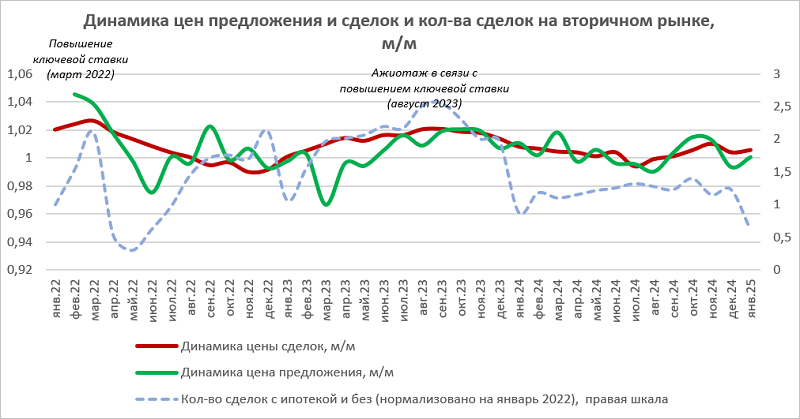

Анализ динамики цены предложения и цены сделки и снижение спроса до минимальных уровней даже с учетом сезонного фактора создают предпосылки для снижения цен.

Источник: Домклик, ЦФА

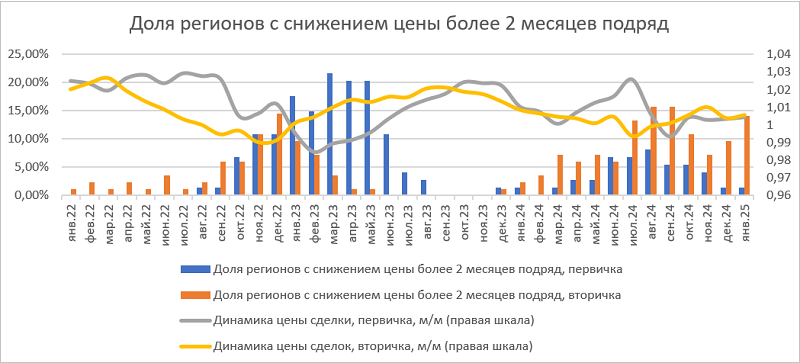

Эксперты отметили, что количество регионов, в которых на протяжении последних трех и более месяцев подряд снижаются цены на новостройки, остается небольшим.

При этом на вторичном рынке этот показатель заметно вырос. Это значит, что отдельные рынки уже не могут поддерживать цены в условиях падающего спроса.

Источник: Домклик, ЦФА

Старший управляющий директор — директор Центра финансовой аналитики Сбербанка Михаил Матовников (на фото ниже) рассказал, что цена на первичном рынке в январе в целом по России составила 171,1 тыс. руб. за 1 кв. м. При этом рост цен на рынке начал замедляться после сокращения госпрограмм поддержки ипотеки.

Фото: asros.ru

«На данном этапе огромную роль играет региональная специфика: объемы строящегося жилья, уровень его распроданности, доступность льготной ипотеки с учетом ограничений по максимальной сумме льготного кредита и текущих цен на квартиры», — подчеркнул эксперт.

Что касается цен на готовое жилье, то, по его словам, в январе цены на него выросли пятый месяц подряд, достигнув уровня 112,2 тыс. руб. за 1 кв. м. За год рост цен составил 3,9%, то есть в реальном выражении цены снизились.

Михаил Матовников добавил, что распространение льготной семейной ипотеки под 6% на населенные пункты, в которых строится мало нового жилья, помогут семьям не только купить жилье на вторичном рынке, но и улучшить жилищные условия с помощью продажи имеющегося жилья при совершении альтернативной сделки.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ДОМ.РФ: в январе российские новостройки подорожали на 0,1%, а инфляция ускорилась до 1,23%

На петербургском рынке элитной недвижимости предложение не успевает за спросом

В 2024 году в столице быстрее всего дорожали готовые новостройки

В Санкт-Петербурге общая площадь реализованных новостроек за пять лет сократилась почти на треть

Цены на новостройки массового сегмента снизились в четырех районах столицы

Росреестр фиксирует рост в Москве количества сделок с готовым жильем

В январе вторичное жилье в российских мегаполисах подешевело только в Омске и Краснодаре

Спрос на рынке новостроек Московской области сократился на 5,5%

Эксперты сравнили рост цен на новостройки мегаполисов с уровнем инфляции

В январе выдачи ипотеки упали вдвое. Особенно «просел» вторичный рынок