Эксперты: на московском рынке без перемен

Аналитический сервис bnMAP.pro подвел предварительные итоги изменений на рынке новостроек Московского региона в июле и сравнил их с предыдущими периодами.

Источник: bnMAP.pro

В «старой» Москве ситуация, по данным аналитиков, схожа с 2022 годом.

Динамика вывода проектных объемов жилых комплексов на старте продаж в 2022—2023 годах

Источник: bnMAP.pro

После пиковых значений мая (418 тыс. кв. м) динамика вывода в реализацию новых объемов снизилась в июне до 189 тыс. кв. м, а в июле — до 101,6 тыс. кв. м.

Динамика вывода проектных объемов жилых комплексов на старте продаж в 2022—2023 годах

Источник: bnMAP.pro

В ТиНАО, напротив, в строящихся корпусах уже вышло в реализацию больше площадей, чем месяцем ранее, — 94,1 тыс. кв. м.

Динамика вывода проектных объемов жилых комплексов на старте продаж в 2022—2023 годах

Источник: bnMAP.pro

Если в первый летний месяц в Московской области наблюдался максимальный вывод в продажу (свыше 380 тыс. кв. м), то в июле пока стартовало лишь 74,5 тыс. «квадратов».

Тем не менее по году аналитики прогнозируют, что Белокаменная и Подмосковье могут продемонстрировать очень высокие итоговые результаты.

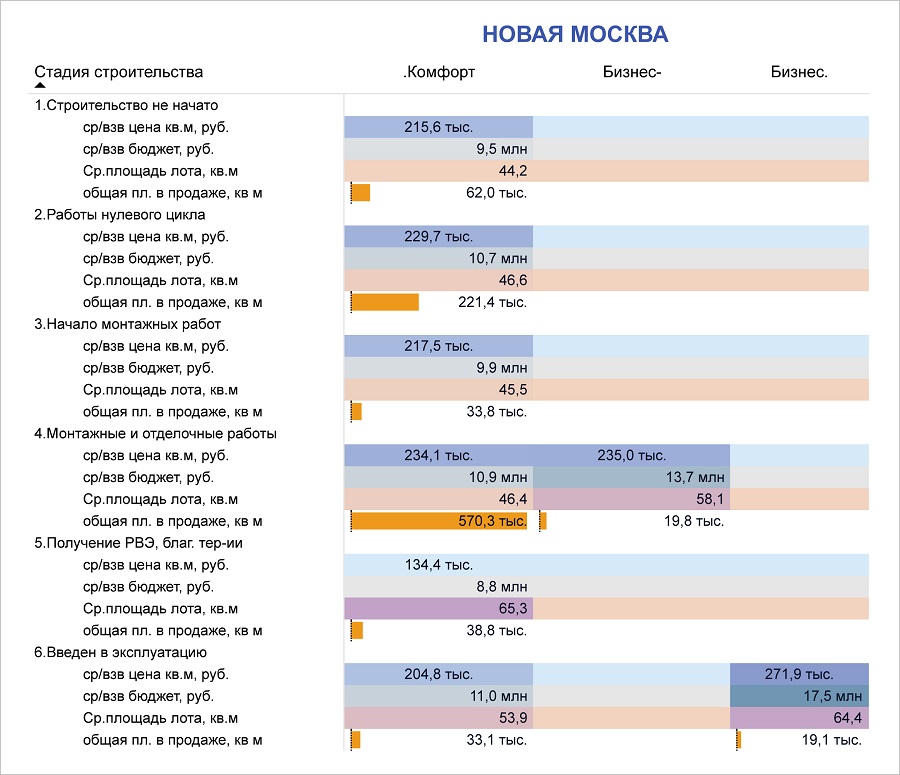

Ценообразование и площади лотов на экспозиции, июль 2023 года

Источник: bnMAP.pro

В «старой» Москве — 5,2 млн кв. м в корпусах, находящихся в реализации, и это самые высокие объемы за последние пять лет.

Кроме того, плановый ввод на 2024 год уже «догоняет» прогнозируемые показатели на текущий — 4,7 млн кв. м.

Ценообразование и площади лотов на экспозиции, июль 2023 года

Источник: bnMAP.pro

В Подмосковье до конца 2023-го должны ввести 4,4 млн кв. м, что вполне сопоставимо с 2020-м.

Ценообразование и площади лотов на экспозиции, июль 2023 года

Источник: bnMAP.pro

В ТиНАО, как уже сообщали аналитики bnMAP.pro, к вводу в текущем году пока заявлено лишь около 900 тыс. «квадратов», и меньше было только в 2019-м (800 тыс. кв. м).

Все так же основные объемы (в размере 1,7 млн кв. м) перенесены по планам на 2024 год.

В Новой Москве предложение в июле, если смотреть с января 2022 года, вновь обновило максимум и достигло 21 тыс. лотов. Цены при этом фактически удержались на уровне июньских.

«В целом по структуре экспозиции во всех локациях перемены оказались почти несущественными», — прокомментировал результаты исследования руководитель платформы bnMAP.pro Сергей Лобжанидзе (на фото).

Он отметил, что в «старой» Москве существенно сократилась доля новых лотов в экспозиции (на середину июля она составила 5,6%).

В ТиНАО по сравнению с июнем эта доля выросла почти втрое (до 13,3%), а в Подмосковье — несущественно снизилась (до 11,7%, на 1 п. п.).

Анализ лотов в прайсе по срокам экспозиции на 13.07.2023

Источник: bnMAP.pro

Средний срок пребывания студий, 2-, 3-, 4-комнатных лотов на витрине ниже всего в Подмосковье (соответственно 6,0 мес., 7,2 мес., 6,2 мес. и 6,5 мес.).

Однокомнатные лоты быстрее реализуются в Новой Москве (6,2 мес.).

Анализ лотов в прайсе по срокам экспозиции на 13.07.2023

Источник: bnMAP.pro

Интересно, пишут аналитики, что трехкомнатные лоты в области уходят с витрины так же быстро, как «однушки» в ТиНАО, за те же 6,2 мес.

Плюс к этому в Подмосковье существенно сократился срок экспозиции четырехкомнатных лотов. В июле он составил 6,5 мес. (для сравнения: в «старой» Москве — 9,1 мес., в ТиНАО — 8,9 мес.).

Соотношение лотов на экспозиции и в сделках 2022—2023

Источник: bnMAP.pro

Коэффициент поглощения по предварительным итогам июня также почти не изменился во всех локациях. Отмечен рост лишь в Подмосковье — до 12,8%, на 2 п. п.

Показатель остается стабильным последние три месяца, и аналитики интерпретируют это как свидетельство стабильности соотношения спроса и предложения.

Другие публикации по теме:

Продажи новостроек в «старой» Москве: итоги полугодия и прогнозы экспертов

Эксперты: спрос на жилье в Москве находится на высоком, отнюдь не кризисном, уровне

Эксперты: в июне 2023 года предложение квартир в Москве выросло на 28%

Эксперты: предложение новостроек Новой Москвы достигло рекордных 1 млн кв. м

Эксперты: в Новой Москве цена 1 кв. м с начала года снизились на 2,1% до 226,6 тыс. руб.

Эксперты: темпы продаж московских новостроек остаются стабильными третий месяц подряд

Эксперты: рейтинг районов столицы по росту цен на новостройки

Эксперты: что происходило в июне на рынке новостроек «старой» Москвы