Эксперты назвали российские города с наиболее доступным жильем

Последние несколько лет в России отмечается снижение доступности жилья. Однако если сравнивать с 2006 годом, то данный показатель существенно вырос, и тенденция последних лет этот положительный результат не переломила. К таким выводам пришли эксперты Института экономики города (ИЭГ), исследовавшие ситуацию.

Фото: Сергеев Валерий / Фотобанк Лори

В исследовании отмечается, что с 2008-го по 2019 год жилищное строительство в России развивалось в условиях роста фундаментальной доступности жилья (это соотношение цены квартиры и годового дохода семьи), а также повышения доступности рыночной ипотеки, что отражалось в увеличении совокупного спроса на жилье.

Согласно международной классификации, жилье считается доступным при коэффициенте 3 и ниже, не очень доступным — от 3 до 4, при показателе от 4 до 5 приобретение жилья серьезно осложнено, а на уровне более 5 — существенно недоступно.

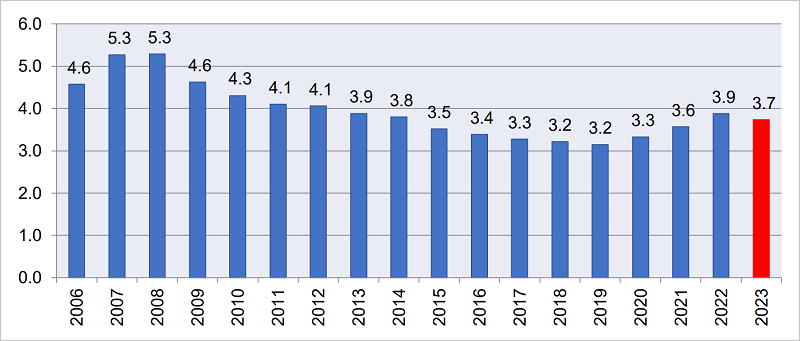

Коэффициент доступности жилья в целом по Российской Федерации в 2006—2023 гг.

Источник: расчеты ИЭГ, по данным Росстата

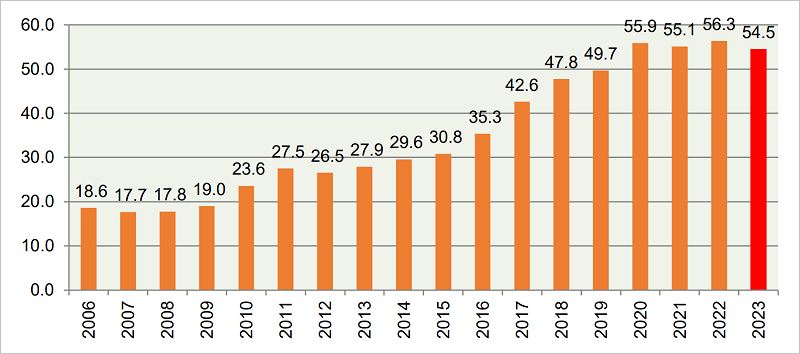

В целом по России в 2023 году приобретение жилья площадью 54 кв. м на семью из 3 человек было доступно 54,5% семей, а в 2006 году этот показатель составлял только 18,6%. Коэффициент доступности жилья (КДЖ) в 2006 году составлял 4,6, в 2019-м был минимальным (3,2) и в 2023-м находился на уровне 3,7.

С 2021 года показатель доступности снижался (КДЖ 3,9 в 2022 году). В 2023-м вновь наблюдалось некоторое повышение доступности, что связано с замедлением темпов роста цен на квартиры относительно темпов роста доходов населения. Но пока КДЖ ниже, чем в 2020 году.

Доля семей, имеющих возможность приобрести квартиру площадью 54 кв. м с помощью собственных и

заемных средств, в целом по Российской Федерации в 2006—2023 гг., %

Источник: расчеты ИЭГ, по данным Росстата и Банка России

Регионами с самым доступным жильем оказались Ямало-Ненецкий АО (здесь можно накопить на квартиру за год), Чечня, Магаданская область, Камчатка, Ханты-Мансийский АО, Тюменская область (менее двух лет). Проще всего купить жилье в Снежногорске Мурманской области (нужны доходы за 0,8 года), в городах Печора (Коми), Кушва (Свердловская область) и Гуково (Ростовская область).

По недоступности лидирует Москва (копить деньги на жилье семья должна 4,9 года), за ней следуют Амурская, Калининградская, Иркутская области, Алтайский край и Санкт-Петербург (везде — более 4 лет).

Вице-президент Фонда «Институт экономики города», эксперт Общественного совета при Минстрое Татьяна Полиди (на фото ниже) отметила закономерность, выявленную в результате исследования: чем ближе к крупным городам и агломерациям, тем жилье менее доступно. Причем, по ее словам, такая закономерность характерна не только для России: рынок жилья отражает возможности трудоустройства, уровень доходов и другие параметры благополучия.

Фото предоставлено пресс-службой ИЭГ

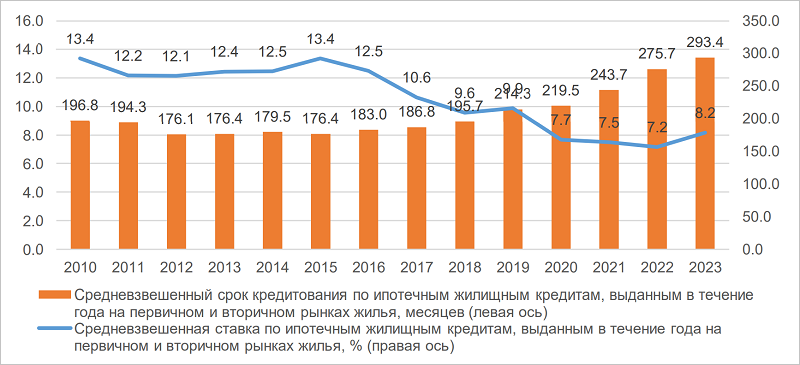

Отдельно эксперты просчитали доступность жилья при использовании ипотеки. Впервые ипотечный кредит стал доступен семьям со средними (а не высокими) доходами в 2016 году и далее, вплоть до 2020 года включительно, доступность ипотечного кредитования повышалась, а начиная с 2021 года — незначительно, но снижалась. Хотя кредит оставался доступен не только для семей со средними доходами, но и для части семей с доходами ниже средних.

Авторы исследования считают, что в дальнейшем доступность жилья и ипотеки будут зависеть прежде всего от макроэкономических показателей инфляции, ключевой ставки ЦБ и роста реальных доходов населения.

Татьяна Полиди подчеркнула, что сегодня при выборе мер поддержки жилищного строительства и рынка жилья в целом особенно важно применять только такие меры, которые не способствуют росту цен.

Динамика средневзвешенного срока кредитования (месяцев) и средневзвешенной ставки (%) по ипотечным

жилищным кредитам, выданным на первичном и вторичном рынках жилья в 2010—2023 гг.

Источник: по данным Банка России

По мнению эксперта, крайне важно в ближайшие годы сделать акцент на развитии различных форм доступного жилья, в которых сегодня существует большая потребность: наемный жилищный фонд социального использования и жилищная кооперация при строительстве многоквартирных домов. Что касается загородного жилья, то требуется существенная поддержка инфраструктурного обеспечения такой застройки.

Профессор Финансового университета при Правительстве РФ Александр Цыганов (на фото ниже) отметил, что доступность жилья имеет свои формулы расчета, и есть коэффициенты, показывающие доступность приобретения с кредитом или только на свои накопления, причем эти показатели могут показывать разные тенденции.

Наиболее доступным и известным способом улучшения жилищных условий для большинства российских семей стало использование льготного ипотечного кредитования. Здесь выводы аналитиков намного сложнее.

Фото: fa.ru

С одной стороны, доступность льготной ипотеки привлекла многих россиян, а возможность увеличения срока кредитования обеспечивала доступность приобретения ипотечной квартиры, но при этом в условиях недостаточного роста предложения росли цены. И в итоге многие показатели доступности стали снижаться.

«После завершения программы льготной ипотеки на новостройки продолжают действовать семейная ипотека, для IT-специалистов, дальневосточная и арктическая ипотека, что в целом существенно повышает доступность приобретения жилья для россиян, удовлетворяющих условиям этих госпрограмм, — полагает Цыганов. — Но все же эти программы не для всех, и уже видно, что количество ипотечных кредитов сократилось, а значит и доступность ипотечного жилья как минимум для жителей крупных городов — тоже».

В этих условиях эксперт предлагает подумать о программах арендного жилья, «субсидированного государством и с возможностью его выкупа арендатором на заранее оговоренных условиях». По мнению Цыганова, «субсидия может позволить использовать арендные платежи для накопления первого взноса, может погасить часть стоимости или снизить ставку до определенного предела или на фиксированную величину, но все это повысит доступность улучшения жилищных условий».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Крупные российские банки вновь повысили ставки по ипотек

Эксперты о продлении льготной IT-ипотеки и ожидаемых результатах

Эксперты рассчитали переплату по ипотеке при рыночной ставке

Эльвира Набиуллина: Доступность жилья повысится, но не стоит ожидать мгновенной подстройки цен

Эксперты подвели итоги реализации программы льготной ипотеки

Эксперты определили города с лучшей экологией, благоустройством и самым доступным жильем

Эксперты о спросе и ценах на новостройки после отмены льготной ипотеки

Для одобрения ипотеки по ставкам от 18% средняя по России зарплата должна быть 77,6 тыс. руб.