Пришло время говорить не о ставках и первоначальном взносе, а о темпе роста просроченной ипотечной задолженности

После отмены льготной программы на новостройки рынок оказался под давлением рекордно высоких ставок. Согласно ряду исследований, теперь жителям мегаполисов для получения кредита на однокомнатную квартиру придется накопить на первоначальный взнос от 53,7% до 77,4% ее стоимости, иначе им будет отказано. «МК» выяснил у экспертов, насколько это соответствует действительности.

Фото: © Сергей Чайко / Фотобанк Лори

Реальность оказалось сложнее строгих научных подходов.

«Де-факто столь высокие первоначальные взносы встречаются крайне редко, — сразу опроверг исследователей управляющий директор Метриум Руслан Сырцов (на фото ниже), уточнив: — Средний показатель по рыночной ипотеке на новостройки сегодня составляет 35%».

Фото предоставлено пресс-службой компании Метриум

По его словам, банки заинтересованы в получении сверхприбыли за счет переплат со стороны клиентов, поэтому проблем с первоначальным взносом нет.

«Статистика говорит о том, что размер взноса в 80% — весьма редкое событие и уж точно не массовое», — подтвердила член комитета Российской гильдии риэлторов (РГР) по ипотеке Ирина Киселева (на фото ниже).

Фото из архива И. Киселевой

Более существенное заградительное влияние оказывают ставки по рыночным жилищным кредитам. «Высокий процент по банковским вкладам при нынешней ключевой ставке ЦБ отправил ипотеку в нокдаун», — образно выразилась эксперт.

Минимальный первоначальный взнос по рыночным программам составляет 20%, но банки могут одобрить заявки со взносом в 50% и выше, сообщил партнер Prime Life Development Денис Коноваленко (на фото ниже).

Фото: primelifedevelopment.ru

По его мнению, основной покупатель жилья на таких условиях — это либо топ-менеджеры и собственники прозрачного бизнеса, либо, те, кто уже имел сбережения на вкладах или продал другое жилье.

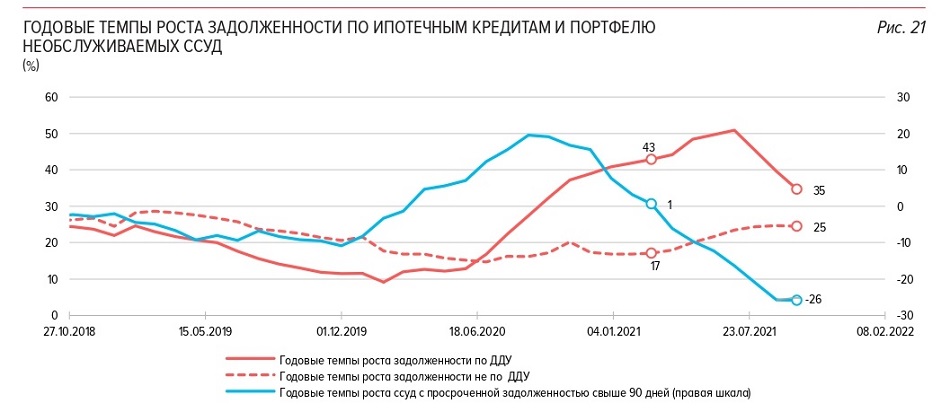

Руководитель Аналитического центра IRN.RU Олег Репченко (на фото ниже) вообще считает, что пришло время говорить не о ставках и первоначальном взносе, а о темпе роста просроченной ипотечной задолженности.

Фото: IRN.RU

По информации «Долгового консультанта», данный индикатор в 2024 году по сравнению с 2023-м увеличился на 57%.

Скорее всего, рост «просрочки» будет происходить и дальше, что обернется серьезной проблемой на горизонте года-двух. Как раз к тому времени завершатся льготные периоды по субсидируемой застройщиками ипотеке, и людям придется переходить на большие платежи.

«А возможности рефинансировать кредит под низкий процент может и не быть, поскольку ключевая ставка, по прогнозу ЦБ, опустится ниже 10% только в 2027 году», — предупредил Олег Репченко.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперт: объем просроченной ипотеки в России за 2024 год увеличился на 57%, до 108 млрд руб.

Эксперты: в Петербургском регионе растут просрочки по ипотечным платежам

Эксперты: переплата по рыночной ипотеке в России за год выросла в два с половиной раза

Сбер в очередной раз повысил ставки по ипотеке

Эксперты: 59% россиян недовольны ставками по жилищным кредитам

Эксперты: банкам сейчас важнее не привлекательные ставки по ипотеке, а собственная доходность

Эксперты: средний размер первоначального взноса по ипотеке в Банке ДОМ.РФ увеличился до 37%

Эксперты: сколько лет нужно копить на первоначальный взнос по ипотеке