Эксперты: рынок ипотеки в России находится в состоянии неопределенности

Тем не менее, по итогам сентября он показал уверенный рост как в масштабах месяца, так и года, отмечается в очередном исследовании компании Frank RG.

Фото: www.rusanalitic.ru

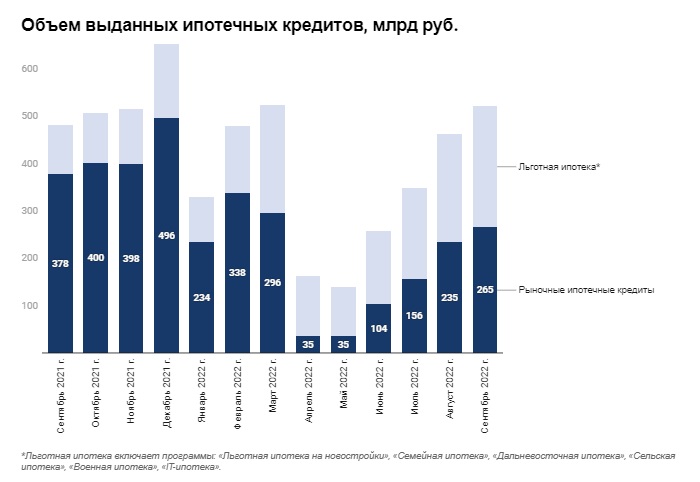

Авторы исследования обратили внимание на то, что в сентябре этого года российский рынок ипотеки продолжил восстанавливаться после резкого снижения выдач в марте-апреле 2022 года, обусловленного началом военной спецоперации и внешнего санкционного давления.

Источник: Frank RG, данные банков, ДОМ.РФ

По итогам сентября российские банки выдали 137 тыс. кредитов на сумму 521 млрд руб. (+13% к августу, +8% к сентябрю 2021 года), подсчитали аналитики Frank RG.

С начала года, по их оценке, было оформлено 891 тыс. договоров ИЖК на сумму 3,2 трлн руб. (-25% относительно аналогичного периода 2021 года).

В целом же объем ипотечного портфеля банков по состоянию на 1 октября достиг отметки 13,9 трлн руб. (+19% за год).

Источник: Frank RG, данные банков, ДОМ.РФ

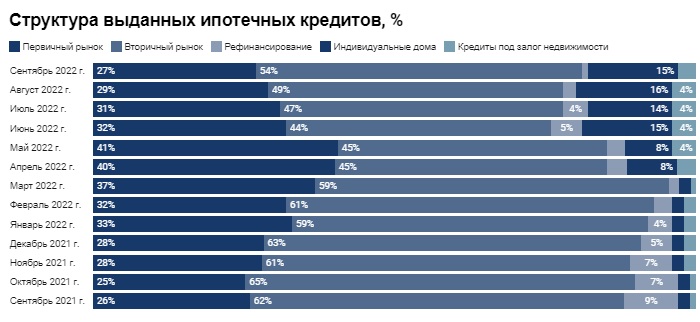

В исследовании также подробно отражена структура рынка ИЖК в сентябре текущего года:

• 63% от всей выданной за месяц ипотеки составили выдачи по собственным программам банков;

• 37% — выдачи в рамках льготных госпрограмм субсидирования ставки ИЖК;

• более половины кредитов (54%) было выдано на покупку готового жилья на вторичном рынке;

• 27% — на жилье в новостройках;

• 15% — индивидуальное жилищное строительство (ИЖС);

• доля рефинансирования составила 1%;

• доля одобренных банками заявок на ипотеку вне льготных госпрограмм — 63%, в рамках льготных госпрограмм — 70%.

Фото: www.vedomosti.ru

Комментируя эти показатели, аналитики Frank RG отметили следующую тенденцию: сентябрь стал первым месяцем после весеннего провала, когда доля ипотеки на вторичном рынке в структуре выдач вернулась к отметке выше 50% (на волне реанимации традиционно более высокого спроса на вторичное жилье).

Источник: Frank RG, данные банков, ДОМ.РФ

В сентябре средневзвешенные рыночные ставки по ипотеке практически не изменились и составили 10,03—10,17%, зафиксировано в исследовании. Его авторы также обращают внимание на тот факт, что сентябрьское снижение ключевой ставки ЦБ практически не повлекло снижения ипотечных ставок банками.

«Наоборот, четыре из 20-ти крупнейших банков страны повысили ставки ИЖК в конце сентября на 0,1—1,6 процентных пункта (п.п.), а в начале октября еще несколько банков повысили ставки по рыночным программам на 0,5-1 п.п.», — подчеркивают аналитики.

Фото: www.neprizyvnoi.ru

Такое парадоксальное, на первый взгляд, подорожание рыночной ипотеки (вне льготных госпрограмм) они объяснили, в частности, рисками частичной мобилизации, объявление которой в третьей декаде сентября повлекло установление властями ряда ипотечных преференций для мобилизованных граждан РФ и членов их семей.

По мнению авторов исследования, впредь банки могут весьма осторожно подходить вопросу кредитованию мужчин до 35 лет из-за потенциального риска невозврата кредита.

Фото: www.vk.com

В целом по итогам минувшего месяца возможно снижение объемов розничного кредитования, поскольку в октябре рынок ипотеки находился в состоянии неопределенности, полагает проектный лидер Frank RG Ольга Филиппова (на фото).

Именно по итогам октября станут видны первые итоги частичной мобилизации, которая уже понизила спрос на ипотеку, подчеркнула эксперт.

Фото: www.docflow.ru

Другие публикации по теме:

ЦБ: ставка ипотеки для долевого строительства в сентябре снизилась до 3,49% (графики)

Ипотека в США стала дороже российской льготной

Эксперты: объем ИЖК достиг 415 млрд руб. и приблизился к рекордным показателям начала года

Эксперты: в первой декаде октября средняя ставка ИЖК в России выросла до 10,5%

ЦБ: Средняя ставка и объем ИЖК в РФ по итогам мая достигли рекордного минимума

Эксперты: за месяц объем выдачи ипотеки упал почти на 70%

Эксперты: стоимость ипотеки в России достигла максимума с 2015 года — 13,2%

Эксперты: выдача ипотеки в 2022 году снизится на 30%