Эксперты: рынок МКД нуждается в разработке стандартов реализации элементов умного дома на стадии эксплуатации

На конференции «Цифровизация в девелопменте. Стадия "Эксплуатация". Умный многоквартирный дом», которая проходит 15 сентября в Москве, представлено совместное исследование ЕРЗ.РФ и Лаборатории цифровизации жилья по рынку «умных новостроек».

Фото: www.specserver.com

Рынок многоквартирных домов (МКД) России готов к внедрению комплексных цифровых решений. При этом необходима разработка юридических и фактических стандартов реализации для стадии эксплуатации, поскольку на сегодняшний день они отсутствуют.

К такому выводу пришли эксперты портала ЕРЗ.РФ и Лаборатории цифровизации жилья по итогам совместного исследования.

Источник ЕРЗ.РФ

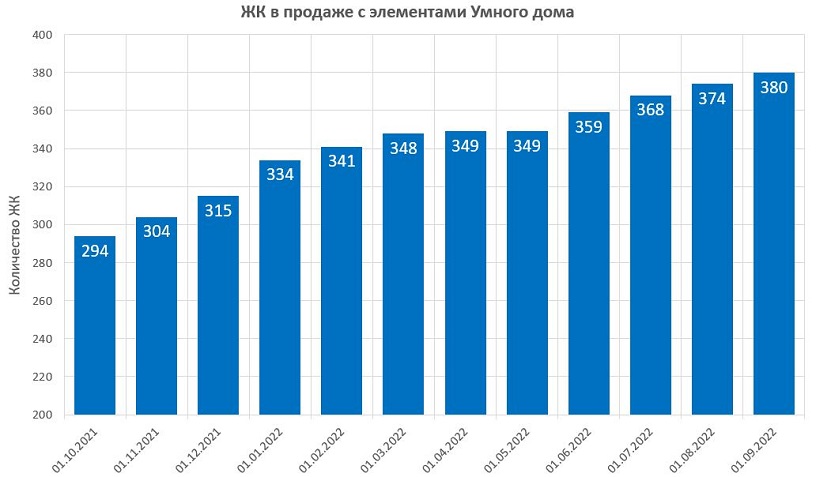

По данным ЕРЗ.РФ, В России на 1 сентября 2022 года строится 3,8 тыс. жилых комплексов, из них 10% (380) возводится с внедрением элементов умного дома.

При этом, по оценкам Лаборатории цифровизации жилья, полностью укомплектованы элементами умного дома только порядка 1% домов (сданных и строящихся).

«Портал ЕРЗ.РФ уже почти год присваивает новостройкам России классы умного дома. За это время в реестр включено 105 жилых комплексов. Мы проверяем достаточно большой массив информации о том, какие умные функции реализуются в новостройке, с помощью какого оборудования и программного обеспечения», — рассказал руководитель портала ЕРЗ.РФ и аппарата НОЗА Кирилл Холопик (на фото).

По его словам, это позволяет в динамике видеть, где концентрируется основной спрос на функционал умного дома. По наблюдениям экспертов портала ЕРЗ.РФ, в последние месяцы наблюдается рост потребности граждан в умных технологиях обеспечения безопасности проживания.

Фото: www.hsto.org

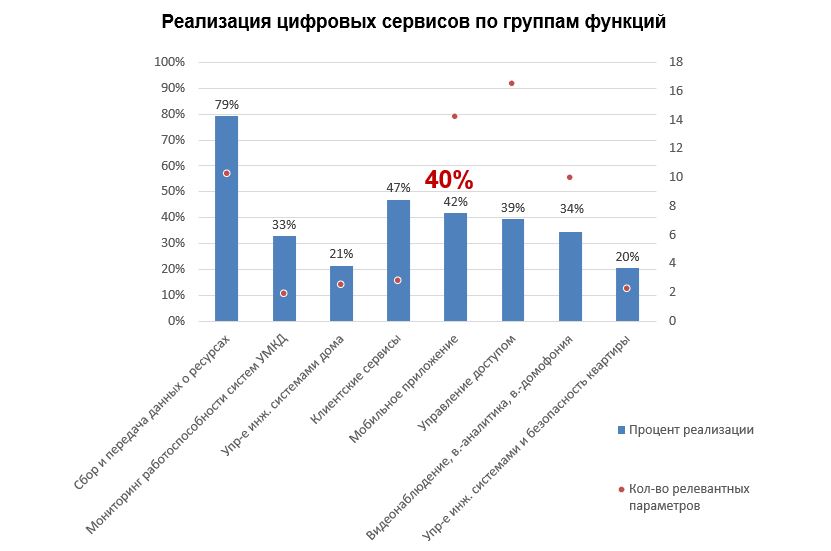

В рамках исследования проанализировано более 200 технологических решений, в числе которых IoT-системы, приборы учета и т.д. Они выделены в восемь основных групп по функциональному назначению: сбор и передача данных о потреблении ресурсов, мониторинг работоспособности систем умного МКД, управление инженерными системами дома, жилого комплекса и др.

Рынок последовательно улучшает качество их реализации, особенно крупные застройщики, действующие итеративно от объекта к объекту. Решения в группах параметров в среднем реализуются девелоперами на 40%.

Источник ЕРЗ.РФ

Наиболее распространены в умных домах автоматизированный поквартирный сбор и передача данных о потреблении ресурсов. Это самая понятная функция для жильцов, которая повышает прозрачность платежей. Кроме того, в этой сфере уже частично действуют правила государственного регулирования.

Также чаще всего встречается клиентский сервис и мобильное приложение. Функционал популярен среди жильцов, его внедрение сравнительно просто, а на рынке уже представлено большое количество цифровых решений. В наименьшей степени реализована интеграция управления и эксплуатации домов с системами управляющих компаний.

«40% реализации функционала — высокий результат для проектов, большинство из которых относятся к классу D и Е. Вместе с тем, рынок умных домов имеет большой потенциал», — считает генеральный директор Лаборатории цифровизации жилья Кирилл Захарин (на фото).

Он отметил, что главным критерием оценки эффективности цифровизации должен выступать не факт наличия цифровых устройств и систем, а их востребованность жильцами и применение во время управления и эксплуатации жилых домов.

Поэтому, по мнению Захарина, важно уделить внимание проработке «пользовательских сценариев» для решения жизненных ситуаций жильцов цифровых домов.

Фото: www.spbit.ru

Основным барьером для масштабного внедрения и развития элементов умного дома является необходимость «посмотреть за горизонт»: после сдачи дома в эксплуатацию, когда важно учесть совокупность жизненных сценариев, ситуаций, процессов управляющих компаний, которые можно и нужно реализовать.

Зачастую, внедряя цифровые решения, застройщик не учитывает, сможет ли УК их эксплуатировать и будет ли это удобно жильцам.

Фото: www.furnishhome.ru

По мнению экспертов, наибольшим спросом среди покупателей будут те дома, в которых застройщики реализуют сквозной end-to-end процесс (приборы и устройства, способы, стандарты и протоколы передачи данных, платформы обработки и передачи в прикладные системы УК и интерфейсы резидентов).

Также девелоперам следует предусмотреть разработку коробочных комплексных решений от единого поставщика или устоявшихся партнеров, своевременно привлекать УК и экспертов для учета всех аспектов, вплоть до тарифа на обслуживание.

Материалы исследования будут опубликованы на портале ЕРЗ.РФ в разделе Фотоотчеты.

Фото: www.rospromsvet.ru

СПРАВКА

Портал ЕРЗ.РФ и Лаборатория цифровизации жилья проанализировали 100 домов от 39 девелоперских компаний из 34 регионов России, которые включены в реестр умных новостроек. В подготовке исследования также участвовали эксперты от ИТ-компаний и девелоперов. Большинство умных домов получило класс D — 36% и класс E — 49%.

Другие публикации по теме:

Эксперты: необходимо добиться слаженной цифровизации строительной отрасли на всех этапах

Минстрой России: цифровизация стройотрасли позволит выполнять цели нацпроектов по вводу жилья