Эксперты: траты россиян на обслуживание ипотечных кредитов вместо одной трети будут стоить половину семейного бюджета

Это случится сразу после того, как прекратит действовать госпрограмма субсидированной льготной ипотеки под 7%, рассчитали в ходе совместного исследования рынка ИЖК специалисты ЦИАН и платформы онлайн-рекрутинга hh.ru.

Фото: www.ipotekaved.ru

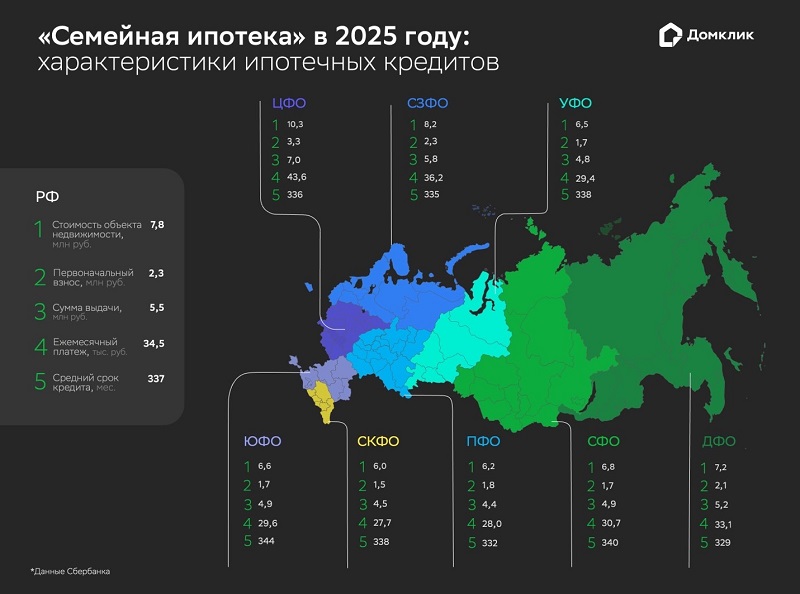

В основу расчетов легли данные hh.ru по средним предлагаемым зарплатам по состоянию на октябрь этого года в 25 крупных российских городах (такова выборка исследования).

Для расчета ипотечной нагрузки на средний семейный бюджет ЦИАН взял за основу среднюю стоимость квартиры площадью 54 кв. м в новостройке и условия госпрограммы льготной ипотеки, ориентированной, как известно, на возводимые многоквартирные дома и сектор ИЖС.

Фото: www.in-news.ru

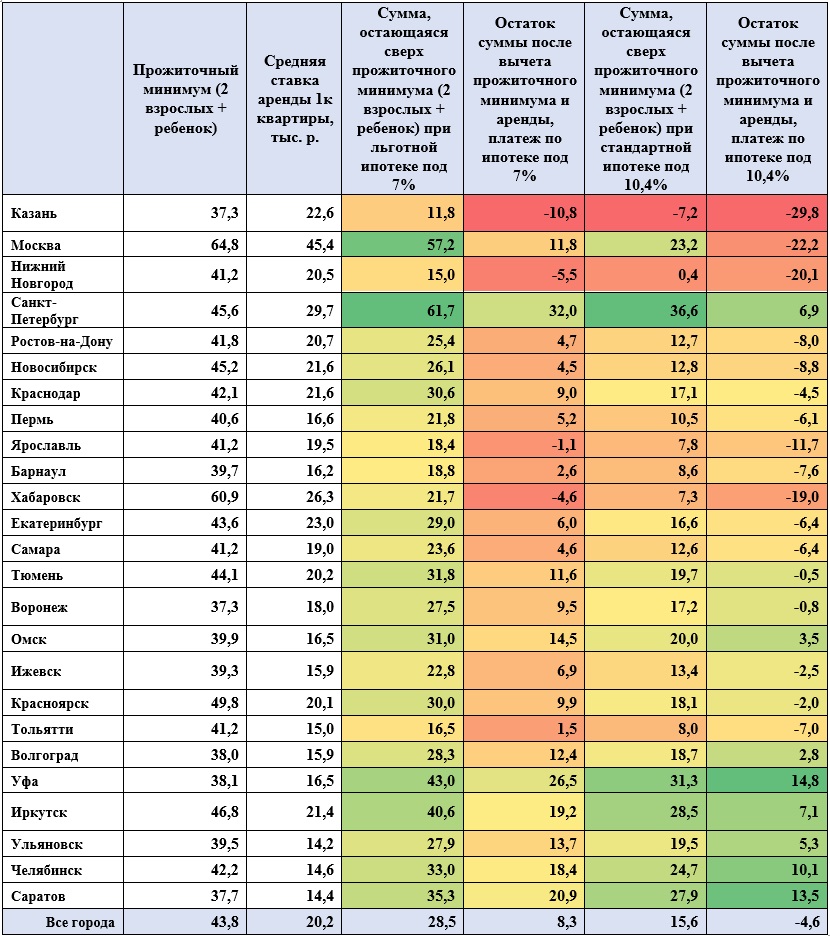

Аналитики (любезно предоставившие результаты исследования порталу ЕРЗ.РФ, см. таблицу ниже) напоминают, что срок действия данной госпрограммы, запущенной весной 2020 года с целью поддержки рынка жилья в период кризиса, заканчивается 31 декабря 2022 года.

Решение о ее продлении на правительственном уровне до сих пор не принято. При этом Минфин не видит причин для такой пролонгации, хотя парламентарии и застройщики на этом настаивают.

Источник: ЦИАН

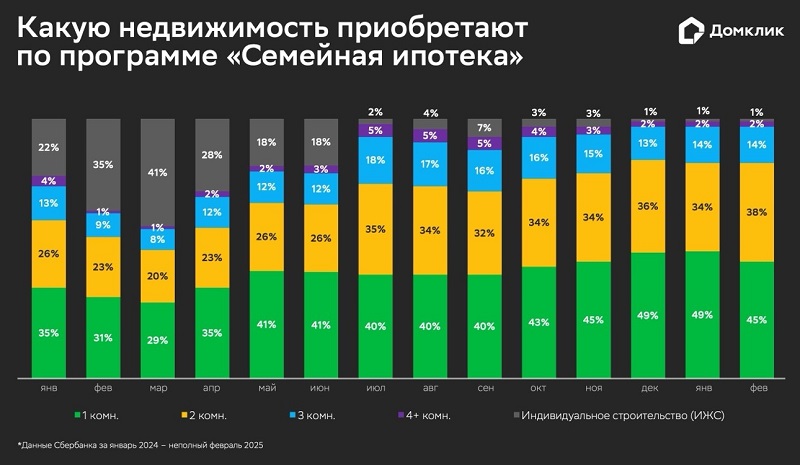

Основные выводы исследования таковы:

• сегодня треть семейного дохода российского заемщика (взявшего кредит по условиям госпрограммы) уходят на выплату этого кредита; самая большая финансовая нагрузка (более 40%) — в Казани, Москве, Нижнем Новгороде и Санкт-Петербурге, минимальная (до четверти дохода) — в Саратове и Челябинске;

• после планового завершения госпрограммы льготной ипотеки покупатели жилья в новостройках могут рассчитывать на рыночные (не субсидируемые государством) ставки ИЖК на уровне 10,5—11% годовых;

• если сегодня в 25 крупных российских городах по льготной ипотеке семья в среднем отдает около 39 тыс. руб., то при прекращении данной меры господдержки платеж составит почти половину (47%) семейного дохода и вырастет на треть — до 52 тыс. руб.;

Фото: www.gazetaingush.ru

• если сегодня cверх прожиточного минимума при льготной ипотеке у средней российской семьи остается 28,5 тыс. руб., то после окончания этой меры господдержки сумма снизится почти в два раза — до 15,6 тыс. руб. (в Казани среднего дохода не хватит, чтобы платить «стандартную ипотеку», а в Нижнем Новгороде семья должна будет жить на прожиточный минимум, чтобы обслуживать кредит на стандартных ставках);

• c ростом ипотечных ставок на новостройки покупатели перейдут на вторичный рынок: среднего дохода семьи не хватит на аренду на период строительства дома в 17 из 25 крупных городов РФ.

Следствием всех вышеперечисленных факторов станет снижение спроса на новостройки примерно на треть, что «простимулирует девелоперов предлагать скидки и снижать средние цены сделок до 8—10% от сегодняшних уровней», прогнозирует руководитель Центра ЦИАН.Аналитика Алексей Попов (на фото выше).

Фото: www.hr-portal.ru

Директор департамента аналитических бизнес-решений и руководитель сервиса Банк данных заработных плат hh.ru Наталья Данина (на фото) заметила, что даже в случае продления госпрограммы льготной ипотеки за пределы 2023 года от нее уже не будет прежнего эффекта (в смысле экономии средств заемщика), поскольку ЦБ прогнозирует рост инфляции по итогам текущего года — на 13,2%, а реальный рост предлагаемых зарплат за год — лишь на 6%.

Другие публикации по теме:

Эксперты: строительство лидирует среди отраслей по приросту фактических зарплат

Эксперты: в октябре падение спроса на столичные новостройки достигло годового антирекорда