Эксперты: в 2021 году девелоперская активность в Москве значительно снизилась

В 2022 году аналитики компании Метриум прогнозируют снижение платежеспособного спроса и подорожание московского «квадрата» на 8—10%.

Фото: www.rbk.ri

Согласно данным проведенного исследования, по итогам 2021 года на столичном рынке новостроек массового сегмента в реализации находились 89 жилых комплексов на 14 995 квартир суммарной площадью 742,6 тыс. кв. м. По числу экспонируемых лотов объем предложения относительно декабря 2020 года увеличился на 6,1%, а продаваемая площадь уменьшилась на 7,1%.

Аналитики Метриум также зафиксировали заметное снижение девелоперской активности по сравнению с 2020 годом: тогда на рынок вышли 29 новых проектов, тогда как в 2021 году всего 17 новинок в указанном сегменте (-41,4%).

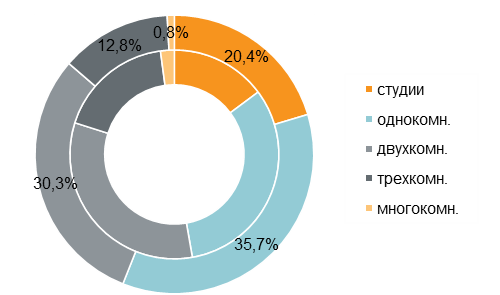

Структура предложения по типу квартир (внешний круг — декабрь 2021 г., внутренний круг — декабрь 2020 г.), количество квартир

Источник: Метриум

В структуре предложения по типу квартир по-прежнему большинство лотов (почти две трети) пришлось на 1-комнатные и 2-комнатные квартиры. За год наметилась тенденция наращивания доли компактных лотов-студий в экспозиции — до 20,4% от объема предложения (+5,6 п.п. к декабрю 2020 года).

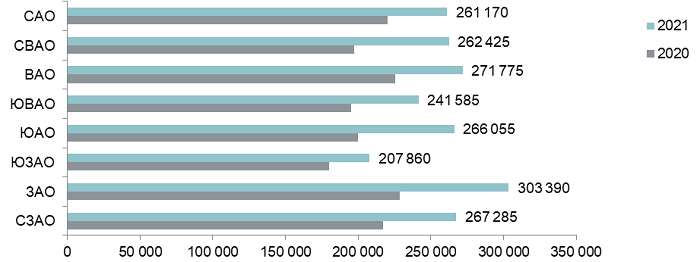

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м

Источник: Метриум

Авторы исследования подсчитали, что средняя цена 1 кв. м на столичном рынке новостроек массового сегмента по итогам 2021 года составила 263,18 тыс. руб. (+0,8% за месяц, +2,6% за квартал, +7,6% за полгода, +26,8% за год).

Средняя цена квартиры в указанном сегменте — 12,84 млн руб. (+0,1%, −0,1%, +0,9%, +12,8%, соответственно).

При этом средняя площадь экспонируемой квартиры уменьшилась за год на 6 кв. м — с 54,9 до 48,9 кв. м (-11%).

Фото: www.yandex.ru

По мнению управляющего партнера компании Метриум Надежды Коркка (на фото), в этом году инфляция и рост себестоимости будут вынуждать застройщиков идти на повышение цен, которое может быть даже не подкреплено активностью покупателей на рынке.

«Риски дальнейшего усиления инфляции и удорожания строительства сохраняются из-за разрыва производственных и логистических цепочек, обусловленного глобальными коронавирусными ограничениями», — пояснила своей прогноз эксперт.

Фото: www.in-news.ru

Коркка также предположила, что общий тренд на снижение доходов населения будет способствовать падению платежеспособного спроса на столичное жилье, из чего вытекает необходимость продолжения субсидирования ипотеки со стороны государства.

«На наш взгляд, потребность отрасли к возврату государственной программы льготного ипотечного кредитования для всех участников процесса — государства, застройщиков, покупателей — станет очевидна к середине 2022 года», — отметила аналитик.

Фото: www.storm24.media

«Условия этой программы и размер ипотечной ставки, скорее всего, будут учитывать соотношение спроса и предложения, а уровень ставки будет не менее 8%», — уточнила она.

Но даже при условии принятия мер по стимулированию спроса со стороны государства количество сделок на первичном рынке Московского региона окажется на 10—15% ниже аналогичного показателя 2021 года, а цена «квадрата» по итогам 2022 года вырастет на 8—10%, полагает эксперт.

Другие публикации по теме:

Прогноз экспертов: Через год спрос на ипотеку упадет на 20%, а цены на новостройки вырастут на 10%

Эксперты: осенью рынок новостроек Москвы пополнили 26 новых ЖК

Эксперты: снижение цен на столичном рынке массовых новостроек пока тенденцией назвать нельзя

Эксперты: столичное жилье продолжает дорожать и уменьшаться в размерах

Эксперты: В III квартале спрос на столичные новостройки упал почти на 15%, но цены продолжили расти

Эксперты: в Москве замедлились темпы роста цен на жилье в новостройках массового сегмента

Эксперты: столичный «квадрат» за год подорожал на треть, и дешеветь пока не собирается

Эксперты: за год столичное жилье заметно подорожало, а среди покупателей выросла доля ипотечников