В новом году ведущие застройщики Московского региона удержали лидерство по продажам жилья в своих проектах

Интернет-сервис bnMAP.pro подготовил развернутый отчет о структуре и динамике спроса на первичное жилье в Москве и Подмосковье. Он включает актуализированные итоги декабря 2024 года по дате подписания договора, а также текущие и прогнозные значения на январь 2025-го.

Фото: bnmap.pro

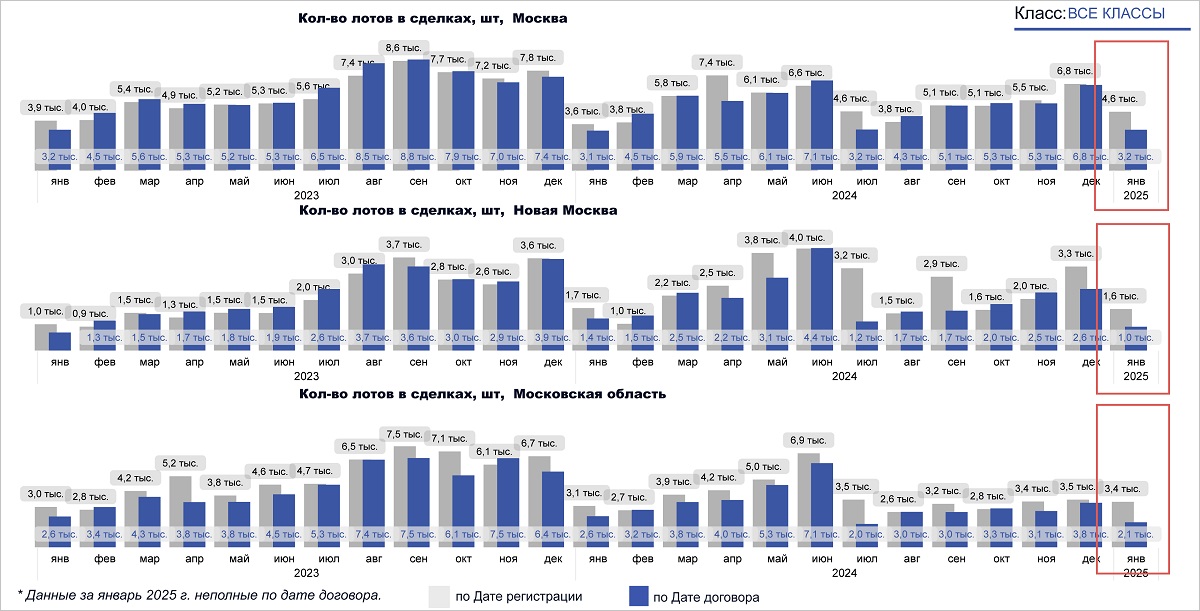

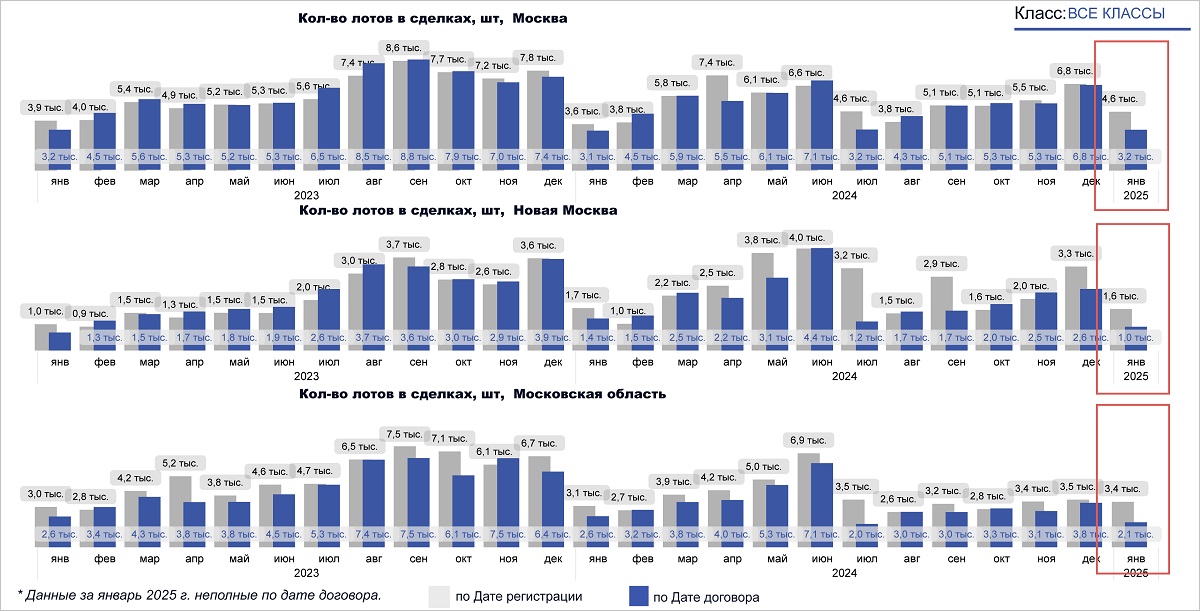

Согласно расчетам аналитиков, в прошлом месяце в старых границах столицы было зарегистрировано 3,2 тыс. договоров купли-продажи жилой недвижимости.

Сравнение количества лотов в сделках по датам договора и регистрации в динамике, 2023—2025 годы

Источник: bnMAP.pro

В Троицком и Новомосковском административных округах реализовано 1,0 тыс. лотов, в Московской области — 2,1 тыс.

Эксперты ожидают, что реальный спрос в «старой» Москве составит 5,0 тыс. сделок (-26,5% за месяц), в Новой — 1,6 тыс. (-38,5%), в Подмосковье — 3,3 тыс. (-13,2%).

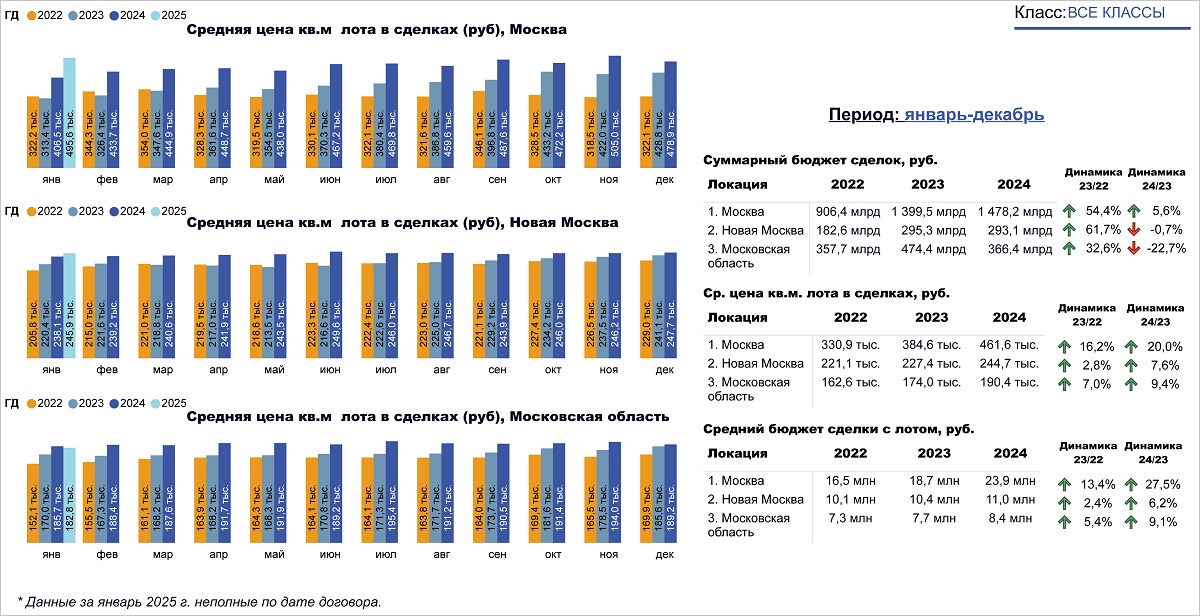

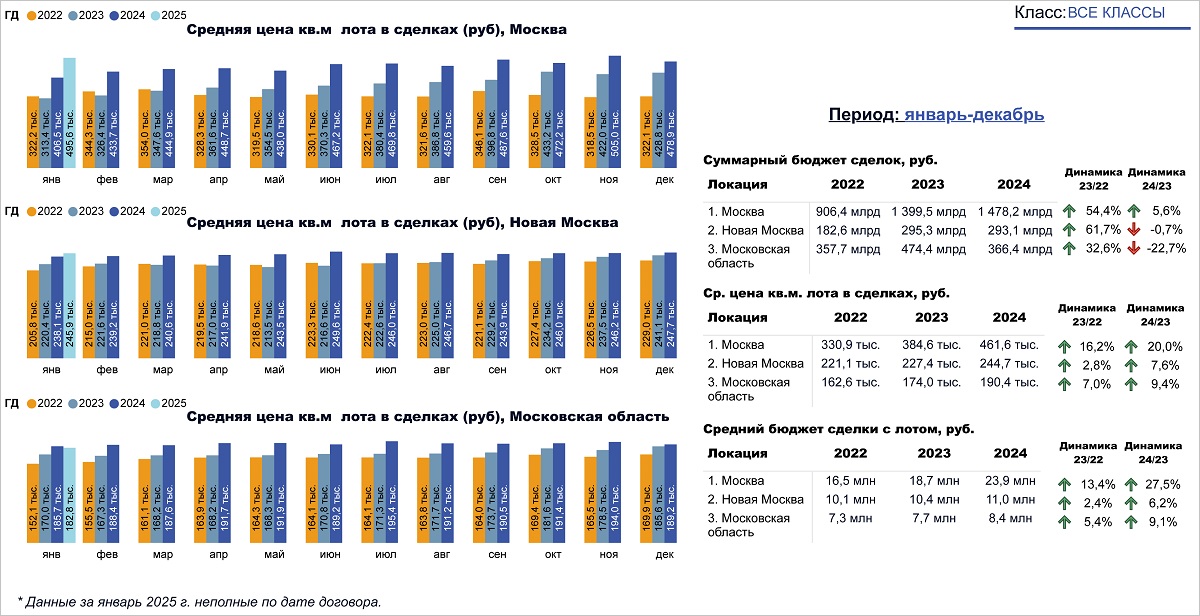

Динамика ценообразования лотов в сделках, 2022—2025 годы

Источник: bnMAP.pro

В январе, по оценке специалистов, средняя стоимость 1 кв. м в старых границах столицы выросла на 3,5%, до 495,8 тыс. руб. В ТиНАО она снизилась на 0,7%, до 250,6 тыс. руб., а в Московской области уменьшилась на 3,4%, до 182,8 тыс. руб.

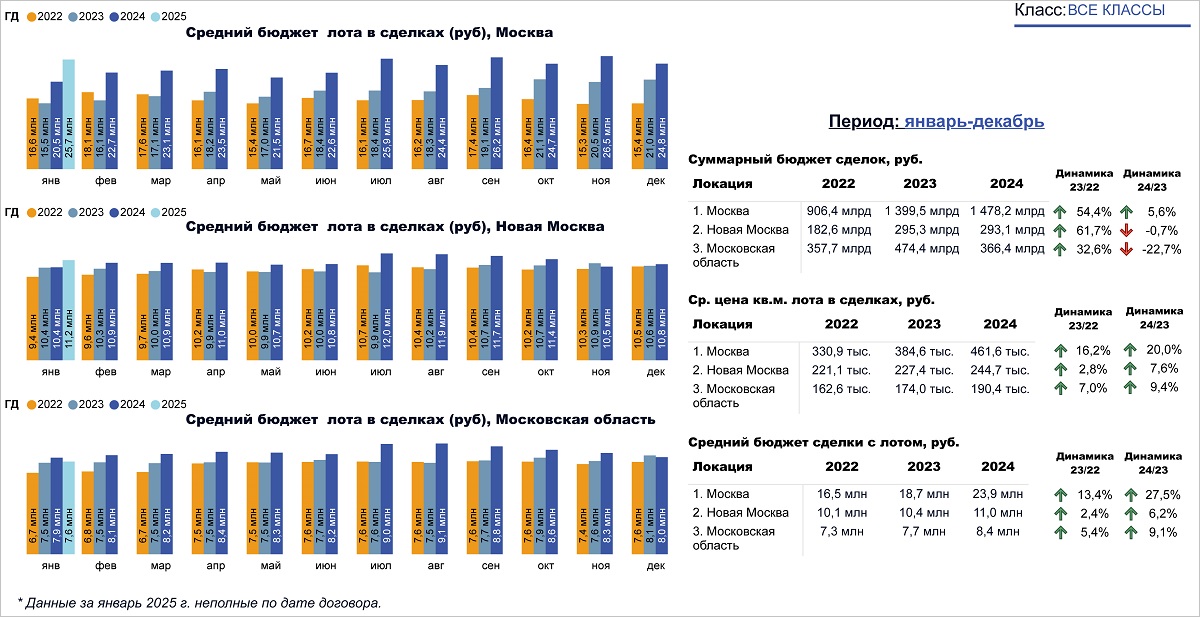

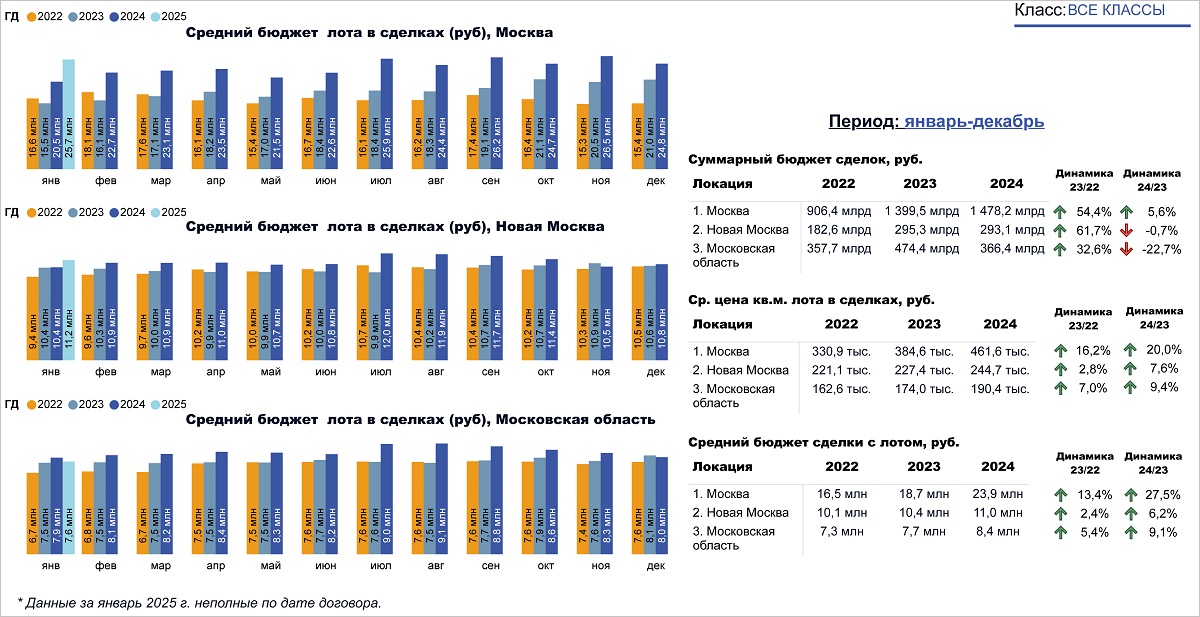

Динамика ценообразования лотов в сделках, 2022—2025 годы

Источник: bnMAP.pro

По сравнению с декабрем средний бюджет лота увеличился в Белокаменной (+3,6%, до 25,7 млн руб.), Новой Москве, (+3,7%, до 11,2 млн руб.) и упал в Подмосковье (-5,0%, до 7,6 млн руб.)

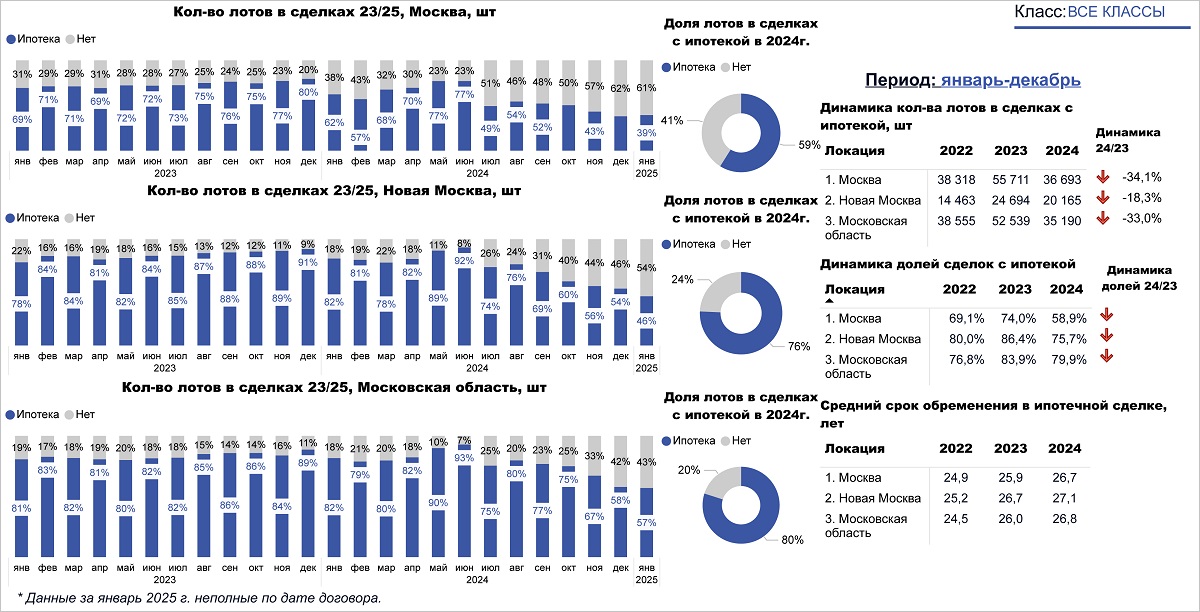

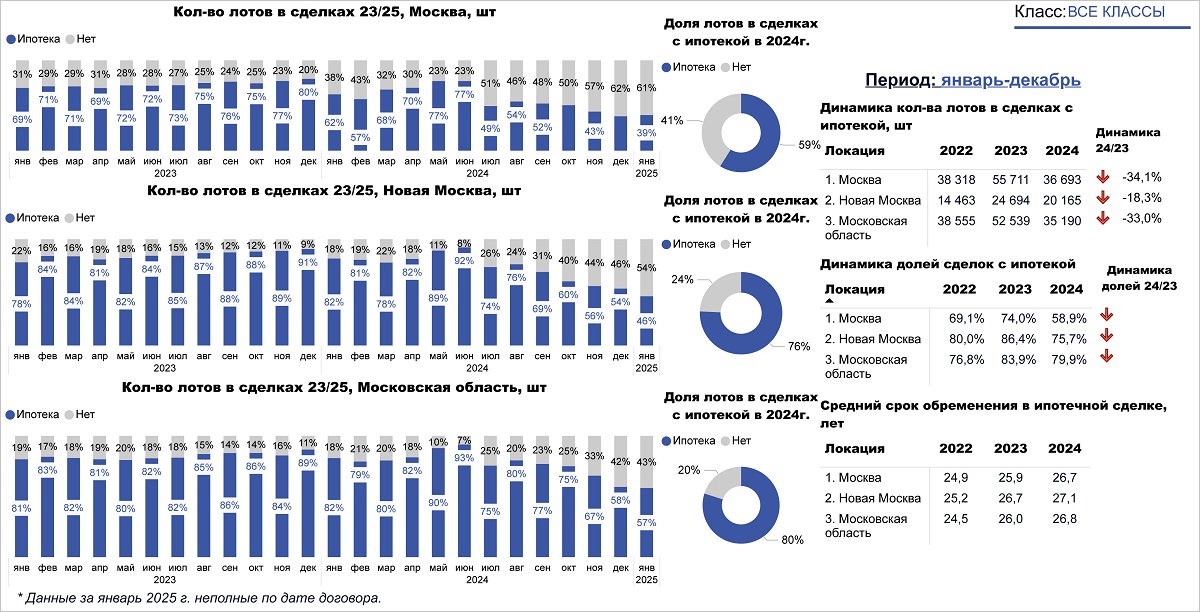

Динамика по количеству лотов в сделках с ипотекой, 2022—2025 годы

Источник: bnMAP.pro

По предварительным данным, доля сделок с ипотекой в январе в «старой» Москве составила 39% (+1 п. п. за месяц), в ТиНАО — 46% (-8 п. п.), в области — 57% (-1 п. п.).

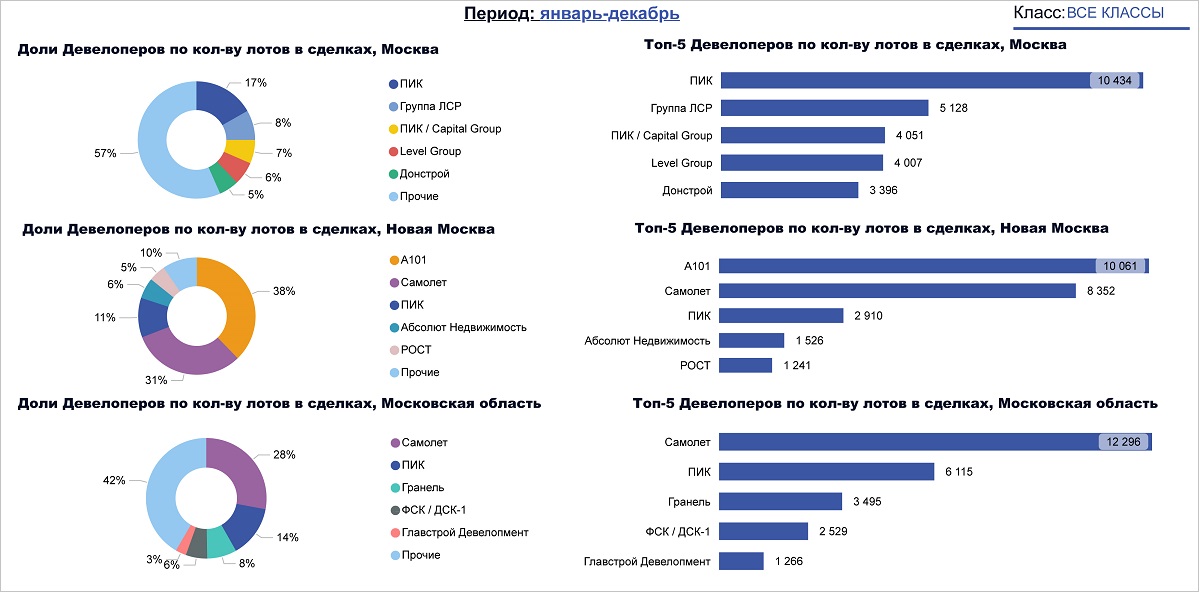

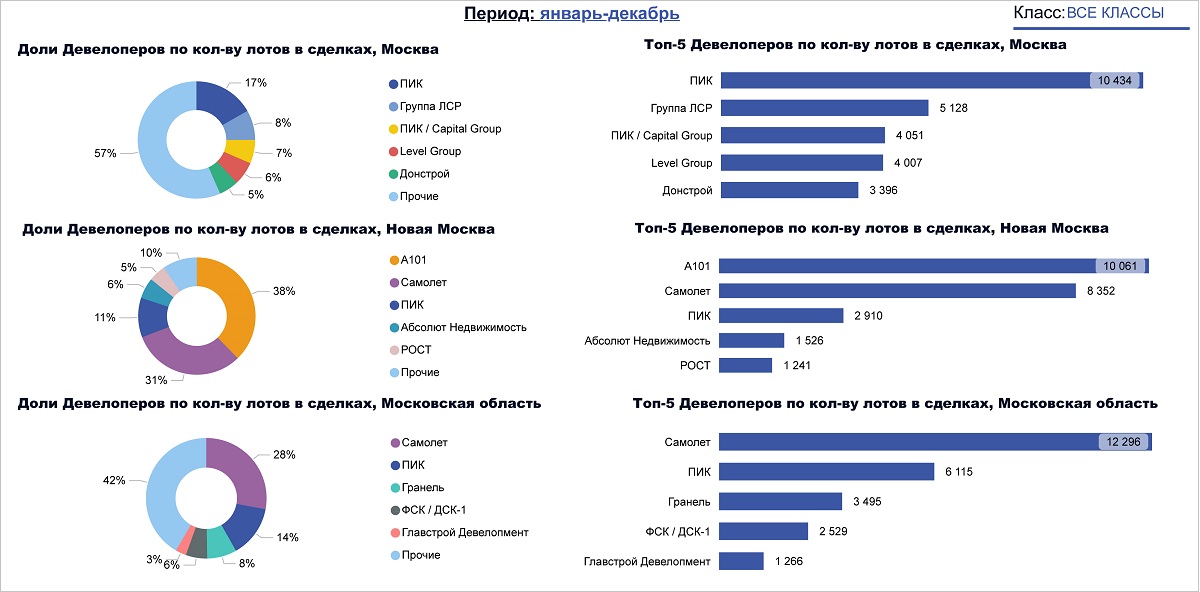

Структура девелоперов — лидеров по количеству лотов в сделках, 2024 год

Источник: bnMAP.pro

В подготовленном bnMAP.pro рейтинге застройщиков первые места по количеству продаж заняли в своих локациях ПИК, ГК А101 и ГК Самолет. Эти же компании были лидерами и в декабре.

Структура проектов — лидеров по количеству лотов в сделках, 2024 год

Источник: bnMAP.pro

В первую тройку самых продаваемых проектов вошли ЖК Остров, ЖК Скандинавия и ЖК Пригород Лесное, здесь также без изменений.

Кроме того, аналитики определили показатели структуры, динамику проектных объемов и расчетный срок реализации остатков.

Подробно с их отчетом можно ознакомиться здесь.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: застройщики надеются, что ключевая ставка ЦБ, возможно, вышла на плато

Определены самые популярные у покупателей новостроек районы Москвы

В «старой» Москве в IV квартале наибольшим спросом пользовались проекты ПИК

В 2024 году Москва осталась лидером по дороговизне новостроек и доходам девелоперов

Площадь квартир в столичных новостройках снижается

Дорогие новостройки Москвы в январе подорожали еще больше

Эксперты: в каких районах Москвы в январе подешевели новостройки

Эксперты: максимальная доля ипотечных сделок зафиксирована в Краснодаре, минимальная — в Москве

Эксперты: в Новой Москве большинство квартир в новостройках готовы к сдаче