В обсуждение на портале ЕРЗ перспектив перехода от долевого строительства жилья к проектному финансированию включаются все новые эксперты. Сегодня своими мыслями делится заместитель генерального директора MR Group (10-е место в ТОП застройщиков г. Москвы по объему текущего строительства), председатель комитета по законодательству Клуба инвесторов Москвы, к.ю.н. Андрей КИРСАНОВ.

— Андрей Романович, в настоящее время идет обсуждение перспектив перехода к проектному финансированию жилищного строительства. Что бы застройщики хотели получить от проектного финансирования? В чем, на Ваш взгляд, главные плюсы механизма проектного финансирования, и каковы его минусы (если таковые есть)?

— Застройщики хотят иметь возможность привлекать денежные средства с минимальными для них накладными расходами. Таким источником финансирования сегодня являются денежные средства участников долевого строительства, но привлечь их застройщики могут только после получения разрешения на строительство. Финансирование инвестиционно-строительного проекта до этого момента возможно только за счет собственных или заемных средств.

К настоящему времени сложился оптимальный подход к организации финансирования жилищного строительства: кредиты и займы до получения разрешения на строительство, а после этого — возможность привлечения средств участников долевого строительства.

Плюсом проектного финансирования является наличие одного профессионального кредитора — банка, минусом — высокие кредитные ставки в настоящее время. В свою очередь плюсом привлечения денежных средств участников долевого строительства являются доступные для застройщика финансовые ресурсы, минусом — наличие большого количества непрофессиональных инвесторов с повышенными требованиями по срокам и качеству строительства, а также жесткий контроль со стороны уполномоченного органа субъекта Российской Федерации.

Сочетание этих двух механизмов в настоящее время позволяет обеспечивать высокие темпы жилищного строительства в России.

— Удастся ли при переходе на стопроцентное проектное финансирование заместить выпадающие объемы средств (сейчас «долевка» в России дает 3,5 трлн руб., из них около 1 трлн приходится на Москву) и если да, то откуда возьмутся эти деньги?

— При переходе на стопроцентное кредитование строительства возмещение выпадающих объемов финансирования станет решающим фактором для снижения объемов жилищного строительства и, несложно предвидеть, рост цен на квартиры.

По моим оценкам, в сложившихся экономических условиях это приведет к снижению покупательского спроса, сокращению рабочих мест в отрасли и поставит под сомнение выполнение одного из самых важных майских указов Президента России.

— Напомните читателям, о каком указе идет речь?

— Речь идет об Указе Президента Российской Федерации от 7 мая 2012 года №600 «О мерах по обеспечению граждан Российской Федерации доступным и комфортным жильем и повышению качества жилищно-коммунальных услуг». В нем поставлена триединая задача: создание для граждан России возможности улучшения жилищных условий не реже одного раза в 15 лет, снижение стоимости одного квадратного метра жилья на 20% путем увеличения объема ввода в эксплуатацию жилья экономического класса, предоставление доступного и комфортного жилья 60% российских семей, которые желают улучшить свои жилищные условия.

— Что надо сделать, чтобы подготовить российское девелоперское сообщество к переходу на проектное финансирование?

— Надо снизить кредитные ставки до такого уровня, который позволит безболезненно заменить средства дольщиков, используемые для строительства, банковскими кредитами.

Вообще говоря, девелоперское сообщество заинтересовано в законодательном установлении долгосрочных правил и стабильных условий доступного кредитования. Весьма проблематично строить финансовые модели инвестиционно-строительных проектов, реализуемых на протяжении нескольких лет, особенно если речь идет о комплексном и устойчивом развитии территорий, если в этот период изменчивы законодательство и условия проектного финансирования.

— Каким Вам видится «безболезненный» переходный период, сколько он должен продлиться? Ваш коллега Алексей Круковский (Брусника) не видит возможности «реализовать эту идею в трехлетнем горизонте». А Вы видите?

— Переходный период потому и называется переходным, что на его протяжении постепенно перестают действовать прежние механизмы и также постепенно набирают обороты новые. Резкие переключения несут опасность и для отрасли, и для граждан, желающих улучшить свои жилищные условия, и для органов исполнительной власти и местного самоуправления.

Трехлетний горизонт может быть реальным при условии обеспечения соответствующих темпов снижения кредитных ставок, включая проектное банковское финансирование и ипотечное кредитование, и роста реальных располагаемых доходов населения.

— Какие меры могут, с Вашей точки зрения стимулировать участников процесса, включая граждан, пользоваться счетами эскроу?

— Согласно действующему законодательству о долевом строительстве право на открытие счетов эскроу для расчетов по договору участия в долевом строительстве имеют банки, которые удовлетворяют установленным Правительством Российской Федерации требованиям к кредитным организациям. Счет эскроу открывается на основании зарегистрированного договора участия в долевом строительстве на срок условного депонирования денежных средств, предусмотренный указанным договором.

Фото: www. allwomanday.ru

При использовании счетов эскроу банк обеспечивает сохранность денежных средств дольщиков до момента получения им от застройщика квартиры. Мало того, на денежные средства на счете эскроу начисляются проценты, а вознаграждение банку, являющемуся эскроу-агентом по счету эскроу, не выплачивается.

Внесенные на счет эскроу денежные средства после подписания сторонами договора об участии в долевом строительстве передаточного акта перечисляются банком застройщику либо направляются на оплату обязательств застройщика по кредитному договору.

Инициировать применение счетов эскроу смогут уполномоченные банки. Отметим лишь, что действующее законодательство не позволяет застройщику использовать денежные средства дольщиков, зачисленные на счета эскроу, для финансирования строительства.

— Какая доля собственных средств застройщика, работающего по схеме проектного финансирования, представляется Вам разумной? По словам президента Фонда «Институт экономики города» Надежды Косаревой, общемировой практикой является доля собственных средств застройщика в размере 30—40% от общей стоимости строительства. А вот уже упомянутый Алексей Круковский считает, что если проект плохо продается, никакая величина собственных средств его не спасет. По его мнению, если застройщик умеет, во-первых, продавать, во-вторых — управлять затратами, в третьих — грамотно и добросовестно вести финансовую деятельность, тогда и 10—15% собственных средств в проекте оказывается достаточным для того, чтобы продемонстрировать банку готовность рисковать рублем вместе с ним. А Ваше мнение?

— Заметим, что сначала законодатель установил требования к размеру уставного капитала застройщика. Это требование напомнило мне 1990-е годы. Тогда с этой проблемой столкнулись коммерческие банки, и схема была отработана. В упрощенном варианте это выглядело так. Учредитель брал кредит в одном банке, вносил сумму в качестве вклада в уставный капитал другого банка, затем брал в этом банке кредит и погашал кредит в первом банке. Проблема погашения кредита решалась «в рабочем порядке».

С некоторыми усложнениями эта схема может быть применена недобросовестными застройщиками и сегодня. Ни тогда, ни сейчас уставный капитал не гарантирует вкладчикам и дольщикам сохранение их денежных средств. На что может повлиять эта мера, так это на увеличение стоимости реализуемых по договорам участия в долевом строительстве квартир, поскольку очевидны накладные расходы застройщика. Об этом я написал в статье, которую организаторы парламентских слушаний в Госдуме 3 июля 2017 года включили в раздаточные материалы.

Фото: www.depositphotos.com

Теперь требование к размеру уставного капитала заменили требованием к размеру собственных средств застройщика, которые должны составлять не менее 10% от планируемой стоимости строительства многоквартирных домов, указанной в проектной декларации. Полагаю, что этого вполне достаточно, чтобы застройщик мог продемонстрировать банкам, уполномоченным контролирующим органам и участникам долевого строительства серьезность своих намерений осуществить инвестиционно-строительный проект.

— Вопрос в развитие предыдущего. Банки считают собственными средствами в том числе и небанковские заемные деньги — например, если застройщик одолжил средства у материнской компании. А вот у Минстроя в этом плане более жесткие требования: согласно проекту постановления Правительства РФ, такие деньги не относятся к собственным средствам застройщика. Чья позиция в данном случае Вам ближе? Можно ли, все-таки, считать собственными средствами застройщика заемные небанковские средства, и если да, то при каких условиях (например, если период возврата этих денег определен только после возвращения банковских кредитов)?

— Несмотря на то что заемными деньгами застройщик распоряжается как своими собственными, все-таки назвать их собственными средствами нельзя. Собственные средства юридического лица — это либо вклады учредителей в его уставный капитал, либо прибыль после уплаты налогов и иных обязательных платежей, либо имущество, приобретенное юридическим лицом за счет этих средств.

— Еще один тонкий момент связан с вопросом справедливости оценки. Имеет ли застройщик возможность завысить размер собственных средств, и чтобы при этом все было по-настоящему прозрачно и честно? Например, у тех же банков и страховых компаний собственный капитал по нормативам обычно в порядке. Но позже, когда дело доходит до банкротства и ЦБ принимает управление той или иной финансовой организацией в свои руки, выясняется, что собственный капитал у многих банков — дутый, «бумажный», неликвидный, фиктивный. И продать этот капитал невозможно: он ничем не обеспечен, это просто макулатура. Таких примеров множество. А какова в этом плане ситуация у застройщиков?

— Почему Вы думаете, что собственные средства застройщика должны лежать мертвым грузом? Уставный капитал, например, — это стартовый капитал юридического лица, предназначенный для обеспечения его деятельности. Повторяю, ни уставный капитал, ни собственные средства сами по себе не обеспечивают защиту прав дольщиков — они лишь свидетельствуют о намерениях лиц, создавших юридическое лицо для осуществления уставной деятельности.

— Готовы ли банки контролировать расходование средств застройщиками при банковском финансировании? Та же Надежда Косарева считает, что в силу неразвитости в России института проектного финансирования соответствующих специалистов в отечественных банках остро не хватает, то есть налицо дефицит компетенций. Вы согласны с этим?

— Такие специалисты есть в банках, осуществляющих уже сегодня проектное финансирование в инвестиционно-строительной сфере. При отсутствии специалистов в штате банк всегда имеет возможность прибегнуть к аутсорсингу. Если же говорить о переходе в перспективе на проектное финансирование в масштабах всей страны, то это действительно потребует усиления соответствующих компетенций уполномоченных банков.

— План мероприятий по замене долевого строительства альтернативными механизмами должен быть утвержден к 15 декабря 2017 года. Помимо банковского кредитования Правительству поручено изучить и «другие варианты» финансирования. Как говорят эксперты, это может быть строительство на собственные средства, размещение биржевых облигаций, участие инвестиционных компаний, паевых и даже пенсионных фондов. Есть и схемы, позволяющие все так же занимать у частных лиц. Например, как пишет «Коммерсант», «Интересный опыт есть в Великобритании, где возможна покупка квартиры на ранней стадии строительства: как правило, платится 5—10%, и эти деньги не являются источником финансирования для застройщика, они поступают на счет юридической компании, которая ведет эту сделку. За покупателями закреплена фиксированная стоимость, и многие, когда строительство завершено, продают жилье по цене чуть повыше». Ваша оценка перспектив других вариантов финансирования коммерческого жилищного строительства, помимо долевых и проектных схем? Что Вы знаете об опыте других стран — Германии и пр.?

— Опыт Великобритании можно использовать только для одного: для обеспечения гарантии продаж, ведь при такой модели строить придется за счет кредитных средств. До того момента, когда кредитные ставки будут снижены до приемлемого уровня, для полного отказа от долевого строительства необходимо найти компромиссное решение. Поэтому опыт других зарубежных стран представляет большой интерес.

Например, в Германии действует MaBV — Постановление об обязанностях маклеров, кредитных брокеров, застройщиков и руководителей строительных работ (Makler- und Bauträgerverordnung), которое предусматривает возможность поэтапного расходования денежных средств дольщиков. Застройщик может получить право распоряжаться денежными средствами частями в соответствии с процессом строительства.

Таких частей может быть несколько, а сами частичные суммы могут составлять: 20—30% от суммы контракта — после начала земляных работ; из оставшейся суммы 40% — после возведения коробки здания, включая столярные работы; 8% — для строительства крыши и водовода с нее; по 3% — для прокладки труб отопления, электросети и установки сантехнических труб; 10% — для установки окон, включая остекление; 6% — для внутренней черновой отделки и сопутствующих работ; 3% — для стяжки пола; 4% — для плиточных работ в санузлах и кухне; 12% — после готовности для передачи ключей в момент их передачи; 3% — для фасадных работ, 5% — после полного окончания работ по договору, включая благоустройство.

Если один из указанных строительных процессов отсутствует, соответствующие проценты распределяются пропорционально остальным платежам.

Применение такого опыта в переходный период, который может занять несколько лет, полагаю, поможет подготовить российское девелоперское сообщество к переходу на полное проектное финансирование.

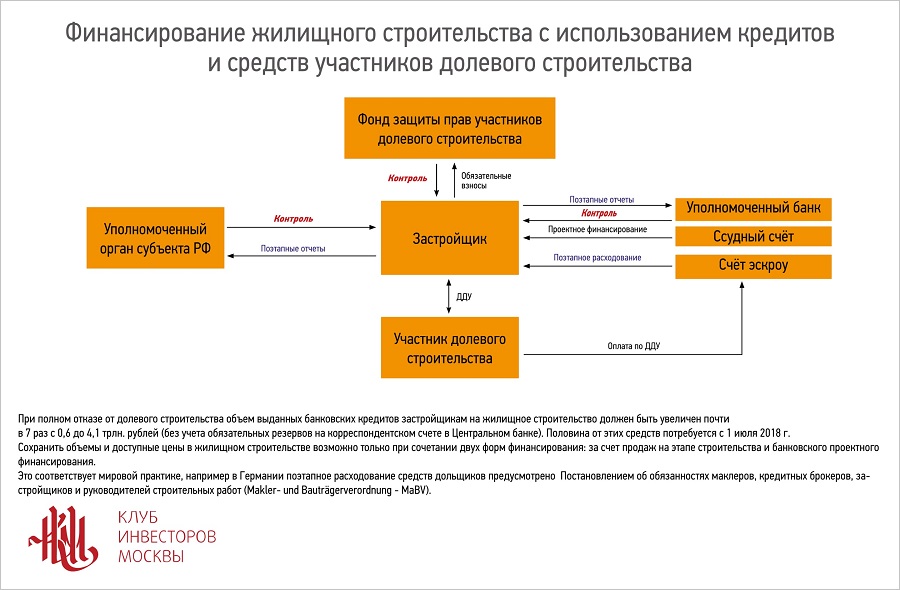

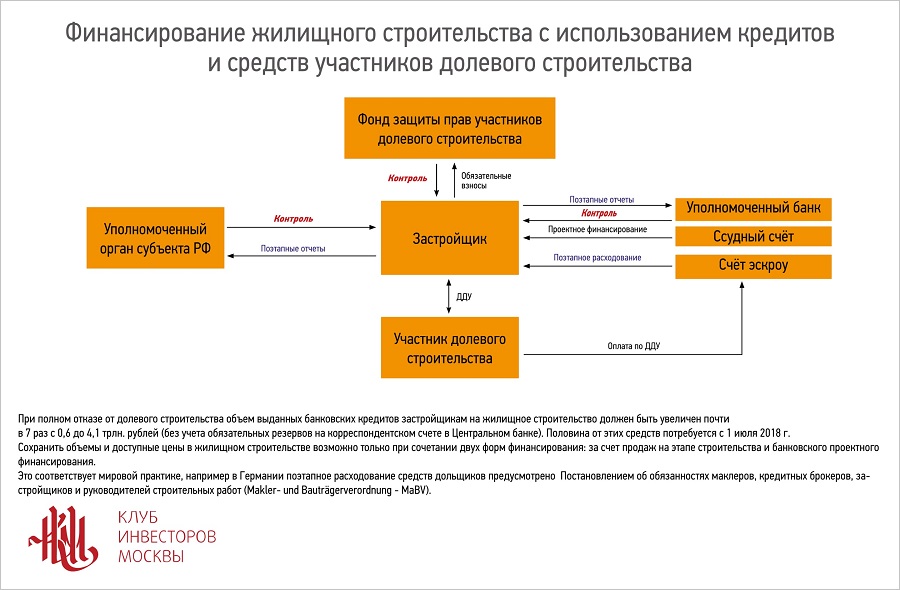

Мы с коллегами по Клубу инвесторов Москвы подготовили свои предложения по организации финансирования жилищного строительства в переходный период, при которых можно было бы сочетать проектное финансирование и поэтапное расходование средств участников долевого строительства, размещаемых на счетах эскроу в уполномоченных банках. Вот схема такого финансирования:

— А как будет организован контроль застройщиков, если им предоставят возможность поэтапного расходования денежных средств со счетов эскроу?

— Действующее законодательство предусматривает контроль застройщика как минимум с трех сторон.

Государственный контроль в области долевого строительства осуществляется уполномоченным органом исполнительной власти субъекта Российской Федерации, на территории которого осуществляется строительство. Этот орган на протяжении всего срока строительства контролирует наличие у застройщика права на привлечение денежных средств участников долевого строительства для строительства многоквартирного дома на основании договора участия в долевом строительстве, а также осуществляет контроль за целевым использованием застройщиком денежных средств, уплачиваемых участниками долевого строительства.

Кроме того, застройщики предоставляют Фонду защиты прав участников долевого строительства финансовую отчетность, необходимую для осуществления им своих полномочий. В случае отклонения застройщика от примерного графика реализации проекта строительства на шесть и более месяцев застройщик обязан представить Фонду не позднее трех дней со дня получения запроса от Фонда проектную декларацию, выписку по расчетному счету застройщика, открытому в уполномоченном банке, и финансовую отчетность за последний отчетный период.

Наконец, застройщик будет обязан предоставлять в уполномоченный банк документы, являющиеся основанием для составления распоряжения о расходовании денежных средств. В том числе договоры и акты сдачи-приемки выполненных работ, оказанных услуг, акты приема-передачи товара, товарно-транспортные накладные, счета, счета-фактуры и иные документы, подтверждающие исполнение получателем средств своих обязательств по договору. При принятии платежного поручения застройщика к исполнению уполномоченный банк будет контролировать соответствие назначения платежа требованиям законодательства о целевом использовании денежных средств и его размера содержанию документов, представленных застройщиком.

Как видим, наличие такого многоуровнего механизма контроля должно исключить возможность нецелевого расходования денежных средств со счетов эскроу и иных злоупотреблений со стороны недобросовестных застройщиков.

Если применить у нас упомянутый мною опыт Германии, то застройщики получат возможность поэтапно использовать средства дольщиков для финансирования строительства, а вышеперечисленные формы контроля их деятельности обеспечат максимальную защиту прав участников долевого строительства.

— Андрей Романович, большое спасибо за весьма интересные мысли и конкретные предложения! Надеемся, к ним прислушаются те, от кого зависит дальнейшие шаги по переходу от долевого строительства жилья к проектному финансированию.

Беседу вел Михаил ИВАНОВ

Другие публикации по теме:

Артур Кулешов (мэрия Воронежа): Поддержка ипотеки — хорошо, но нужны и другие меры помощи стройкомплексу

Как работает с застройщиками Фонд защиты дольщиков: практика первого месяца

Алексей Круковский (Брусника): Если проект плохо продается, никакая величина собственных средств застройщика его не спасет

Надежда Косарева: Для полного перехода от долевого строительства жилья к проектному финансированию потребуется не менее пяти лет

Борис Горобцов (АСО «Промстрой», г. Кемерово): Застройщики должны инициировать и профинансировать разработку концепции развития жилищного строительства