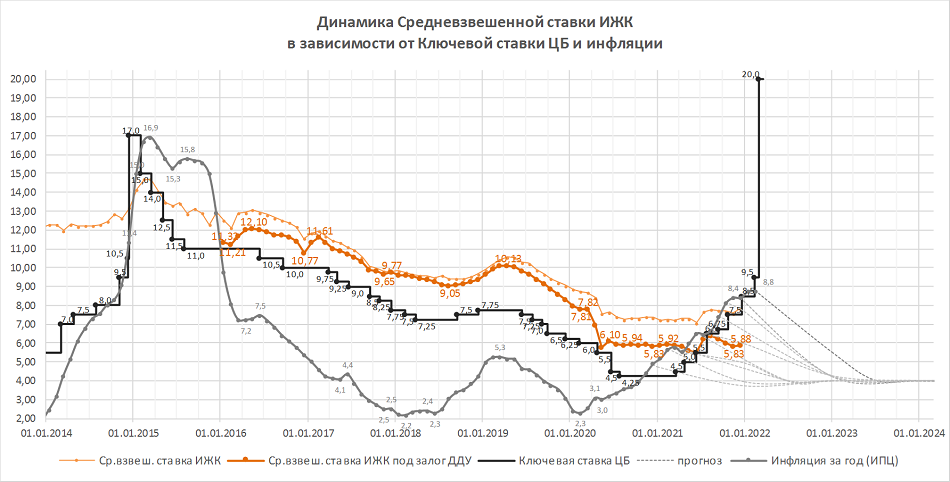

Ключевая ставка ЦБ с 28 февраля выросла более чем вдвое — с 9,5% до 20% годовых (график)

Такое решение принял Совет директоров Банка России, по мнению которого столь резкое повышение ключевой ставки должно поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценения.

«Совет директоров Банка России принял решение повысить ключевую ставку с 28 февраля 2022 года до 20% годовых, — говорится в сообщении на сайте регулятора. — Внешние условия для российской экономики кардинально изменились. Повышение ключевой ставки позволит обеспечить увеличение депозитных ставок до уровней, необходимых, чтобы компенсировать возросшие девальвационные и инфляционные риски. Это позволит поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценения».

Дальнейшие решения по ключевой ставке будут приниматься исходя из оценки рисков со стороны внешних и внутренних условий и реакции на них финансовых рынков и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, уточняется в сообщении ЦБ, которое цитирует ТАСС.

В последний раз столь резкое повышение ключевой ставки ЦБ допускал в конце 2014 года на фоне схожей геополитической ситуации. Тогда ставка выросла с 10,5% до 17%, и уже через месяц инфляция увеличилась до 15%, а еще через два месяца достигла пиковых 16,9%. Ставку ИЖК под залог ДДУ регулятор тогда не публиковал, но ипотечные ставки по всем ИЖК также достигли своего пика (15%) в течение квартала, прибавив 3 п.п. Проводя аналогию с началом 2015 года, можно рассчитывать на резкий рост инфляции с текущих 8,8% до 15–18%.

Очевидно, что никакая господдержка не позволит в таких условиях удерживать текущие ставки по ипотечным кредитам, и они неминуемо вырастут. Причем, скорее всего, существенно.

Фото: www.sfera.fm

По мнению главного эксперта компании «Русипотека» Сергея Гордейко (на фото), выдача ипотечных кредитов в России в ближайшее время существенно уменьшится. «Возможности потенциальных заемщиков резко сократятся, кредитование сократится до уровня льготных программ. Ежемесячная выдача ипотечных кредитов уменьшится в 5—10 раз», — считает эксперт.

А член правления Банка жилищного финансирования Дмитрий Овчинников (на фото) полагает, что большинство банков и вовсе остановят кредитование.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ повысил ключевую ставку до 9,5% годовых (график)

ЦБ повысил ключевую ставку до 8,5% годовых (график)