Эксперты: в ноябре «маятниковая миграция», «Семейная ипотека» и скидки от застройщиков поддержали спрос на новостройки Подмосковья

По данным компании Метриум, в прошлом месяце на первичном рынке Московской области экспонировалось 44,9 тыс. лотов (+2,3% к октябрю) в 211 ЖК, из них 43,7 тыс. лотов приходится на квартиры (+2,2%) и 1,2 тыс. — на апартаменты (+5,4%).

Фото: mos.ru

Аналитики сообщили, что за ноябрь в локации стартовали четыре новых проекта:

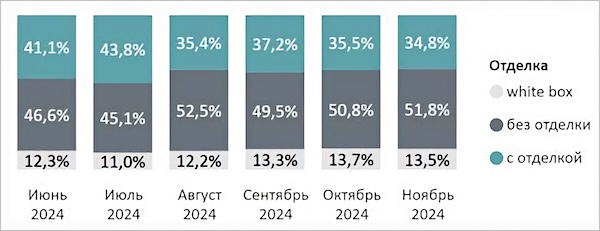

Распределение предложения на рынке Московской области по типу отделки

по месяцам

Источник: Метриум

Большая часть квартир и апартаментов реализовывались без отделки 51,8% (+1 п. п. за месяц), с чистовой отделкой — 34,8% (-0,7 п. п.) и с white box — 13,5% (-0,2 п. п.).

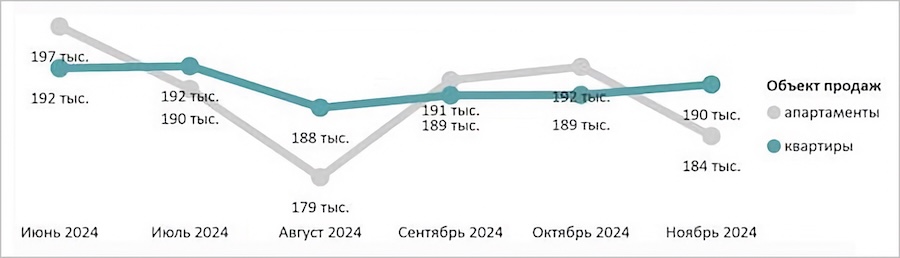

Средневзвешенная цена предложения в Московской области по месяцам, руб. за 1 кв. м

Источник: Метриум

По расчетам экспертов, средневзвешенная цена 1 кв. м по итогам ноября составила 190 188 руб. (+0,5%), в квартирах — 190 320 руб. (+0,7%), в апартаментах — 184 250 руб. (-4,2%).

Рейтинг самых доступных квартир выглядит так:

• ЖК Восточный-2,3 (Звенигород) — 20,3 кв. м. за 2,6 млн руб.;

• ЖК Кашинцево (Лосино-Петровский) — 21,9 кв. м. за 2,8 млн руб.;

• ЖК Гармония парк (Лыткарино) — 17,7 кв. м. за 3,2 млн руб.

Рейтинг самых доступных апартаментов таков:

• ЖК Дом+ (Воскресенск) — 15,4 кв. м. за 2,3 млн руб.;

• ЖК Волковская 67 (Люберцы) — 17,5 кв. м. за 3,3 млн руб.;

• ЖК Созвездие (Королев) — 23,7 кв. м. за 3,3 млн руб.

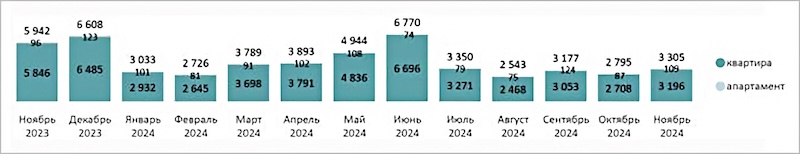

Количество сделок по ДДУ на рынке новостроек Московской области по месяцам

Источник: Метриум

В ноябре на рынке новостроек Московской области было зарегистрировано 3,3 тыс. ДДУ (+18,2% за месяц), с апартаментами было заключено 109 сделок, с квартирами — 3,2 тыс.

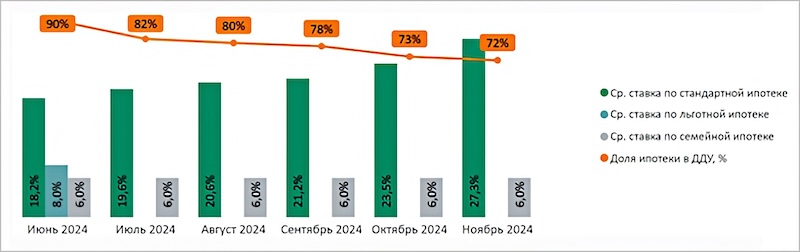

Доля ипотеки в сделках по ДДУ на рынке новостроек Подмосковья по месяцам в зависимости

от средних банковских ставок по ипотеке

Источники: Метриум, ДОМ.РФ

Доля продаж с привлечением жилищных кредитов сократилась до 72% (-1 п. п. к октябрю). Средняя ставка по рыночной ипотеке выросла до 27,3% (+3,8 п. п.).

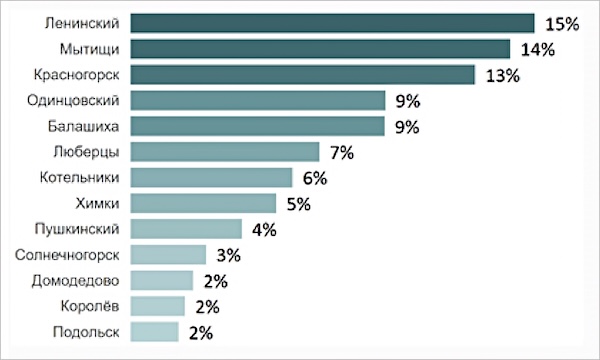

Распределение сделок по ДДУ на рынке новостроек Подмосковья по округам

с максимальной долей спроса

Источник: Метриум

Среди подмосковных округов по объему сделок в последнем месяце осени лидировали Ленинский городской округ (15%), Мытищи (14%) и Красногорск (13%).

«Объем "маятниковой миграции" из Подмосковья в Москву за последние 10 лет снизился на 15%», — отметил управляющий партнер ГК Ферро-Строй Григорий Ваулин (на фото ниже).

Фото: ferrostroy.ru

Однако показатель, по его словам, все равно остается значительным: 1,1 млн человек ежедневно. Многие выбирают доступное жилье в Московской области, но на работу ездят в столицу.

Поэтому спросом пользуются проекты в районах, граничащих с МКАД, например в Мытищах.

Покупатели предпочитают и комплексы, реализуемые в рамках КРТ с развитой социальной и коммерческой инфраструктурой.

Фото предоставлено пресс-службой компании Метриум

«Основным драйвером спроса на новостройки Подмосковья сегодня служит "Семейная ипотека"», — уточнил управляющий директор компании Метриум Руслан Сырцов (на фото).

Но широкое распространение, добавил эксперт, также получили субсидированная ипотека от застройщиков и дисконты: скидки выше 5% предлагают уже 17 подмосковных девелоперов.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты назвали самые популярные города Подмосковья по уровню продаж новостроек

Эксперты подвели итоги октября на рынке новостроек Подмосковья

Эксперты составили рейтинг городов Московской области по росту цен на жилье

Эксперты определили доступные и перспективные районы Москвы и Подмосковья

Эксперты назвали районы Подмосковья с максимальным ростом цен на новостройки

Эксперты: в Подмосковье застройщики стали чаще предлагать жилье без отделки

Эксперты: самый высокий спрос на рыночную ипотеку — в Москве и Подмосковье