Минстрой предложил новый законопроект для борьбы с взрывами бытового газа

На портале проектов нормативных -правовых актов опубликован проект федерального закона «О внесении изменений в часть 15 статьи 14 Федерального закона “О теплоснабжении”».

Фото: www. avatars.mds.yandex.net

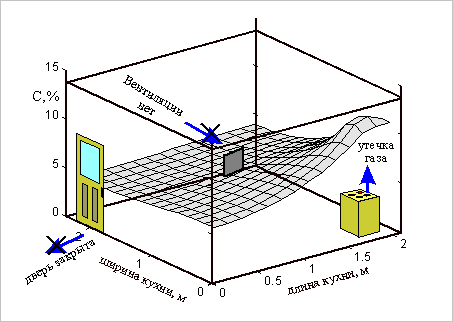

Минстрой России, который является разработчиком данного законопроекта, указал, что участившиеся случаи взрыва газового оборудования в помещениях многоквартирных домов (МКД), во многих случаях являются последствиями перехода на отопление одного или нескольких жилых помещений на индивидуальные квартирные источники тепловой энергии, работающих на природном газе.

Действующей редакцией ч. 15 ст.14 ФЗ «О теплоснабжении» запрещается переход на отопление жилых помещений в МКД с использованием индивидуальных квартирных источников тепловой энергии, перечень которых определяется правилами подключения (технологического присоединения) к системам теплоснабжения, при наличии осуществленного в надлежащем порядке подключения (технологического присоединения) к системам теплоснабжения МКД, за исключением случаев, определенных схемой теплоснабжения.

Таким образом, переход на отопление жилых помещений в МКД с использованием индивидуальных квартирных источников тепловой энергии возможен при соблюдении определенный требований:

• наличия проекта на переустройство и перепланировку;

• наличия согласия всех собственников МКД на переустройство и перепланировку;

• наличия схемы теплоснабжения, предусматривающей такую возможность.

Законопроект предлагает установить запрет на переход на отопление одного или нескольких помещений в МКД с использованием индивидуальных источников тепловой энергии, работающих на газе, сохранив возможность перехода на индивидуальные источники тепловой энергии, работающих на иных видах топлива, при сохранении ограничения, связанного с наличием осуществленного в надлежащем порядке подключения (технологического присоединения) к системам теплоснабжения МКД, за исключением случаев, определенных схемой теплоснабжения.

Фото: www.www.1obl.ru

Это уже не первая попытка на законодательном уровне уменьшить количество взрывов бытового газа в МКД. В 2019 году в Госдуму РФ вносился проект федерального закона «О внесении изменения в статью 166 Жилищного кодекса РФ».

Тогда в качестве основных причин взрывов бытового газа законодатели указывали ненадлежащее содержание газового оборудования, несвоевременная его замена или ремонт и человеческий фактор (самовольное подключение к бытовому газу, неосмотрительность граждан при использовании газового оборудования, суицидальные действия граждан и т.д.).

Фото: www.bestreferat.ru

Авторы законопроекта, руководитель фракции «Справедливая Россия» Сергей Миронов и председатель Комитета ГД РФ по жилищной политике и жилищно-коммунальному хозяйству Галина Хованская в качестве решения предлагали в круг вопросов, решаемых региональными программами капитального ремонта общего имущества в МКД, включить контроль по обеспечению газовой безопасности, предусмотрев при этом установку автоматизированной системы контроля обеспечения газовой безопасности за счет средств фондов капитального ремонта.

Общественное обсуждение документа продлится до 21 октября текущего года.

Фото: www.mshj.ru

Другие публикации по теме:

Как передать газоиспользующее оборудование газораспределительной организации

Новые правила подключения к газораспределительным сетям

Особенности подключения домовладений к газораспределительным сетям в рамках догазификации

Надзор за безопасной эксплуатацией лифтов установят с 1 сентября

Столичные застройщики в пандемию начали оборудовать новостройки антиинфекционными системами