Могут ли россияне позволить себе покупку квартиры? Как оказалось, все не так просто

Банк ДОМ.РФ провел исследование доступности жилья в России и любезно поделился его результатами с порталом ЕРЗ.РФ.

Фото: www.storm24.media

Аналитики банка отследили все подходы, тренды и сделали свои прогнозы.

Исследование подробно прокомментировал вице-президент Банка ДОМ.РФ Игорь Кузавов (на фото ниже), что не менее интересно.

Фото предоставлено пресс-службой Банка ДОМ.РФ

Если отойти от социологических терминов, то работа банковских аналитиков называлась бы просто: «Могут ли россияне позволить себе покупку квартиры?»

«Кажется, вопрос тривиальный, — пишет Игорь Кузавов, — достаточно посмотреть на доходы и стоимость жилья, как-то их покрутить, поделить одного на другое и получить какой-нибудь индекс доступности жилья».

Фото: www.n911.ru

Но нетрудно догадаться, что все не так просто. «Аналитики уже не один квартал пытаются ответить на этот вопрос и сражаются на мечах, порой занимая диаметрально противоположные стороны», — продолжает рассуждать эксперт.

По его мнению, это объяснимо. Сама концепция «доступности» жилья весьма субъективна. Нужны критерии этой доступности, требуется понять, о каком жилье мы говорим, для кого оно доступно, как долго на него зарабатывать и т. д.

Сколько лет надо копить, чтобы приобрести жилье

Источник : Банк ДОМ.РФ

Долго ли зарабатывать на квартиру

Это первый рассмотренный аналитиками критерий. За сколько лет средняя российская семья накопит на среднюю квартиру, если будет откладывать все свои доходы.

Не будем вдаваться в детали используемой ими методики, сразу перейдем к выводам.

Итак, из-за роста цен на жилье, пишут аналитики, в 2020—2021 годах показатель отношения цены к доходам значительно вырос, и сейчас средней российской семье нужно откладывать все свои доходы в течение 5,5 лет, чтобы купить жилье в новостройке.

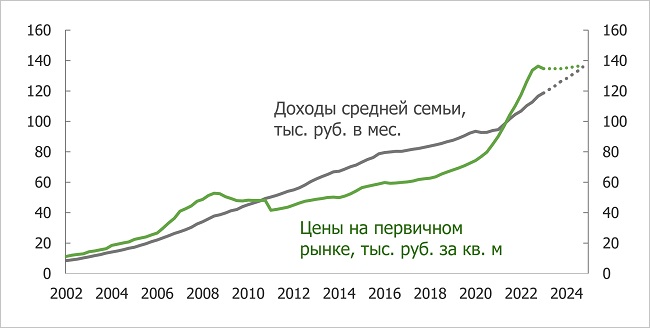

Доходы населения и стоимость жилья на «первичке»

Источник : Банк ДОМ.РФ

Много это или мало?

Хотя на пике «пузыря» в 2007 году показатель был еще выше (около 6,5 лет), недавнее прошлое показывает, что текущий уровень все-таки высоковат (5,5 против 3,5—4 в 2014 — 2019 годах).

Комментарий вице-президента банка Игоря Кузавова: «Итак, 1:0 в пользу команды "жилье-в-России-стало-намного-менее-доступным"».

Когда и как ситуация изменится?

Не будем приводить аргументы аналитиков, но, по их прогнозам, если цены на жилье значимо не поменяются, то уже через 1,5 года показатель вернется к более приемлемым «4,5».

Переходим к следующему критерию.

Отношение ипотечного платежа на «первичке» к доходам средней семьи

Источник : Банк ДОМ.РФ

Доступен ли ипотечный платеж

Для большинства населения страны, считают аналитики банка, доступность ипотеки была и остается высокой: платеж не превышает 30% доходов.

В 2020—2022 годах «подарки» льготной ипотеки и вовсе приблизили платеж к 20%, но на фоне закручивания гаек от ЦБ ставки на «первичке» начали расти, а вместе с ними и платеж.

Расчетная переплата за ипотечный кредит (в % от суммы кредита)

Источник : Банк ДОМ.РФ

Тем не менее, по мнению экспертов, и при 30% спрос на рынке новостроек в стране в целом не пострадает. Но он может упасть в регионах с низкими доходами, где ипотека как была весьма недоступной ранее (за исключением периодов раздачи «подарков»), так и останется недоступной в будущем.

Очередной комментарий Игоря Кузавова: «В битве доступно/недоступно ничья (1:1). Идем дальше».

Отношение остаточного дохода к прожиточному минимуму

Источник : Банк ДОМ.РФ

Хватает ли денег после уплаты кредита

Поскольку расходы на жилье неизбежны (жить где-то нужно всегда), для людей на самом деле важнее не то, сколько они платят за жилье, а то, достаточно ли у них остается после этого денег на остальные траты.

В научных работах даже вводят специальный индикатор жилищной бедности, который показывает, остаются ли у домохозяйств деньги на минимальную корзину товаров после уплаты ипотеки.

В России картинка здесь аналогична предыдущей. В аутсайдерах вновь наименее обеспеченные люди, и для них явно необходимы адресные программы помощи.

«Поддерживаем Эльвиру Набиуллину!», — включается наш комментатор.

Источник : Банк ДОМ.РФ

А что с качеством жилья и субъективными оценками

По первым трем критериям пока лидирует команда «жилье-в-РФ-в-целом-доступно» (2:1). Но и тут все не так однозначно.

Многие эксперты (в том числе из Банка ДОМ.РФ) уже не раз обращали внимание на то, что «однушек» строится в два раза больше, чем трех- и четырехкомнатных квартир. Получается, что «доступно» лишь «менее комфортное по площади жилье».

Плюс локации, оснащенность базовыми удобствами и т. д.

В результате, делают вывод аналитики, критерий качества не дает явного преимущества ни «команде доступности жилья», ни «команде недоступности».

Фото: www.mykaleidoscope.ru

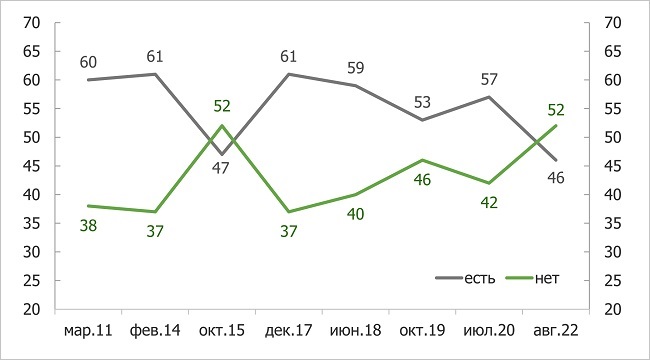

Чтобы сильно не оторваться от жизни (как нередко бывает у нас с учеными людьми), аналитики банка зашли на сайт ФОМ и изучили множество опросов общественного мнения.

Наши люди нередко всем недовольны. Справедливо или несправедливо. Но в этот раз (самое удивительное) они добавили очко команде «жилье-в-РФ-в-целом-доступно».

Фото: www.stroyvedomosti.ru

В итоге в организованной аналитиками битве чаша весов уверенно склонилась в пользу именно этой команды. Они, правда, чуть ниже скромно добавляют: доступно «для тех, кто планирует брать ипотеку и не относится к наиболее бедным», но до этого места можно и не дочитать.

Далее идут выводы, они вполне научны и серьезны, так что лучше их опустим. Перейдем сразу к P.S, то есть к заключительному комментарию вице-президента банка Игоря Кузавова.

www.carsweek.ru

«Вы уже заметили, — пишет он, — как много китайских автомобилей вокруг? Правда, это переход не на more affordable (достаточно краем глаза взглянуть на их цены), а скорее на more available (ездить-то на чем-то нужно)».

Но китайские автопроизводители, акцентирует внимание эксперт, захватывают не только наш рынок, но и китайский! В 2023 году доля продаж местных авто в КНР впервые превысила 50%.

«Что сказать — молодцы. Надо бы и нам постараться — глядишь, лет через пять российские улицы заполнят ультра-качественные и не мега-дорогие "Москвичи"», — выразил надежду Игорь Кузавов.

И добавил: «Мы про автомобили, конечно…».

Другие публикации по теме:

Эксперты: как изменились цены на новостройки за апрель 2023 года

С 15 мая банки поднимают ставки по ипотеке

Как за апрель изменилась структура жилья, купленного в ипотеку от Сбера

Эксперты: сколько лет придется копить россиянину на «двушку» в новостройке

Банк ДОМ.РФ: в сегменте многокомнатных квартир ипотека выросла на 17,5%

Виталий Мутко: Баланс спроса и предложения на рынке новостроек восстанавливается

Крупные российские банки начали повышать ставки по ипотеке от застройщика

Росстат: реальные располагаемые доходы населения в I квартале 2023 года выросли на 0,1% (графики)

Сбер прогнозирует в этом году увеличение выдачи ипотеки на ИЖС вдвое

Росстат: в I квартале цены на новостройки в России снизились на 0,6%