Москва обогнала Челябинскую область по объему недостроенного жилья застройщиками-банкротами

Объем незавершенного строительства застройщиками-банкротами приближается к 5 млн м2. Подробная информация опубликована в Аналитическом обзоре «Застройщики-банкроты в Российской Федерации» за июнь 2017 года.

По состоянию на июль 2017 года в РФ выявлено 166 застройщиков, отмеченных в ЕФРСБ и имеющих хотя бы один незавершенный строительством жилой дом, что на 9 больше, чем месяцем ранее.

Как уже сообщал наш портал, список застройщиков, находящихся в одной из стадий банкротства, за минувший месяц пополнили 11 компаний с совокупным объемом незавершенного строительства 405 157 м². В то же время в связи с завершением строительства из списка выбыли 2 застройщика с общим объемом строительства 80 904 м². Это РАМСТРОЙ, Московская область, и СК Притяжение, Краснодарский край, которым удалось сдать в эксплуатацию 6 многоквартирных домов.

Общий объем незавершенного строительства всех 166 застройщиков-банкротов теперь составляет 4 777 574 м².

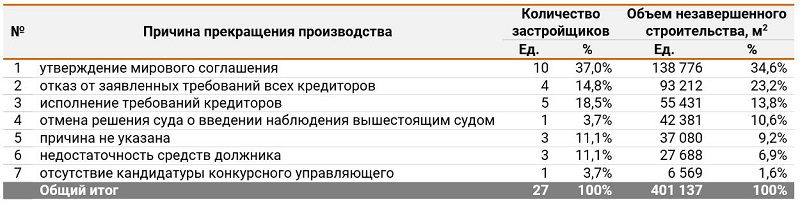

В отношении 27 компаний из списка 166 банкротов производство по делу прекращено (месяцем ранее таковых было 23 компании), 70 застройщиков (на 1 больше, чем в июне) находятся в стадии «Наблюдение», 16 (на 1 меньше, чем в июне) — в стадии «Внешнее управление», 52 (на 5 больше, чем в июне) — в стадии «Конкурсное производство». Несмотря на количественные изменения, произошедшие за месяц, распределение долей объема незавершенного строительства у компаний, находящихся в разных стадиях банкротства, в июне осталось практически таким же, как в июне.

Как показывают результаты проведенного анализа, в большинстве случаев (37%) производство по делу о банкротстве прекращено в связи с утверждением мирового соглашения.

У 11 девелоперских компаний в течение минувшего месяца поменялась стадия банкротства. При этом 5 застройщиков с совокупным объемом строительства 55 197 м² перешли в стадию «Конкурсное производство». Самым крупным из них является Объединенная Строительная Группа, г. Москва, объем незавершенного строительства которой составляет 29 910 м².

Застройщики (139 юридических лиц), находящиеся в активных стадиях банкротства (наблюдение, внешнее управление, конкурсное производство, финансовое оздоровление), по состоянию на июль 2017 года имеют в незавершенном строительстве 734 дома (на 83 больше, чем в июне), в состав которых входит 80 222 жилых единицы совокупной площадью 4 376 437 м², что на 196 841 м² или на 4,7% превышает июньский показатель.

Из общего объема незавершенного строительства застройщики, находящиеся в активной стадии банкротства, продолжают строительство в отношении 299 домов (на 11 домов больше, чем в июне), в состав которых входит 38 696 ( на 414 меньше, чем в июне) жилых единиц совокупной площадью 2 040 837 2 036 780 м² (на 4 057 м² меньше, чем в июне).

Остановлено строительство 435 домов (+72 к июню), в состав которых входит 41 526 жилых единиц (+3 737 к июню) совокупной площадью 2 339 657 м², что на 200 898 м² превышает показатель прошлого месяца.

Застройщики, находящиеся в активных стадиях банкротства, не завершили строительство 183 жилых комплексов (это на 8 ЖК больше, чем в июне) в 51 регионе Российской Федерации. Наибольший объем незавершенного жилищного строительства застройщиками, находящимися в активных стадиях банкротства, приходится на Московскую область (18,7%), г. Москву (8,3%) и Челябинскую область (7,4%). По сравнению с прошлым месяцем тройка регионов — лидеров списка не изменилась, однако г. Москва обогнала Челябинскую область, которая в прошлом месяце была на втором месте, при этом доля Московской области сократилась на 0,9%, доля г. Москвы увеличилась на 0,6%, доля Челябинской области уменьшилась на 0,4%.

Можно также отметить перемещение Краснодарского края с 17‑го на 13‑е место (произошло увеличение доли с 1,9 до 2,9%) и появление в списке регионов Хабаровского края на 15‑м месте с долей 2,1%, в то время как Республика Хакасия выбыла из списка в связи с прекращением производства по делу застройщика АСК.

Застройщики, находящиеся в активных стадиях банкротства, осуществляют строительство на основании разрешений на строительство, выданных в период с декабря 2005 г. по февраль 2017 г.

Мониторинг СМИ позволил выявить оказание финансовой помощи как минимум в отношении 41 застройщика-банкрота (месяцем ранее таковых было 34). В числе санаторов, работающих с застройщиками-банкротами, отметим АКБ «Российский капитал», компании URBAN GROUP, ЮИТ, Гефест-Инвест, ЛЕДА, Бриз, СК Стоун, Отделфинстрой, Лидер, НДВ-Недвижимость и др. Отдельным застройщикам-банкротам выделяется кредитование со стороны Сбербанка, СМП Банка.

34 девелоперских компании-банкрота, находящихся в стадии «Конкурсное производство» (месяц назад таковых было 31), имеют объекты с датой выдачи разрешения на строительство после 01.01.2014 г. Совокупная площадь таких объектов составляет 388 103 м² (+15 310м² или 4,1% к июню). Согласно нормам 214-ФЗ в отношении указанных объектов дольщики имеют основания требовать выплаты страхового возмещения.

Полную версию аналитического обзора (объемом 68 страниц) можно приобрести по ссылке: https://erzrf.ru/issledovaniya.