Олег Высоцкий (СМ PRO): В ближайшие два-три года ввод жилья может ежегодно сокращаться на 10%

Такой прогноз эксперт дал на основе анализа динамики развития российского рынка строительных материалов.

Фото: www.nashinovosti.com

В недавнем послании Федеральному собранию Президент Владимир Путин поставил задачу в полтора раза увеличить ввод жилья, доведя его объемы до 120 млн кв. м в год. В Минстрое считают такие планы выполнимыми. «Мы, опираясь на послание президента, в нашу стратегию закладываем это к 2024 году, — сказал министр Михаил Мень.

Помимо целого ряда условий, для резкого расширения объемов ввода жилья потребуется соответствующее количество строительных материалов: цемента, бетона, кирпича, газобетонных блоков, железобетонных конструкций, изоляции и пр.

Способны ли производители стройматериалов обеспечить своей продукцией строителей жилья? Какова нынешняя ситуация в отечественной промышленности стройматериалов? Об этом портал ЕРЗ попросил рассказать специалиста в данной сфере — директора по развитию независимой инвестиционно-консалтинговой компании CM PRO Олега ВЫСОЦКОГО.

— Оптимизм Минстроя по поводу 120 млн кв. м жилья ежегодно разделяют не все эксперты. Некоторые предрекают даже падение ввода жилья по сравнению с нынешними показателями, которые и так существенно меньше, чем заявленные 120 млн кв. м. Ваше мнение?

— Хотел бы сразу подчеркнуть: мы не ставим под сомнение реальность цифр, обозначенных руководством страны. Более того, мы убеждены, что поставленные цели достижимы. Но для этого необходимо решить определенные задачи.

— Позиция понятна. Тогда давайте начнем с краткосрочной перспективы — два-три года. К слову, как раз столько в среднем составляет строительный цикл: стройматериалы потребляются, а дом вводится в эксплуатацию через два-три года. Итак, какие прогнозы позволяет сделать анализ динамики развития отрасли производства стройматериалов?

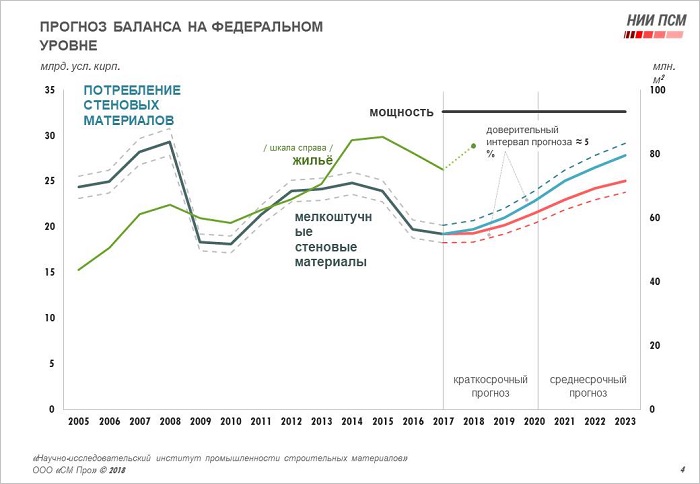

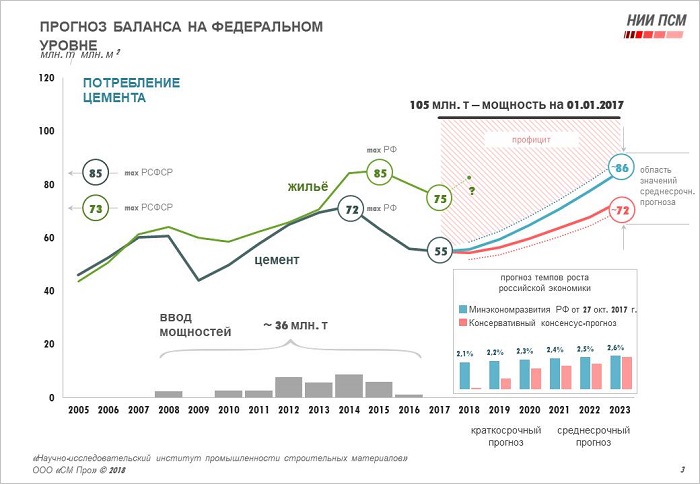

— Наша аналитика показывает следующее. 2011—2013 годы были периодом роста производства таких базовых строительных материалов, используемых в жилищном строительстве, как керамический и силикатный кирпич, газобетонные блоки, цемент, железобетонные изделия и конструкции.

Именно эти позиции ежегодно росли в среднем на 10—15%. В 2014 году темпы роста этих позиций сократились до нуля, а 2015—2017 годы показали прирост объемов ввода жилья.

То есть если предположить, что строительные материалы были потреблены в 2011—2014 годах, мы видим (соответственно, с лагом в два-три года), рост ввода жилых домов, при строительстве которых эти материалы «пошли в дело» раннее.

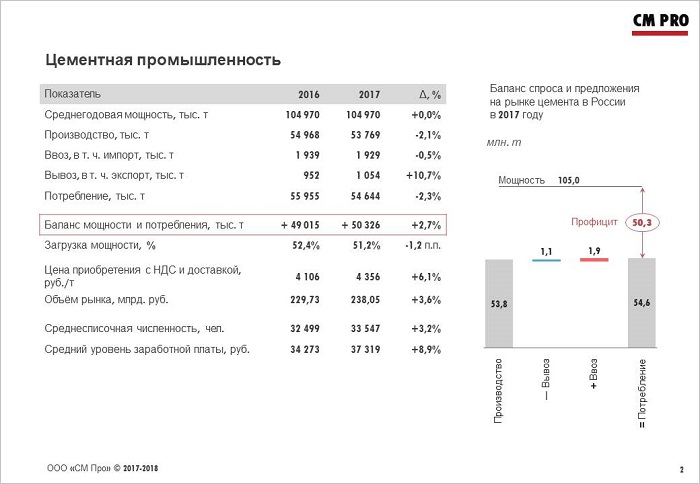

Теперь посмотрим, что у нас происходило в 2015—2017 годах. Выпуск железобетонных изделий (плит, панелей, перекрытий, конструкций стен и перегородок, архитектурных элементов строительных и других видов ЖБИ), а также кирпича и цемента ежегодно уменьшался в среднем на 15%, а отдельные позиции ЖБИ (например, фундаменты) падали и на 25%.

Производство железобетонных |

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|

| Конструкции фундаментов сборные железобетонные | 1 684 |

2 127 (26,3%) | 2 367 (11,3%) | 2 526 (6,7%) | 2 482 (-1,7%) | 1 902 (-23,4%) | 1 872 (-1,6%) | 1 814 (-3,1%) |

Конструкции каркаса зданий и сооружений |

801 |

866 (8,1%) | 1 054 (21,8%) | 1195 (13,3%) | 1 133 (-5,1%) | 1 076 (-5,0%) | 1 037 (-3,6%) | 960 (-7,4%) |

| Конструкции стен и перегородок сборные железобетонные | 4 009 |

3 412 (-14,9%) | 3 754 (10,0%) | 4 519 (20,4%) | 3 961 (-12,3%) | 3 380 (-14,7%) | 2 765 (-18,2%) | 2 529 (-8,5%) |

Плиты, панели и настилы |

6 031 |

7 148 (18,5%) | 7 921 (10,8%) | 8 486 (7,1%) | 8 655 (2,0%) | 7 342 (-15,2%) | 6 181 (-15,8%) | 5 456 (-11,7%) |

Это дает основания для прогноза том, что в ближайшие два-три года можно ожидать сокращения объемов ввода жилья в среднем на 7—10% ежегодно. В 2017 году было введено 78 млн кв. м. То есть если взять два года, то это минус 8 млн кв. м в 2018-м и еще минус 8 млн — в 2019 году. Итого: минус 16 млн кв. м дают выход на 62 млн «квадратов» к 2019—2020-му году. Вот такой тренд прослеживается на основе данных аналитики.

— Но ведь падение наблюдалось не по всем видам стройматериалов…

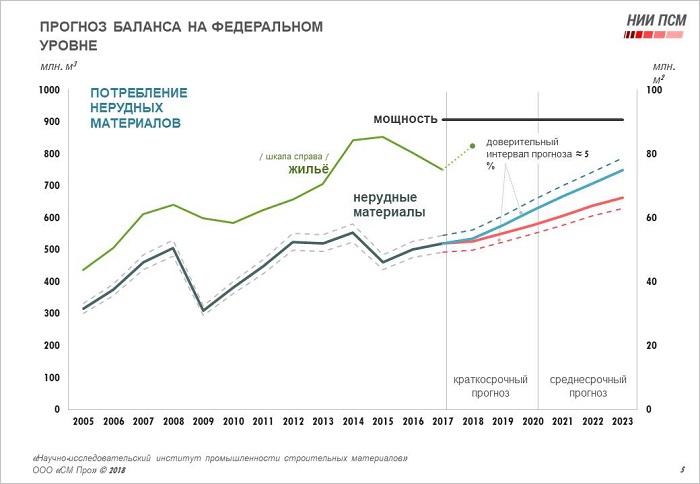

— Это правда. Например, по таким позициям, как нерудные и теплоизоляционные материалы, в последние два года нет такого большого провала, как по другим базовым стройматериалам. Это во многом связано с тем, что данные виды стройматериалов используются в промышленном и инфраструктурном строительстве.

А вот что касается отделочных материалов (керамическая плитка, гипсовые материалы), то здесь все плохо. Как докладывал на недавней конференции по сухим смесям представитель Российской гипсовой ассоциации, с 2014 года этот сегмент ежегодно падает на 7—10%.

В целом по итогам прошлого года ситуация следующая. В 2017 году все сегменты промышленности стройматериалов, связанные со строительством жилья, падали. Те стройматериалы, которые, как я отмечал, участвуют в промышленном и дорожном строительстве, оказались в небольшом плюсе. Драйверами отрасли по итогам прошлого года является теплоизоляция (+11,2%), нерудные материалы (+5%), газобетон (+3,3%) и др. В прошлом году больше остальных падали мягкие кровельные и гидроизоляционные материалы (-27%), керамическая плитка (-7%), ЖБИ (-5,7%).

— А что происходило с ценами и финансированием?

— Цены на строительные материалы, которые с 2013 года кардинально не менялись, хотя и росли, обусловили крайне низкую инвестиционную привлекательность отрасли.

Если смотреть на стоимость заемного финансирования, то даже в такой подотрасли, как производство цемента, вполне крепкие компании привлекали финансирование своей текущей деятельности под 18% годовых. А лидерам сегмента финансирование ремонтных работ или проектов малой модернизации обходилось в 15%.

— Какова ситуация с мощностями для производства стройматериалов? Достаточно ли их в России для выпуска продукции, способной обеспечить ввод 120 млн кв. м жилья в год?

— В Стратегии развития промышленности строительных материалов на период до 2020 года и дальнейшую перспективу до 2030 года, которая была утверждена в 2016 году Правительством РФ, среди приоритетных задач первый пункт посвящен модернизации имеющегося производственного фонда, улучшению качества выпускаемой продукции с учетом перспектив стройиндустрии в горизонте до 2030 года.

Могу сказать, что мощностей для выпуска стройматериалов более чем достаточно. Главный вопрос — загрузить их и обеспечить сбыт всей выпускаемой продукции. Без заказов со стороны стройкомплекса этого не добиться.

Здесь много взаимосвязанных вопросов: условия банковского финансирования предприятий, платежеспособный спрос населения на жилье, стимулируемый снижением ставок по ипотеке, освоение новых технологий и использование новых материалов в строительстве.

— К слову, насколько тесно, на Ваш взгляд, производители стройматериалов взаимодействуют со строителями, застройщиками в плане освоения новых материалов и применения современных технологий?

— Здесь имеется огромное поле для движения вперед. Да, в отрасли есть ТехноНИКОЛЬ, «Евроцемент» и другие топовые компании, которые вкладывают значительные собственные средства в научно-исследовательские разработки, серьезно занимаются этой темой. Но все-таки их мало. Вот если бы таких производителей были не единицы, а хотя бы треть из всех участников рынка, мы бы увидели максимальное использование эффективных строительных материалов, а значит, — снижение стоимости квадратного метра и повышение доступности жилья.

Причем в этом случае жилье будет более доступным не потому, что площадь квартир сократилась с 50-ти до 25—30 кв. м, как сегодня, а именно потому, что повысилась эффективность строительства, снизилась стоимость материалов, освоены новые технологии и т.д.

— Большинство опрошенных порталом ЕРЗ застройщиков убеждены, что отмена долевого строительства и переход к проектному финансированию строительства обернется падением объема ввода и повышением цен на жилье. Вы согласны с этим?

— Безусловно, отмена долевого строительства и связанные с этим нормативные изменения не способствует повышению объемов ввода многоквартирных домов и могут негативно сказаться на достижении целей, провозглашенных федеральными властями.

Да и потребителям будет непросто: они привыкли к этой схеме и ее отмена станет для них некоторым шоком. Понадобится внутренняя перестройка на новые принципы приобретения жилья, новые инструменты. В это нужно вникать, знакомиться, изучать… А у нас ко всему новому относятся с доверием далеко не всегда.

— Как рассказал порталу ЕРЗ руководитель Центра конъюнктурных исследований ВШЭ Георгий Остапкович, тот факт, что стройкомплекс и стройиндустрия сегодня находятся в самом тяжелом положении, объясняется тем, что строительство в силу своих длинных циклов позже других базовых отраслей экономики входит в кризис и, соответственно, позже всех из него выходит. Впрочем, по словам эксперта, в последние месяцы наблюдаются отчетливые признаки выхода строительства из рецессии. А когда Вы ожидаете оживления в промышленности стройматериалов?

— Как я уже говорил, с 2015 года отрасль находится в глубоком кризисе, дно которого, по нашим оценкам, пройдено в 2017 году. Мы уже оттолкнулись от этого дна. Оживление должно наступить в нынешнем году.

— Большое спасибо за интересный анализ и глубокие экспертные оценки! Надеюсь, все у нас получится...

— Я тоже на это надеюсь. Но для этого нужны совместные усилия всех участников строительного процесса.

Беседу вел Михаил ИВАНОВ

Другие публикации по теме:

Уверенность застройщиков повысится благодаря дешевеющей ипотеке

Владимир Путин провел обсуждение стратегии развития жилищной сферы

Минстрой представит Президенту стратегию развития жилищной сферы до 2025 года

Обзор состояния делового климата в строительной отрасли России в III квартале 2017 года