Предпринимателей обложат экологическим налогом

Соответствующий проект федерального закона «О внесении изменений части первую и вторую Налогового кодекса Российской Федерации» размещен для общественного обсуждения на портале регулирующего воздействия нормативных правовых актов.

Фото: www.penzavzglyad.ru

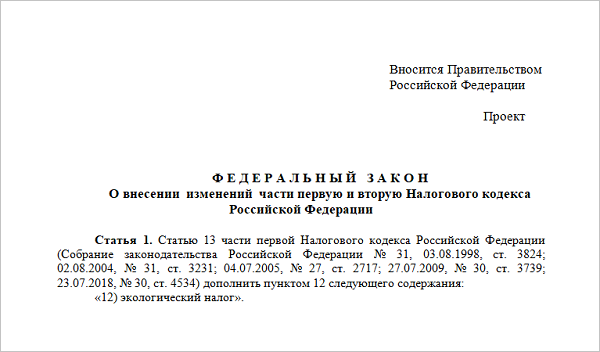

Проект документа разработан Минфином России в целях включения в Налоговый кодекс РФ нового налога — экологический налог, который должен заменить ныне действующий неналоговый платеж в виде платы за негативное воздействие на окружающую среду.

Налогоплательщиками экологического налога признаются организации и физические лица, осуществляющие на территории РФ хозяйственную и (или) иную деятельность, оказывающую в соответствии с законодательством РФ в области охраны окружающей среды негативное воздействие на окружающую среду, признаваемое объектом налогообложения.

Объектом налогообложения признается негативное воздействие на окружающую среду в результате:

• выброса в атмосферный воздух стационарными источниками загрязняющих веществ, включенных в перечень загрязняющих веществ;

• сброса в водные объекты сточных вод, содержащих вещества, включенные в перечень загрязняющих веществ;

• образования, хранения, захоронения, накопления, размещения отходов производства и потребления каждого класса опасности.

Фото: www.mordovia-news.ru

Налоговая база определяется налогоплательщиком самостоятельно по каждому объекту налогообложения для каждого стационарного источника, фактически использовавшегося в налоговый период, в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ, каждого класса опасности отходов производства и потребления.

Налоговая база определяется как:

• объем или масса выбросов загрязняющих веществ в атмосферный воздух от стационарных источников;

• объем или масса сбросов загрязняющих веществ в водные объекты, который(ая) поступил(а) в водный объект в результате использования воды, и рассчитывается как разница между объемом или массой содержащихся в сточной воде загрязняющих веществ и объемом или массой этих веществ, содержащихся в воде, забранной для использования из того же водного объекта.

• объем или масса фактически образованных и размещенных отходов производства и потребления за вычетом массы отходов, фактически использованных или направленных на переработку.

Налоговая база определяется на основе данных производственного экологического контроля, осуществляемого в соответствии с законодательством РФ в области охраны окружающей среды:

• для каждого стационарного источника, фактически использовавшегося в налоговый период, в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ, в отношении которых применяются меры государственного регулирования в области охраны окружающей среды, утверждаемый Правительством РФ;

• в отношении каждого класса опасности отходов.

При определении налоговой базы учитываются:

а) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах нормативов допустимых выбросов, нормативов допустимых сбросов;

б) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах лимитов на выбросы и сбросы загрязняющих веществ и микроорганизмов;

в) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ, превышающие нормативы, указанные в подпункте «а», лимиты (включая аварийные выбросы и сбросы), указанные в подпункте «б»;

г) лимиты на размещение отходов производства и потребления и их превышение.

При исчислении налога налогоплательщиками, осуществляющими хозяйственную и (или) иную деятельность на объектах III категории, объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ, указанные в отчете об организации и о результатах осуществления производственного экологического контроля, признаются осуществляемыми в пределах нормативов допустимых выбросов, нормативов допустимых сбросов, за исключением радиоактивных веществ, высокотоксичных веществ, веществ, обладающих канцерогенными, мутагенными свойствами (веществ I, II класса опасности).

При определении налоговой базы по объекту налогообложения, в отношении которого установлены различные налоговые ставки, налоговая база определяется отдельно по каждому объекту налогообложения.

В документе приводятся замеры налоговых ставок по видам загрязняющих веществ и классу опасности отходов производства и потребления.

При этом ставка налога за сбросы взвешенных веществ применяется с использованием коэффициента, определяемого как величина, обратная сумме допустимого увеличения содержания взвешенных веществ при сбросе сточных вод к фону водоема и фоновой концентрации взвешенных веществ в воде водного объекта, принятой при установлении нормативов предельно допустимых сбросов загрязняющих веществ.

Ставки налога за размещение отходов производства и потребления различаются в зависимости от класса их опасности. В случае если налогоплательщик не ведет раздельного учета образования отходов, сумма налога определяется исходя из максимальной налоговой ставки и единой налоговой базы, определенной по всему объему образования отходов.

Законом предусмотрена система коэффициентов, применяемых при исчислении налоговых ставок по данному налогу.

Фото: www.rostovgazeta.ru

Налоговым периодом признается календарный год. Сумма налога определяется налогоплательщиком по результатам каждого налогового периода самостоятельно по каждому объекту, оказывающему негативное воздействие, как произведение налоговой базы и соответствующей налоговой ставки с учетом коэффициентов.

Общая сумма налога исчисляется по итогам каждого налогового периода и определяется как сумма налога, исчисленная по каждому объекту, оказывающему негативное воздействие на окружающую среду, находящемуся на территории конкретного субъекта РФ.

В течение налогового периода налогоплательщики уплачивают в бюджет авансовые платежи. Суммы ежеквартальных авансовых платежей по налогу, подлежащие уплате в бюджет в течение налогового периода, исчисляются как одна четвертая общей суммы налога за предыдущий налоговый период. Разница между общей суммой налога, исчисленной по итогам налогового периода и суммой авансовых платежей по налогу, уплаченных в течение налогового периода, подлежит уплате в бюджет по итогу налогового периода.

Налог исчисляется налогоплательщиком самостоятельно путем умножения величины налоговой базы по каждому загрязняющему веществу, включенному в соответствующий перечень, согласно классу опасности отходов производства и потребления, с учетом установленных коэффициентов и суммирования полученных величин. В тексте законопроекта приводится подробная формула исчисления налога.

Налогоплательщик вправе уменьшить сумму налога, исчисленную за налоговый период, на фактически произведенные в этом налоговом периоде расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду, в пределах исчисленной суммы налога отдельно в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ, класса опасности отходов производства и потребления.

Затратами на реализацию мероприятий по снижению негативного воздействия на окружающую среду признаются документально подтвержденные расходы налогоплательщиков налога на финансирование мероприятий, предусмотренных природоохранным законодательством и включенных в план мероприятий по охране окружающей среды или программу повышения экологической эффективности.

Фото: www.amic.ru

Сумма налога, подлежащая уплате по итогам налогового периода, уплачивается не позднее 1 марта года, следующего за налоговым периодом. Налогоплательщики уплачивает квартальные авансовые платежи (кроме четвертого квартала) не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего налогового периода, в размере одной четвертой части суммы налога, уплаченной за предыдущий год.

Налоговая декларация по экологическому налогу предоставляется в налоговые органы по месту нахождения организации, осуществляющей негативное воздействие на окружающую среду, в сроки, определенные для уплаты налога. Данные налоговой декларации об объемах произведенного негативного воздействия на окружающую природную среду должны быть подтверждены территориальным органом, уполномоченным в области охраны окружающей среды.

Предполагается, что данный федеральный закон вступает в силу с 1 января 2020 года, но не ранее 1 января года, следующего за годом его принятия, и не ранее одного месяца со дня его официального опубликования.

Общественное обсуждение документа продлится до 31 августа 2018 года.

Фото: www.tramis.ru

Другие публикации по теме:

Как изменился порядок расчета налога на недвижимость

По поручению правительства готовится законопроект о единых принципах взимания неналоговых платежей

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект