Растет онлайн-выдача кредитов, и лучше этим умеет пользоваться молодежь

По информации финансовых организаций, передающих сведения в Национальное бюро кредитных историй (НБКИ), в июле 2024 года по сравнению с тем же месяцем 2023-го единственной группой заемщиков, доля которых в общей возрастной структуре выросла, оказались граждане моложе 30 лет.

Фото: © Dmitriy Shironosov / PantherMedia / Фотобанк Лори

«С каждым годом процесс предоставления кредитов становится все более технологичным и удобным, — отметил директор по маркетингу НБКИ Алексей Волков (на фото ниже) и уточнил: — Все больше займов, прежде всего необеспеченных, выдается банками в режиме онлайн».

Фото: nbki.ru

В основном этой возможностью, по его словам, пользуются именно молодые люди. А розничные кредиты по-прежнему предоставляются заемщикам с достаточно высоким уровнем персонального кредитного рейтинга (ПКР).

Структура розничных заемщиков по возрастам в РФ, 2023—2024 годы

Источник: НБКИ

В традиционно самой массовой группе от 30 до 40 лет за год число заемщиков снизилось на 1,4 п. п., до 26,7% (данные по всем возрастам представлены в таблице).

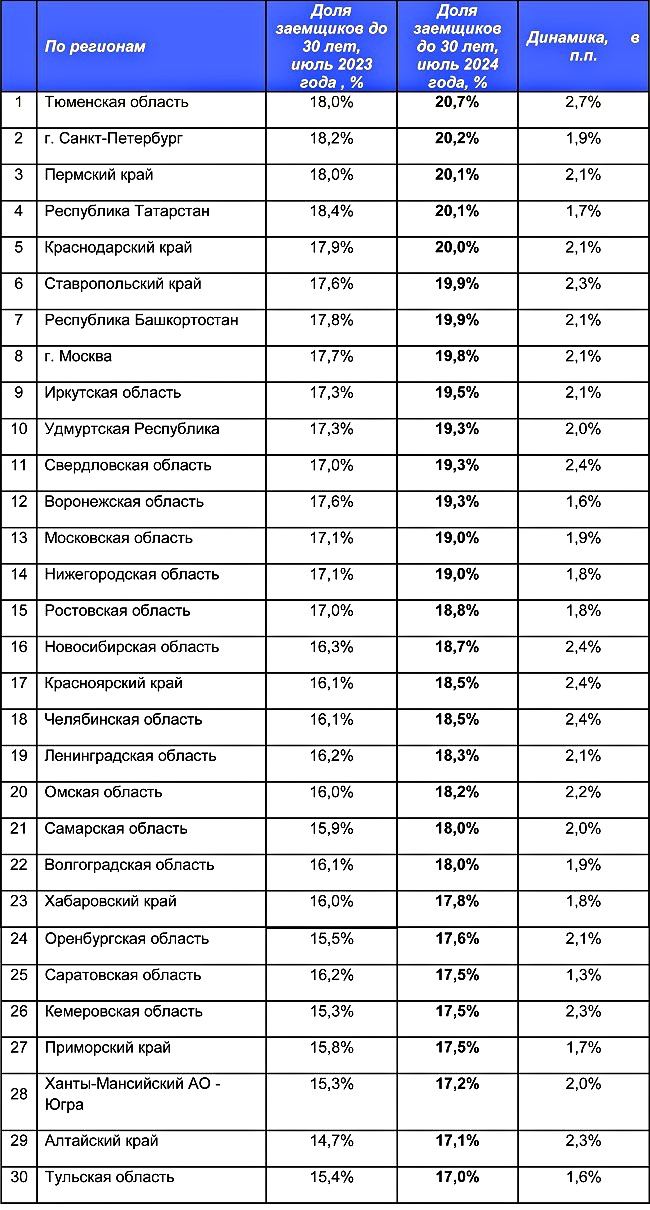

Динамика доли заемщиков моложе 30 лет в регионах РФ, 2023—2024 годы, %

Источник: НБКИ

Самую высокую динамику роста доли граждан моложе 30 лет (среди регионов — лидеров по количеству заемщиков) за год продемонстрировали Тюменская (+2,7 п. п.), Свердловская, Новосибирская, Челябинская (+2,4 п. п.) области и Красноярский край (+2,4 п. п.).

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: доли самых массовых групп ипотечных заемщиков начали сокращаться

Эксперты: льготные программы ряда застройщиков могут привести к банкротству заемщиков

В 2024 году 88% ипотечных заемщиков Банка ДОМ.РФ оформили сделки дистанционно

Новые правила работы банков с ипотечными заемщиками могут вступить в силу 1 января 2025 года

Эксперты: приоритет по ипотеке на стороне семейных заемщиков

Ипотечные заемщики смогут самостоятельно реализовывать заложенное жилье в трудной ситуации

Эксперты: чтобы стать ипотечным заемщиком, лучше быть IT-специалистом или предпринимателем

ДОМ.РФ: более 77% ипотечных заемщиков — молодые семьи

Эксперт: банки ужесточают требования к заемщикам на фоне ограничений ЦБ