Совет Федерации: процесс подключения новостроек к газоснабжению следует сократить до 20 рабочих дней

Председатель Комитета Совета Федерации по экономической политике Андрей Кутепов направил премьер-министру Михаилу Мишустину предложения по упрощению процедуры подключения объектов капстроительства к сетям газораспределения, сообщила пресс-служба верхней палаты.

Фото: www.don24.ru

Как говорится в письме, эти предложения подготовлены Советом по вопросам газификации субъектов РФ при СФ и нацелены на усовершенствование ныне действующей целевой модели «Подключение (технологическое присоединение) к сетям газораспределения», утвержденной распоряжением Правительства РФ.

Фото: www.cnis.ru

Данная модель, по мнению Андрея Кутепова (на фото) и его коллег, представителей профильного Совета при верхней палате, содержит следующий главный недостаток: неопределенность сроков оказания государственных или муниципальных услуг по подключению для подключения объекта капстроительства (в том числе многоквартирных домов) к газоснабжению.

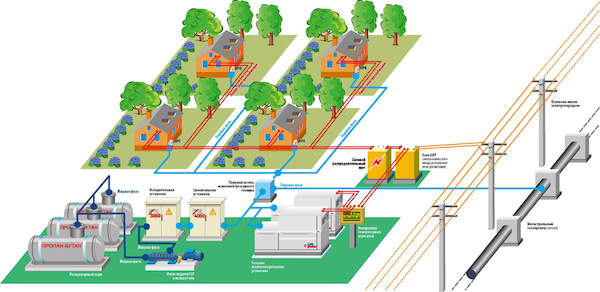

Фото: www.gazprom.ru

Речь идет о согласовании газораспределительной организацией (ГРО) в региональном или муниципальном надзорном органе таких процедур как:

• выбор трассы для прокладки газопровода;

• оформление земельных участков под него;

• оформление ордера/разрешения на производство земляных работ;

• проведение иных мероприятий.

Фото: www.metrtv.ru

Автор письма предлагает включить в целевую модель положение о регламентации порядка «оказания уполномоченными органами и организациями соответствующих государственных (муниципальных) услуг, с обязательным указанием сроков осуществления необходимых действий».

По сути, речь идет о том, чтобы «ужать» срок проведения всех вышеперечисленных разрешительных мероприятий до 20 рабочих дней (в сложившейся практике они могут длиться месяцами).

Фото: www.tgsperm.ru

Также Андрей Кутепов рекомендует Правительству детализировать критерии отнесения объектов капстроительства к модельным (сегодня к этой категории отнесены жилые и производственные помещения).

«Нужно дополнительно ввести такие критерии, как "трасса газопровода проходит только по землям, принадлежащим на праве собственности муниципальным образованиям", "по трассе газопровода отсутствуют пересечения с автомобильными и железными дорогами, а также инженерной инфраструктурой" и рядом других», — пояснил сенатор.

Кроме того, он предложил разрешить продление сроков подключения объектов капстроительства к сетям газораспределения «в случае неблагоприятных для соответствующих работ климатических условий».

Фото: www.gov.ru

Другие публикации по теме:

Сроки выдачи ТУ подключения к сетям сократят до семи дней

Опубликованы изменения в Правила подключения к сетям газораспределения

Подключение к инженерным сетям уходит в интернет

Минстрой планирует расширить географию эксперимента по упрощенному подключению к сетям

Эксперимент по упрощенному подключению к инженерным сетям продлен в трех столичных регионах

Для присоединения объектов к инженерным сетям создадут единый портал

С 20 декабря застройщики смогут подать онлайн-заявку на подключение к сетям