Ставка ипотеки около 7% в 2018 году вполне реальна при сегодняшнем уровне инфляции

Минэкономразвития ожидает инфляцию в РФ в октябре на уровне 0,2—0,3%. В годовом выражении инфляция ожидается на уровне 2,7—2,8%. По итогам 2017 года ведомство, как следует из его доклада «Картина инфляции», прогнозирует инфляцию в диапазоне 2,7—3,2%.

Источник: Банк России, Росстат

О снижении прогноза по инфляции на 2017 год заявила и глава ЦБ Эльвира Набиуллина (на фото). ЦБ РФ в сентябре уже снизил прогноз по инфляции на 2017 год до 3,5—3,8%, а теперь, по ее словам, снизит до 3,2%. «Действительно, инфляция сейчас в годовом выражении опустилась даже, по последним недельным данным, чуть ниже 3%. Мы считаем это абсолютно нормальным», — сказала она в четверг, добавив: — По концу года мы снижаем свой прогноз по инфляции, мы уточним этот прогноз в ближайшие дни, скорее всего, инфляция будет около 3,2%».

«Заложенный правительством в проекте бюджета на 2018 год официальный прогноз по инфляции, — 4%. Однако этот прогноз успел устареть. Уже достигнут показатель в 3%. Бюджетные планы правительства не предполагают резкого повышения зарплат бюджетникам за счет денежной эмиссии. Если не будет резких скачков цен на нефть, то в 2018 году инфляция должна стабилизироваться на уровне показателя второго полугодия 2017 года. Это ниже 3%», — поделился своим мнением с порталом ЕРЗ генеральный директор ООО «Институт развития строительной отрасли» Кирилл Холопик (на фото).

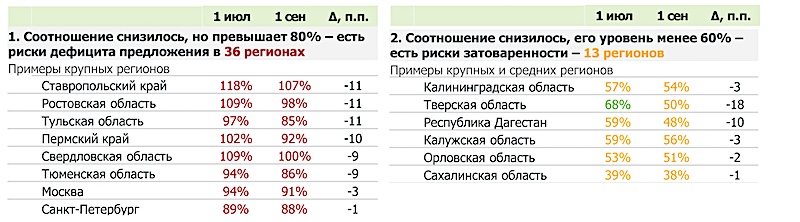

Уровень инфляции имеет непосредственное влияние на ключевую ставку. В феврале 2016 года разница между ключевой ставкой и уровнем инфляции составляла всего 1%, сейчас — 5,6%. Очевидно, что эта разница будет плавно сокращаться. Если инфляция не начнет сильно расти, то можно прогнозировать, что скорость снижения ключевой ставки будет такой же, как в последние 6 месяцев (см. график). Таким образом, к концу 2018 года мы должны увидеть ключевую ставку на уровне около 6,2%.

В последние шесть месяцев (период после прекращения субсидирования ставки по ипотеке) разница между средневзвешенной ставкой по ипотеке и ключевой ставкой составляет примерно 1,5%. Это означает, что к концу 2018 года средневзвешенная ставка по ипотеке может достигнуть 7,7%. Но не исключено, что Банк России будет снижать ключевую ставку более ускоренными темпами. Тогда ставка по ипотеке к концу года вполне может составить 7%.

По прогнозу президента ГК «Кортрос» Вениамина Голубицкого (на видео) при ставках по ипотеке в 7% можно ожидать взрывной потребительский спрос на рынке жилищного строительства. «Мы прогнозируем, что ставки неминуемо будут снижаться, если… инфляционная составляющая… будет удерживаема в тех пределах, о которых сегодня говорят правительство и Центробанк», — сказал Голубицкий, отметив, что существенное снижение ставок по ипотеке может произойти уже в следующем году.

Ставка в 7% называется экспертами не случайно. При таком уровне ставки по ипотеке во многих сегментах рынка произойдет выравнивание размера месячного арендного платежа с месячным ипотечным платежом. Очевидно, что в таком случае граждане предпочтут ипотеку аренде, поскольку при ипотеке они становятся собственниками жилья, в отличие от аренды.

«В случае дальнейшего снижения ипотечных ставок на первичное и вторичное жилье еще больше сегодняшних арендаторов предпочтут покупку недвижимости в собственность, что только усугубит положение дел в сегменте аренды», — подтверждает вице-президент КР «Мегаполис-Сервис», гендиректор АН «Оранж» Олеся Рудакова.

Пояснения ЕРЗ к графику:

Показатели ключевой ставки ЦБ и ставки ИЖК под залог ДДУ основаны на официальных данных Банка России. Инфляция за год рассчитана как произведение ежемесячных индексов потребительских цен на товары и услуги за предыдущие 12 месяцев по данным Росстата и выражена в процентах.

Прогноз по инфляции на графике представлен оптимистичный: 2,7% по итогам 2018 года.

Другие публикации по теме:

В сентябре 2017 года выдано ипотечных кредитов на 40—50% больше, чем годом ранее

Ключевая ставка Банка России снижена на 0,5 процентного пункта и теперь составляет 8,5%